非农今晚登场,美指期货齐升!原油连升5日累升18%,美元重返99关口

在英伟达公司 (NASDAQ:NVDA)股票的推动下,纳斯达克综合指数收盘上涨,投资者此前对一些地缘局势感到担忧,市场曾一度在盘初下跌。

纳斯达克指数上涨1.04%,收于18,987.47点,标准普尔500指数上涨0.4%,收于5,916.98点。道琼斯工业股票平均价格指数下跌120.66点,收于43,268.94点,跌幅0.28%。

科技股和英伟达是一个亮点,该股在备受关注的收益报告发布前上涨了近5%。沃尔玛公司公布收益好于预期,并上调了可自由支配支出强劲的预期,股价上涨3%。特斯拉股价上涨2%,本月迄今累计涨幅达到38%。Alphabet和亚马逊的涨幅也均超过1%。

“市场的基本趋势是积极的,”Truist联席首席投资官基思•勒纳(Keith Lerner)表示。“地缘因素当然是一个风险,但你只看到一些抛售,没有看到恐慌,这更多的是对近期收益的消化。”

Pallas Capital Advisors首席投资官高拉夫•马利克(Gaurav Mallik)表示:“不断加剧的地缘紧张局势一直是、并将继续是市场面临的风险。欧洲一些地区发生的事情,以及即将上任的美国总统将如何回应的不确定性,都是股市波动的原因。”

随着投资者进入避险市场,美国10年国债收益率下跌,黄金期货也有所上涨。被认为是华尔街最佳“恐惧指标”的芝加哥期权交易所波动率指数(VIX)飙升至16左右。

加拿大皇家银行财富管理公司希望市场参与者更关注一些技术指标。该机构技术策略师罗伯特•斯卢默(Robert Sluymer)在给客户的信中写道:“美国10年期国债收益率和美元的趋势是股市更重要的宏观催化剂。”

尽管10年期美国国债收益率已经超过了最初预期的4.3%,但斯卢默表示,它应该会“停滞”在4.5%。他说,这应该会让股价在2024年剩余时间里进一步上涨。

斯卢默建议在年底前继续投资与增长和周期性相关的股票。他还指出,在公用事业、房地产投资和一些近期回调后的必需品领域,投资者有机会。

不过Strategas表示,随着10年期美国国债收益率接近4.5%的水平,收益率上升可能会给牛市带来麻烦。其首席投资策略师杰森·德塞纳·特伦纳特(Jason DeSena Trennert)提到了自2022年10月牛市开始以来最近四次“引起注意”的市场抛售中的两次,当时10年期美国国债收益率升至4.5%以上。

// 降息形势依然是市场焦点 //

美联储于11月议息会议如期降息25个基点后,目前政策利率为4.50%-4.75%。然而,出现反弹迹象的通胀数据和美联储主席鲍威尔的“鹰派”发言,让市场不禁对12月的降息前景产生怀疑。

据美国劳工部数据显示,美国10月CPI同比上升2.6%,符合市场预期,不过较9月的2.4%有所抬头,引发市场关注。

值得注意的是,这次通胀回升并非一次性因素所致,而是广泛分布于多个核心消费领域。食品、能源、租金和汽车价格均出现上涨,表明这不是短暂现象,而可能是新一轮压力的开端。

牛津经济研究院高级经济学家施瓦茨(Bob Schwartz)表示,10月份通货膨胀可能是个重要信号,将影响美联储12月的经济预测,特别是中性利率和消费个人支出(PCE)。

近期,市场已逐渐接受了中性利率可能更高的观点。美联储在9月首次降息时,市场预计2025年底短期利率将降至2.75%-3%。但短短六周内,市场预期已上调至3.75%-4%。这一变化背后,既反映了对通胀反弹的担忧,也凸显了市场对中性利率调整的重新评估。

此外,在未来美国新政策下,市场普遍预期受到财政、贸易和移民政策的影响,通胀变化即将到来,投资者认为美联储2025年早些时候采取观望态度的风险正在上升。

野村证券分析师最新表示,预计美联储将在12月的政策会议上暂停降息,这使其成为在特朗普赢得大选后第一家暗示美联储将暂停降息的全球性券商。

野村证券预计,到了明年,美联储只会在3月和6月的会议上再降息两次,每次25个基点。该券商对美联储在明年之前的联邦基金利率预测保持在4.125%不变。并且在经济强劲增长和通胀可能进一步上升的情况下,政策制定者最近发表了鹰派言论,这进一步表明美联储并不急于降息,因此美联储将于下个月放缓降息步伐。

根据芝商所的FedWatch工具,交易员现在认为美联储在12月暂停降息的可能性仅为34.7%。

// 英伟达Q3财报即将来袭 //

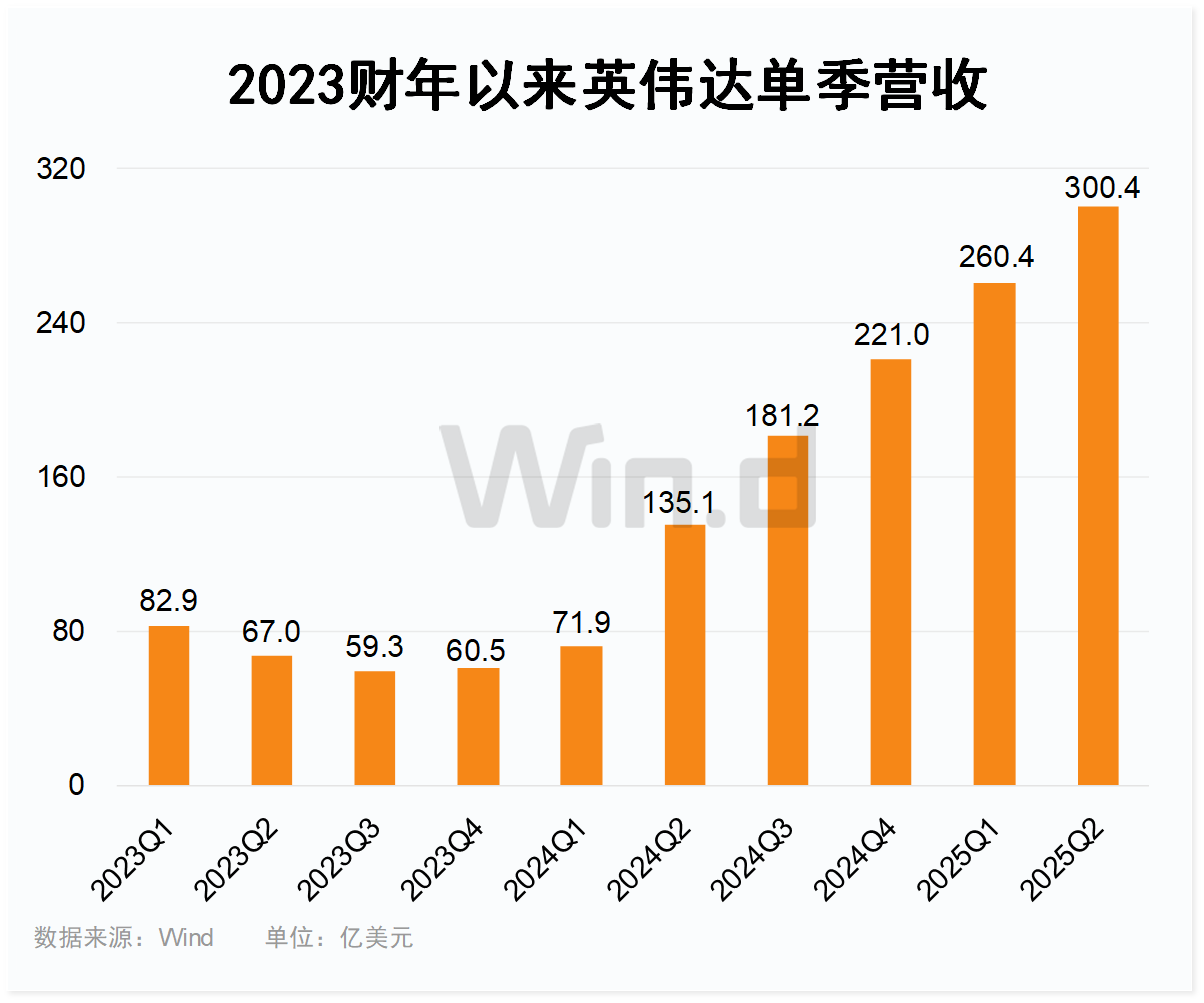

北京时间11月21日美股盘后,全球AI芯片龙头英伟达将公布2025财年三季报,其为科技“七巨头”中最后公布财报的公司。

市场目前普遍预期,英伟达Q3将实现营收330.8亿美元,同比增长83%,预计将实现调整净利润184.6亿美元,同比增加84%,预计将实现每股收益0.72美元,同比增长94%。

美银全球研究公司认为,英伟达的业绩表现可能决定美国股市的近期走向。市场普遍认为,英伟达是美国股市“最具主导地位的股票”,其强势表现助推了标普500的走高,年内标普500指数累计涨幅已超20%。美银分析师

预计,英伟达还将在第三季度推动标普500指数的每股收益(EPS)增长近25%。

由股票衍生品分析师Gonzalo Asis领导的美银分析师团队在上周的一份客户报告中还表示,期权市场的定价显示,英伟达的业绩将带来更广泛的市场风险,而不是其他可能影响市场的事件,包括下一份非农就业报告、消费者价格指数(CPI)报告,甚至是美联储12月的政策会议。

Asis和他的团队警告说,如果英伟达Q3的收益令人失望,与英伟达相关的“个股脆弱性”风险将不断上升。他们表示,如果以科技股为主的纳斯达克100指数本周下跌3%左右,看跌期权价差可能会提供“有吸引力的回报”。

值得注意的是,除了市场最为关注的营收、利润增速等数据,市场同时还关注英伟达全新一代AI芯片——Blackwell2025年的销售指引,以及二季度批准的500亿美元回购计划的进展。如果不及预期,对市场来说亦是负面信号。

// 全球央行动态一览 //

从全球主要国家/经济体的央行货币政策来看,除了少数几个国家央行今年进行了加息外,其他大部分国家/经济体央行均进行了不同幅度的降息动作。

美联储于11月议息会议上再度降息25个基点后,年内已累计降息75BP。美联储的降息动作无疑为全球央行打开货币操作空间。不过在近期鲍威尔接连发布“鹰派”讲话后,市场普遍预期美联储12月降息概率大幅下降,并调降未来的降息幅度预期。

日本央行则为全球少数逆势加息的国家之一,于今年的3月、7月分别进行加息,累计加息幅度为35BP。摩根大通预计日本央行将在今年12月加息25个基点,随后在2025年4月和10月再次加息。

值得注意的是,中国人民银行年内累计降息35BP,目前1年期LPR为3.1%;5年期以上LPR报3.6%,年内累计下调60BP。

11月20日,中国人民银行将公布最新LPR。对于此次LPR的预估,市场普遍预期该利率将保持不变。11月14日,中国人民银行以固定利率、数量招标方式开展了3282亿元逆回购操作,期限为7天,操作利率为1.5%,与此前持平。

市场人士分析认为,LPR调整与否将是中国货币政策传导的重要信号。如果11月继续下调,将彰显政策层面对经济复苏的进一步支持;即便维持不变,也可能是为了观察前期政策效果,同时为后续操作留出空间。

股海茫茫不知道买什么?AI选股工具ProPicks带你探索股海奥秘,六大选股主题,任你挑,点击此处解锁ProPicks。