伊朗总统表示将停止对邻国的攻击

关于AI快速增长对电力需求的拉动有多大,一直是今年的热点话题,之前类似的讨论还有AI服务器里会用到高速铜缆,市场看多AI对铜价有潜在的拉动,但经过外资行的测算,目前AI服务器增多使用铜缆,对铜价的刺激还微乎其微,所以这话题也暂时告一段落。

虽然目前市场还未有具体的数字得出AI对电力的需求,但市场对AI服务器的吞电量是很认可逻辑的,也就是传的最多的重启核电站,或者是增多核电站的建设。

前两周,谷歌投资了一家小型核反应堆,据传微软和亚马逊还会有更多同样的投资,接二连三的报道下,近期美股在讲着科技公司将来会不会都有一个小型核反应堆的故事。

一、投资核能的热潮?

据WSJ报道,亚马逊、谷歌、微软近期达成协议,旨在增加核能的使用,以满足AI增长需要的能源需求,他们正在投入数十亿美元,押注核能可以帮助遏制与数据中心相关的激增碳排放,因为这些排放威胁到他们的气候承诺,但这些核反应堆的建设也需要几年才能完成。

在这3家科技巨头开始行动后,美股的核电相关公司都在疯涨,涨的最多的是OpenAI CEO Altman投资的Oklo Inc (NYSE:OKLO),过去一个多月涨了接近3倍。不过,在涨了3倍之后,这家公司也就20多亿美金,200亿人民币左右,今年上半年总营收才186万美金,股价上肯定存在着对未来的炒作,但也是值得关注的,可能会是AI发展中的其他分支线,目前还是在0到1的阶段。

这轮行情是始于谷歌在10月中旬时投资了7个小型核电反应堆,这也是科技巨头里的首个为AI的能源需求投资核电的交易,点燃了这轮的上涨。根据协议条款,谷歌向核能初创公司Kairos power建造的7个反应堆所产生的电力。据公司表示,这协议旨在未来增加500兆瓦的核电,科技公司跟核电企业签署的购`电协议就类似于跟风能买协议一样。

实际上,谷歌选择的做法跟之前市场预估有些出入,因为之前市场预计科技公司可能会投资更大的核电站,因为AI对能源需求量很高,而小型核电站的产能支撑不了那么大的需求。

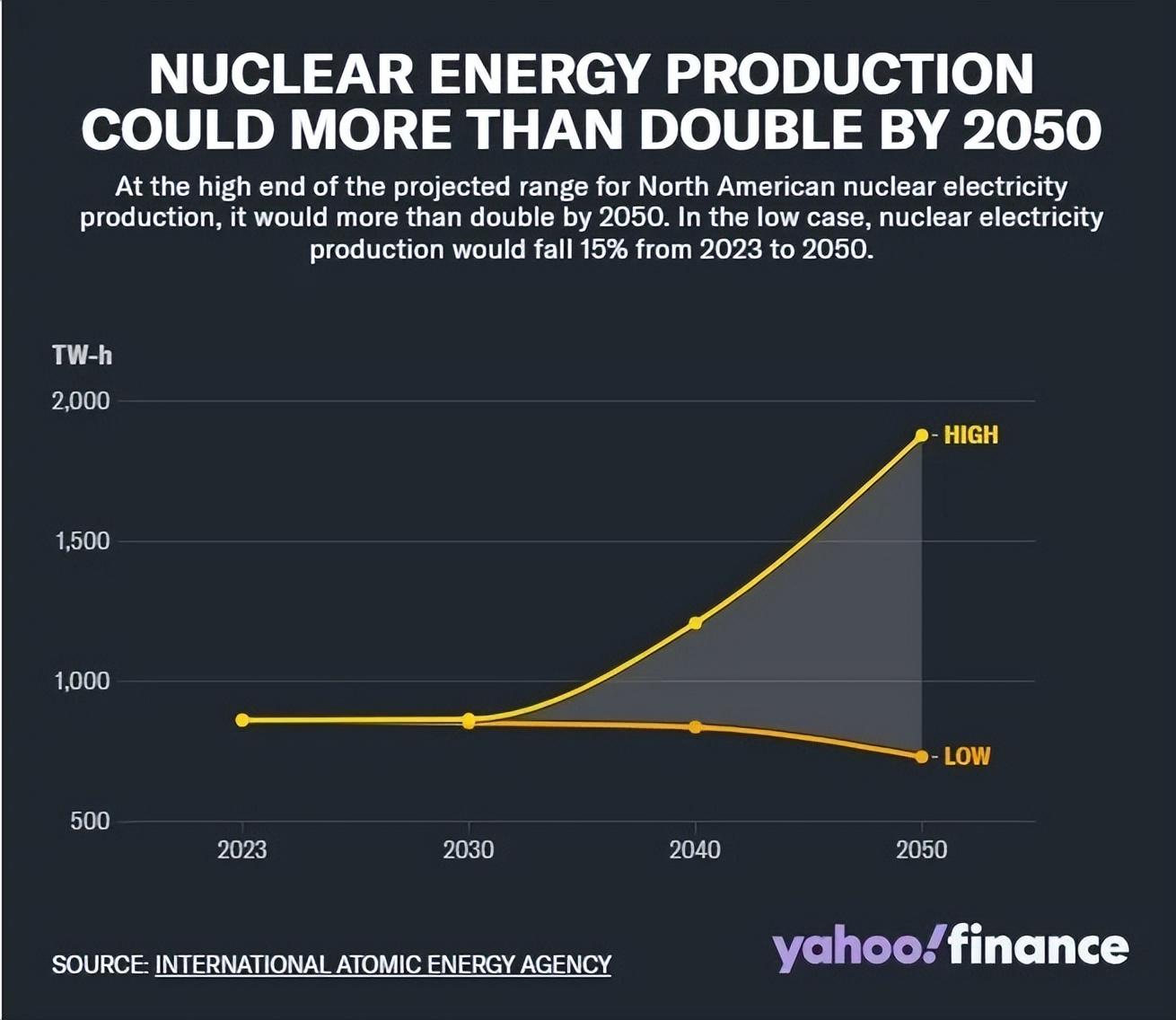

根据高盛预估,在AI需求的推动下,到2030年全球数据中心的电力消耗将增长160%。以及国际原子能机构的数据,到2050年,北美的核电产能会翻一倍。当然,说到2050年去显然有些远了,但对于上市的核电公司来说,资本开支投入开始了,就是炒作叙事的机会。

从外资行的分析来看,现在投小型核电站可能是因为大型核电站的成本过高,以及核电站的建设时间太久,科技巨头为了挤出更多的Cpaex,或是考虑到安全和技术问题,先投资个小型的核电站试试。尤其是投资小型模块化核反应堆(SMR)能拿到政府补贴,比投资大型核电站的成本更低。

据统计,美国接近20%的电力来自核电厂,但由于高成本和过久的建设时间,大型的新项目已经被暂停。预计到2040年,SMR市场可能会增长到3000亿美元的规模。

根据美国能源部的数据显示,首批SMR项目的平准化电力成本约为每兆瓦时180美元,目前主要是靠政府补贴,拿到补贴后降至100美元/兆瓦时左右,随着技术进步未来成本可能会越来越低。

由于SMR项目建设起来要几年时间,有不少观点建议科技巨头直接去投资更多的天然气发电厂,这都要比投资SMR划算且效率高的多。对比来看就很直观,天然气发电的成本要比小型核反应堆SMR的发电成本低很多。在美国,天然气发电的成本通常在每兆瓦40-70美元之间,若没有政府补贴,SMR项目成本比天然气发电要贵2-3倍的程度。

而风能的平均成本是146美元,太阳能是109美元,且核电站的平均正常运行时间是超过90%,而风能只有35%,太阳能只有25%,核能在运行上是比风能/太阳能更加稳定的。

而核电站的建设时间,美国平均需要80个月的时间,全球平均建设周期是85个月,而我们国内平均建设周期要73个月左右。由于国内AI服务器的电力需求量还没有那么紧缺,这波行情也轮不上国内的核电炒作。

所以,用核电来给AI补充电力需求,这还处在早期阶段,短期内还是以天然气、风能、太阳能为主。

二、AI有多吃电?

根据WSJ报道称,亚马逊大型数据中心的电力消耗大致相当于一个中型城市的用电量。

若更具体的说,2023年,仅台积电一家就占台湾电力消耗的9%,单独占台湾工业部门需求的16%,高于2019年的5.1%。相比之下,半导体产业小号了台湾电力的13.4%,高于2019年的8.4%。

根据标普预计,到2030年,台积电的用电量将占台湾总用电量的15.6%。假设AI发展更乐观的情况下,台积电一家的耗电量最多可能达到台湾总用电量的23.7%。

随着Capex的增加和更先进技术的生产,预计到2028年,AI相关的电力需求将增加8倍;台湾今年计划将建设超过10个数据中心,预计电力需求增长可能加速超过每年的2.8%,相比之下,在过去10年里,每年的电力需求增速只有1.4%。

与此同时,在电力需求增加的同时,电价也是在不断上涨的,台湾工业用户在10月中旬增加了12.5%,而台湾的做法是增多天然气发电,放弃核电能源。

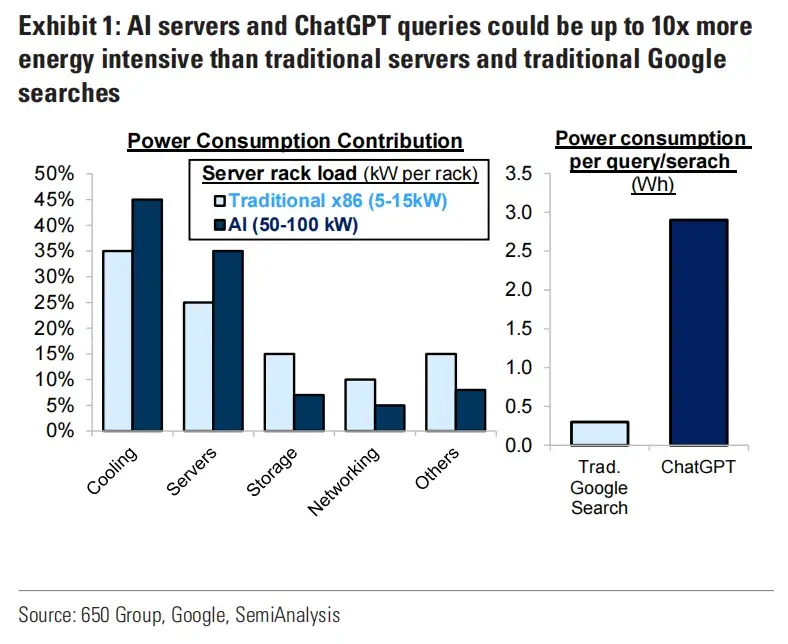

这几天谷歌和ChatGPT都新增了联网搜索功能,预计接下来其他互联网产品也会增多AI搜索的部分,跟上这两家。而这可能带来很大的能源损耗,例如,ChatGPT单条问答估计比传统谷歌搜索多消耗6-10倍的能源需求。

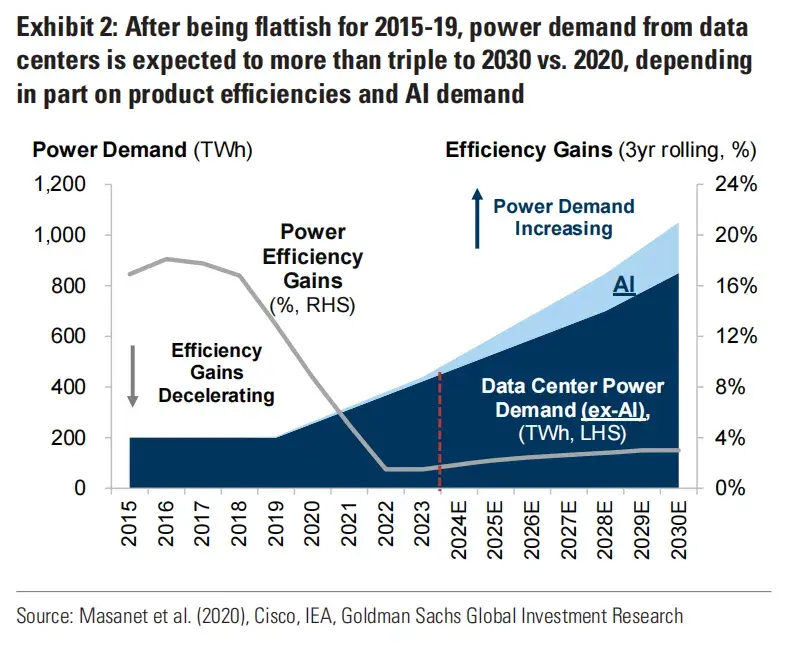

高盛预计,在AI的驱动下,到2030年,全球数据中心的电力需求将较2023年增长165%。数据中心将为全球整体电力需求增加0.3%的CAGR,到2030年,数据中心的电力需求将全球电力消耗的1-2%上升到3-4%。

台湾电力需求增长主要来源于一是半导体产业,二是自2020年以来,科技巨头都开始在台湾建AI数据中心,包括微软的Azure、谷歌的AWS、特别是今年就有10多个新的数据中心准备在建厂,例如英伟达、苹果、AWS、富士康等等。预计这些投资从2023年的15亿美元增加到2029年的35亿美元。

所以说,通过这样来看,AI无疑是对电力需求有很大的拉动,而美国科技公司在本土建设的核能也只是刚刚起步,更便利的还是用天然气发电,毕竟还要考虑到成本的因素,这几年铀价也并不便宜,虽然铀价今年是跌的,但供给端也不乐观。

根据下图来看,若铀矿开采商不再大规模的开采锌矿,铀市场不久之后将陷入供应短缺。

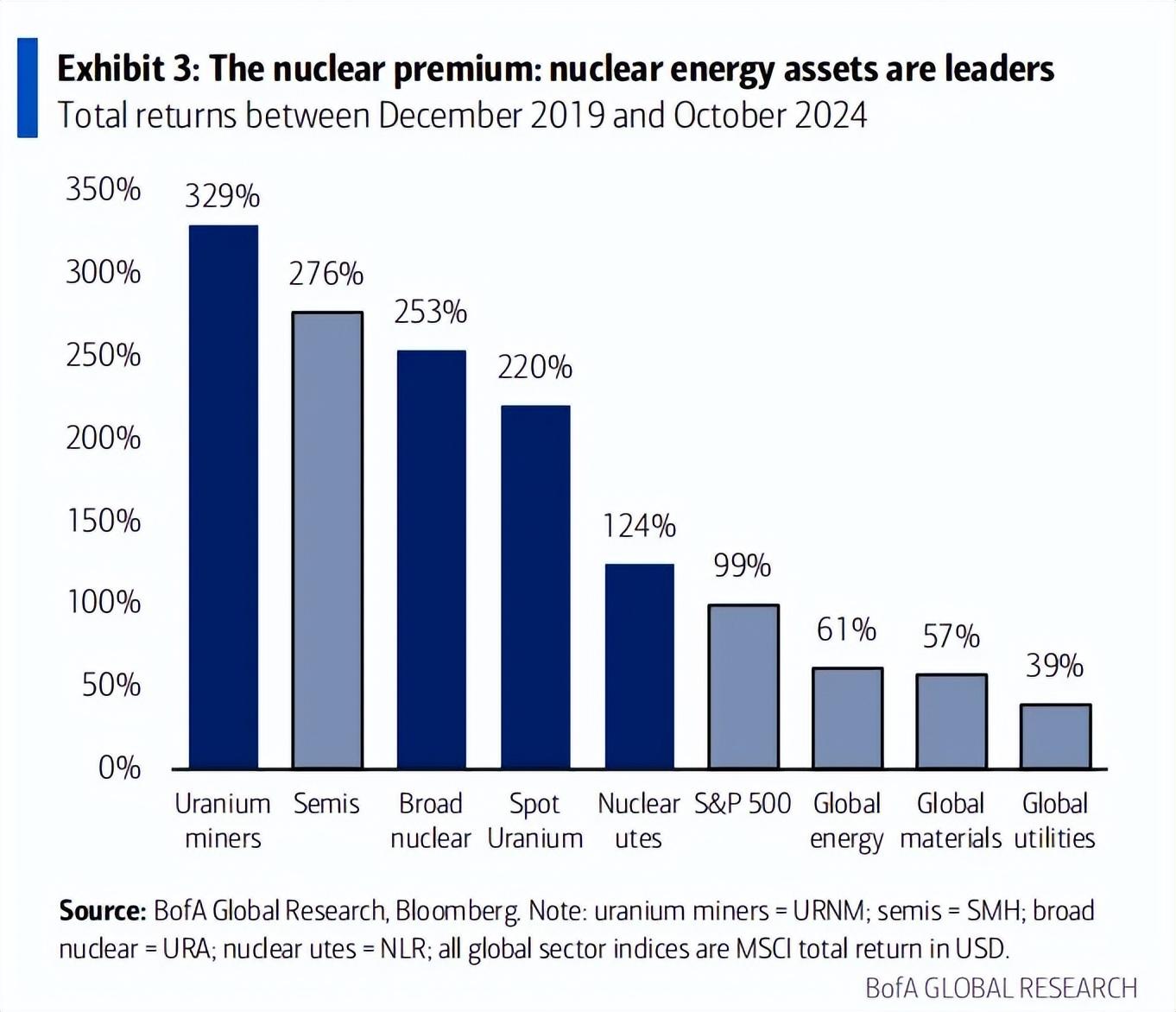

由于科技公司开始投资核反应堆,美股除了炒核电站之外,就是炒作铀矿企业。例如美股的URA Global 铀ETF,在9月份微软宣布重启核电站之后,ETF从低点反弹了30-40%,创近几年的高位。

过去一年,电和铀ETF获得了16亿美元的资金流入,而清洁能源基金的资金流出为24亿美元。核能ETF的资产规模已经超过了其他清洁能源基金,核能ETF的总资产超过60亿美元,而ICLN等其他受欢迎的清洁能源基金在短短三年内从220亿美元跌到55亿美元。

而持有现货铀的基金URNM ETF从2019年以来涨超300%。

结语

但归根结底,微软和谷歌投资的核电站最早也得在2030年才能正式交付,现在核能投资还处于很早期的阶段,市场对核电站股票的炒作也就是炒预期,短期内其他能源更加可靠。

另外,若说科技公司受碳排放的标准限制,说不定为了AI发展顺利,指标都是可能会放宽的,毕竟科技公司都是赚钱为先,若真的付出更高的成本建设核电厂,反过来就会限制AI Capex,若炒核电站,市场的结论是还不如炒铀矿商。

一站式查看全球股市财报预测,季度、年度、过去、现在、未来全都有,就在InvestingPro,点击此处了解详情。