伊朗总统表示将停止对邻国的攻击

美联储宣布了自2020年以来的首次降息,将基准利率下调了0.5个百分点,以阻止劳动力市场放缓。

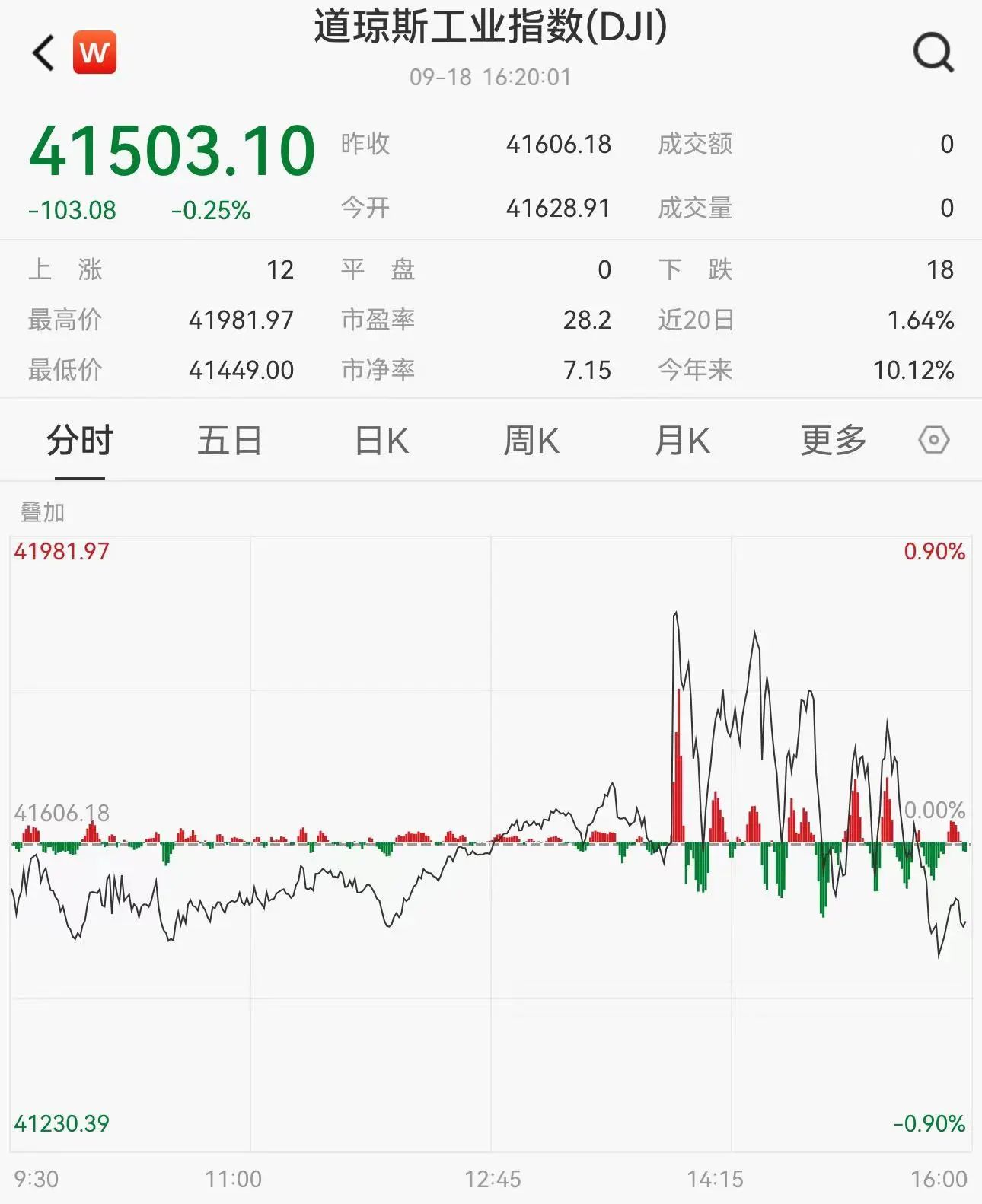

由于美国就业形势和通胀都在走软,美联储联邦公开市场委员会决定将关键的隔夜拆借利率下调50个基点,此前市场对降息幅度没有达成一致预期。因此消息宣布后,市场反应较大,美债收益率波动也较为显着。

数据来源:Wind

除了在2020年紧急降息外,联邦公开市场委员会上一次降息50个基点是在2008年全球金融危机期间。

美国股市星期三收盘走低,虽然大幅降息最初受到交易员的欢迎,尽管这确实引发了人们的担忧,即美联储正试图赶在潜在的经济疲软之前采取行动。不过,美联储主席鲍威尔认为目前美国经济中没有任何迹象表明经济衰退的可能性增加。

道琼斯工业平均指数下跌103.08点,收于41,503.10点,跌幅0.25%。在美联储做出决定后,该指数一度上涨375.79点。美国标准普尔500指数下跌0.29%,收于5,618.26点。纳斯达克综合指数下跌0.31%,报17,573.30点。

数据来源:Wind

在美联储降息0.5个百分点后,银行股触及盘中高点。SPDR标准普尔银行ETF上涨2.4%,ServisFirst Bancshares和Glacier Bancorp涨幅均超过4%。SPDR标准普尔地区银行ETF上涨3.3%,有望创下8月23日以来的最大单日涨幅。

商品方面,在美联储宣布降息后,对衰退担忧引发价格下跌。原油和天然气价格普遍下跌,NYMEX WTI原油报69.15美元,下跌1.16%,ICE布油报72.14美元,下跌1.19%。INE原油价格跌幅较小,为0.31%,报516.3元。NYMEX天然气价格下降1.42%,报2.291美元。

贵金属价格整体偏弱,伦敦金现报2558.830美元,下跌0.40%;伦敦银现报30.057美元,下跌2.04%。

有分析师表示,更激进的降息50bp的决定表明,美联储已经确信通胀下行趋势是可持续的,现在可能正在转移注意力,以避免在太长时间内保持过高的利率,从而给经济带来压力。

美股周三下跌的部分原因可能是周三降息之前的大幅上涨。标准普尔500指数今年以来上涨了近18%,过去一个月上涨了1%以上。

美联储此次降息标志着该央行在过去30年里第六次从加息转向降息。通常,当美联储开始降息时,它不知道是会像1995年和1998年经济避免衰退时那样采取一些小的举措,还是会像2001年和2007年那样,开始更长的一系列降息。

此次50bp降息决定将联邦基金利率下调至4.75%-5%的区间。虽然利率决定了银行的短期借贷成本,但它会溢出到抵押贷款、汽车贷款和信用卡等多种消费产品。

除了这次降息,委员会还通过其“点阵图”表示,到今年年底,将再降息50个基点,接近市场定价。个别官员的预期矩阵显示,到2025年底再降息1个百分点,到2026年再降息0.5个百分点。总体而言,点阵图显示基准利率将在周三的基础上下降约2个百分点。

“委员会对通胀持续向2%迈进的信心增强,并判断实现就业和通胀目标的风险大致平衡,”会后声明称。

宽松的决定是“根据通胀和风险平衡的进展”做出的。值得注意的是,联邦公开市场委员会的投票结果是11比1,理事米歇尔·鲍曼倾向于加息25个基点。

“我们正在努力实现这样一种局面,即恢复物价稳定,同时又不会出现伴随通货膨胀而来的那种令人痛苦的失业率上升。这就是我们正在努力做的事情,我认为你可以把今天的行动作为我们实现这一目标的坚定承诺的标志,”美联储主席鲍威尔在决定后的新闻发布会上说。

美联储官员指出,就业增长放缓,失业率上升,但仍然很低。联邦公开市场委员会官员将今年的失业率预期从6月份的4%上调至4.4%,并将通胀预期从之前的2.6%下调至2.3%。在核心通胀方面,委员会将预期下调至2.6%,较6月份下调了0.2个百分点。

亚特兰大联邦储备银行预计,由于消费者支出持续强劲,美国第三季度经济将增长3%。此外,尽管大多数指标显示通胀远高于央行2%的目标,美联储还是选择了大幅降息。美联储的首选指标显示,通胀率在2.5%左右,远低于峰值,但仍高于政策制定者的预期。

鲍威尔和其他政策制定者最近几天表达了对劳动力市场的担忧。虽然裁员几乎没有反弹的迹象,但招聘却明显放缓。事实上,上一次月度招聘率如此之低(占劳动力的3.5%)时,失业率超过了6%。

在7月会议后的新闻发布会上,鲍威尔曾表示,降息50个基点“不是我们现在考虑的事情”。因此,至少就目前而言,此举有助于平息一场关于美联储最初的举措应该有多大力度的争论。

然而,这为未来的问题埋下了伏笔,即央行在停止降息之前应该走多远。委员们对未来几年利率走势的看法存在很大分歧。

“这不是连续降息50个基点的开始,我认为鲍威尔在某种程度上确实粉碎了这种想法。”PGIM固定收益公司首席美国经济学家汤姆·波切利说。“这并不是说他认为这不会发生,而是他没有,他没有预先承诺这会发生。这是正确的选择。”

// 市场在降息后表现 //

总体而言,在所有周期中,标准普尔500指数在第一次降息后的表现基本上是积极的,但在经济下滑时也出现了一些例外。Canaccord Genuity研究了自1970年以来的最近10次宽松周期,该公司的数据显示,总体而言,三个月和六个月后,标普500指数上涨的时间占70%,一年后上涨的时间占80%。

标普500指数在首次下调后的前三个月平均上涨5.5%,六个月后平均上涨10.6%,一年后平均上涨11.3%。

但如果排除随后出现衰退的情况,只使用软着陆情景(这是这次的共识)进行计算,那么表现就会更好。Canaccord Genuity将衰退情景定义为经济已经处于低迷状态,或在首次降息后的12个月内进入低迷状态。

在标准普尔500指数在第一次降息期间或之后不久没有经历衰退的年份——比如1984年、1989年、1995年和1998年——该基准指数在3个月、6个月和12个月后的时间里100%上涨。

其他机构也注意到了这种差异,美国银行证券(Bank of America Securities)在最近的一份报告中也强调了这种模式。

“宽松周期本身并不一定是积极的。事实上,标准普尔500指数在首次降息后的平均回报率较低,但根据经济状况存在明显的差异,”该公司的Ohsung Kwon周一写道。

Kwon说,标普500指数在首次降息后的100个交易日中,如果6个月内出现经济衰退,涨幅仅为20%,但如果没有出现经济衰退,涨幅为100%,平均上涨幅度超8%。”

按行业划分,Canaccord Genuity指出,一年后平均回报率最高的三个行业是通信服务、信息技术和医疗保健。降息后12个月表现最差的行业是原材料、公用事业和非必需消费品。

BMO Capital Markets首席投资策略师贝尔斯基表示,降息可能有利于成长股。

Belski在周三的报告中称,"在这种背景下,我们认为股市涨势将扩大,成长型股票,尤其是科技股,仍有进一步上涨的潜力。"“此外,尽管从历史上看,美联储在非衰退时期降息对股市总体有利,它们也使成长型股票更具吸引力,因为较低的利率增加了这些公司未来现金流的现值。”

贝尔斯基补充说,人工智能的增长故事“目前没有结束的迹象”,他预计全球科技公司的盈利增长将在15%到20%之间。他预计美国经济将实现软着陆,标准普尔500指数成份股公司的每股收益今年将增长11%,2025年将增长8%。

股海茫茫不知道买什么?AI选股工具ProPicks带你探索股海奥秘,六大选股主题,任你挑,点击此处解锁ProPicks。