距离美联储在2024年9月17日至18日举行的议息会议仅两周时间,降息正在迫近,是时候复盘历来降息周期中的资产表现了。

芝商所美联储观察工具显示,美联储在9月降息25个基点的概率低于60%,降息50个基点的概率高于40%。简而言之,投资者认为,美联储在9月降息已经铁板钉钉,唯一的悬念是降息幅度。

降息通常在美联储确认经济放缓、通胀压力消退后开始启动。几乎每一个降息周期,都会看到经济在降息开始之前或之后进入衰退。

衰退信号已经出现?

本周,美国供应管理协会(ISM)公布的数据显示,美国8月ISM制造业PMI为47.2,低于预期的47.5,高于前值的46.8。这已经是连续第五个月低于50荣枯分水岭。

Bleakley Financial Group首席投资官Peter Boockvar在一份报告中表示,美国制造业“仍处于衰退之中,几乎没有迹象表明情况会很快改变。至于股市,我们看到更多的证据表明,坏的经济消息对股市不利。”

ISM数据并不是唯一的坏消息。分析师指出,每周首次申请失业救济人数的增加和7月份就业报告低于预期,都在投资者心中布上经济衰退的疑云。

即便近期公布的经济数据已经令人担忧,但投资者还需要进一步确认美国经济是否真的已经进入衰退。本周五公布的非农就业数据,几乎是决定美联储9月降息幅度的关键数据。

降息后,资产如何表现?

从历史数据看,股市在降息期间并不会积极上涨,而是大幅下跌。美股在降息周期中,平均跌幅为6%,而在降息周期结束后的一个季度上涨18.2%。自2000年自以来的三轮降息周期中,全球主要股市只有2019年至2022年的降息周期中实现上涨。

美元指数在近三轮降息周期中,表现没有特定的规律:在2001年至2003年的降息周期中大跌13.34%,但在随后两次降息周期内变化不大。

黄金在21世纪以来的降息周期中,都录的两位数的正收益。相对而言,原油的表现则难以判断。比如,在2007年-2008年的降息周期中,美油大跌超过45%,但是另外两次降息中都获得两位数的涨幅。

房地产在降息阶段出现也常常负回报,作为传统避风港的债券和黄金一样,基本会获得正收益。

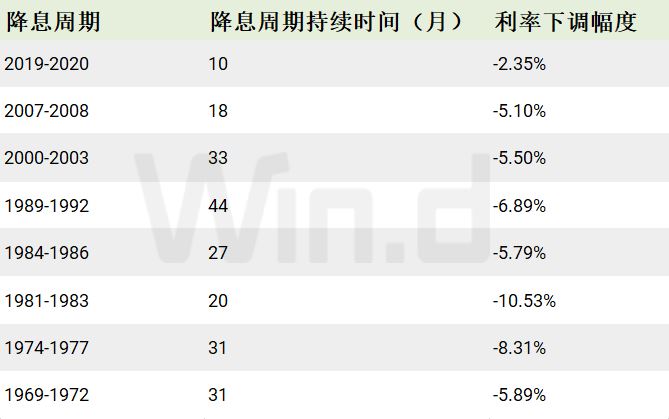

降息周期一般持续多久?

回溯美联储历史上多轮降息周期,发现几乎所有降息都是非常迅速的,尤其是近两次降息周期。

不过,近两次降息周期有一定的特殊性。2007年,全球金融危机,美联储还启动了临时降息,需要快速救助金融市场,因此行动果断而迅速。而2020年的降息,一方面是疫情突发,另一方面是当时美国的基准利率并不高,降息几乎是“一步到位”,直接降至接近于0%的水平,不具备长期降息的客观条件。

美联储降息预测

随着美联储释放的信号越来越明确,机构又开始了新一轮的降息预测。

瑞银本周表示,美联储将在2024年剩下的三次会议上每次都降息,每次降低25个基点,今年内总共降低75个基点,2025年则可能有6次降息机会,大概降息150个基点。

在美联储降息之前,已经有数家央行提前降息。

8月14日,新西兰联储意外降息25个基点,将基准利率从5.5%降至5.25%。

7月31日,英国央行降息25个基点,将利率降至5%;

7月24日,加拿大央行宣布将基准利率下调25个基点至4.5%。加拿大央行在6月5日宣布降息25个基点至4.75%;

6月6日,欧洲央行将三大利率均下调25个基点,将主要再融资利率、边际借贷利率和存款机制利率分别下调至4.25%、4.50%和3.75%。这是该行自2019年以来的首次降息;

5月8日,瑞典央行降息25个基点,这是该央行8年来的首次降息。

瑞士央行3月率先实施了本轮周期的首次降息,6月再度将借贷成本降至1.25%,当前市场预计9月将再次降息。

翻身变富翁,十年回报高达1500%!点击此处了解InvestingPro科技巨头AI选股策略,AI智能选股助你飞。

接下来买什么股?

AI算力正在重塑股市格局。英为财情Investing.com旗下ProPicks AI,由先进的AI技术甄选海量股票,汇聚成6大投资组合,打造冠军业绩。仅2024年迄今的短短时间,ProPicks AI的AI选股模型就挖掘出了2支狂飙150%的股票,4支大涨30%的股票,还有3支股票也已涨超25%。下一支即将腾飞的大牛股会是谁?

解锁ProPicks AI