6月房企销售表现还算可以,尤其是排名靠前的房企。

第二届香港开心购物节,豪礼总值高达12亿!InvestingPro工具尊享半价风暴,直降50%!专属优惠码CNP24即刻激活,叠加享受至高额外10%的尊享折扣!

6月百强房企销售金额环比5月增长33%,同比跌幅收窄至22%(1-5月累计下跌42%),其中Top10房企6月销售额同比跌幅收窄至4%,一定程度好于市场预期。往前看,7月和8月的基数更低,同比跌幅可能进一步收敛。

根据我们之前的文章《丘栋荣一季度大幅加仓保利发展》的分析,如今的地产在底部区域,可以当做磨底的阶段。如果这个位置楼市销售还不能企稳,会有更多的政策出来托底。不过很难是那种很猛烈的政策,大概率是温和的释放。

虽然整体房价还在下跌,但其实房企不需要楼市涨价,只要能够稳住,出现一个较为稳定的交易市场,也就足够了。目前来说,相比房价,房子能够流通起来更为重要。当然,这是建立在房价没有大幅波动的基础上。尤其是以价换量的二手房,表现的比较明显。

目前的地产板块更多地还在博弈政策,如果数据稳住向好,那么板块就会从从博弈政策到博弈价值。

可以开始关注一些资质不错风险较低的房企。

一、逆周期黑马

建发国际集团 (HK:1908)是少有过去几年都还能保持营收利润皆增长的房企。

建发国际以房地产开发为核心业务,业务收入占比96.8%,房地产项目遍布中国大陆多个省份的重要城市。同时也覆盖商业运营管理服务(代建)、物业管理、商业资产管理等轻资产业务,即旗下的建发建发合诚和建发物业。

在楼市风声鹤唳的时候,还能有如此表现,这背后当然需要有一个强力的后盾。

建发国际是福建省最大的国有企业厦门建发集团成员企业—建发房产的控股子公司。建发集团连续多年位于福建省企业集团首位,实际控制人为厦门市国资委,这是建发国际背后的靠山。

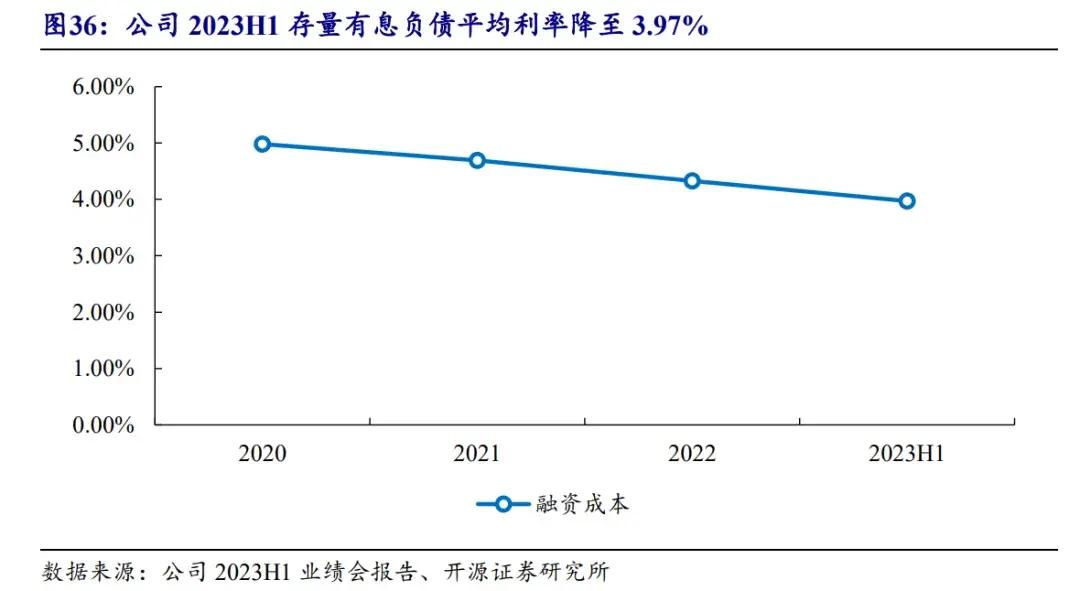

自2017年以来,建发国际的营收和归母净利润均保持增长,公司三道红线自 2021 年来维持绿档,有息负债主要来源于大股东借款(存量借款利率 4.53%)和银行借款(存量借款利率 3.0%),无表外负债或前融负债,公司自2020年以来存量有息负债平均利率不断下降,融资优势明显。

除了背景强大,自身的运作也是不错。尤其是近几年楼市低迷,不说民营企业,就算是央国企都有一定程度的压力,业绩上基本上都有所调整。但是建发国际的表现,反而稳中进取,以黑马之姿进入蓝筹行列。

2023年建发国际营业收入为1344亿元,同比+35%;归母净利润为50.3亿元,同比+2%;毛利率11.1%,同比-4.2pct,有房价下跌的影响。

同时2023年公司“三道红线”指标依旧全部“绿档”,其中扣除预收款后资产负债率下降1.6pct至61.6%,净负债权益比率降低 19pct至 33.6%,现金短债比达4.7倍,存量融资成本同比下降58个基点至3.75%,核心指标再度优化。

这两年无论销售还是拿地,建发国际在市场低迷的时候显得更加的活跃。

2023年建发的销售金额为1889亿元,同比+12%,销售规模进入行业TOP8,较2022年前进2位,已经稳居top10行业。今年上半年位列第7。

公司在一二线城市销售金额占比达85%,所进驻的70余座城市中,有46个城市进入当地销售TOP10,其中在厦门、福州、无锡等17个城市位居当地销售榜TOP1,杭州、苏州、泉州等20个城市位居当地销售榜TOP2-TOP5,公司产品力在业内广受认可,多个明星项目表现优异。

2023年公司共在30个城市获取78宗土地,全口径地价1169亿元,同比+42%,拿地强度62%,处于行业较高水平;权益拿地金额852亿元,权益拿地金额排名已经上升到了第四。而2024年1—6月,建发房产拿地金额279亿元,位列行业第一。

截至2023年底,公司共拥有311个项目,总土地储备1552万平方米,库存货值2668亿元,其中 84%位于一二线城市,且2022年后新增土储占7成。新增土储总可售面积854万平方米,新增可售货值约2180亿元。公司重点布局华东、东南、海西三大核心城市群,拿地TOP10城市地价占总拿地金额的76%。

二、能够卖得出去的选手更健康

市场不是买不起房,而是觉得不划算。一方面觉得房价可能还会跌,另一方面房子整体的品质也不够吸引。

房子整体还是要回归居住属性,除去少部分投资需求,大部分人都有住得更好的愿望。

当租金回报率和放贷利率接近的时候,租房不如买房的声音就会出现,也就会越来越多人倾向于买房。

目前市场需求从「有房住」转向「住好房」,从「满足居住」转向「满足高质量生活居住」,客户对于居住空间、社区环境和配套服务提出更高要求,改善性住房需求成为居民置业的重要因素。

能够满足市场需求的住房产品,市场也会愿意提高一些心理价位。

而从供给端看,行业加速洗牌、整合,房企分化日益明显,产品力、服务力、营运能力和融资能力等综合实力强的房企,将逐步凸显竞争优势。

而有能力打造更高质量的好房的企业,其实供给不多。

建发国际的去年年内新获取项目78个,在杭州、上海、厦门、北京、苏州等地获取多个优质项目,其中年内新获取的杭州云启之江、宁波璞云、长汀央玺等项目,实现了年内拿地、当年清盘的成绩。

低迷时有火爆的项目,说明建发是有做好房的能力,也有一定的市场口碑。

建发聚焦具备品牌落地基础的一二线城市,以及福建省内供需较为均衡的城市,项目以新中式为主,先后发布「盛世唐风」「风雅宋韵」「诗意东方」等多款新产品,其中,年内产品风格系统创新研发20个、创新展示区落地14个,功能性提升研发8项,申报新专利92个。

整体而言,2023年建发的销售项目的推货去化率达71%,全口径销售回款约1,843亿元,资金回笼率达98%,保持了高质量的销售回款。

有本事拿地有利于后续的发展,但是目前的环境来说,有本事卖出去更为重要。得益于积极的拿地策略和良好的去化表现,建发已售未结资源充足,2023年公司已售未结资源为2087亿元,同比+6%,大幅高于营业收入。

此外,截止2023年底,集团总土地储备的可售面积约1,552万平方米,其中2022年后拿地项目的土地储备占比约七成,土地储备权益比例约76%,国内合计311个项目,储备项目资产质量总体较好。

从市场去化情形来看,2022年之后拿地的项目去化效率较高。一些土储厚的房企如2022年以前拿地较多,销售转化未必高效,而土储聚焦核心城市而总量/销售控制在1-1.5年左右的房企反而销售去化好、压力小。

存货周转率上看,建发的周转这两年都在提升,占据了行业比较靠前的位置。

三、结语

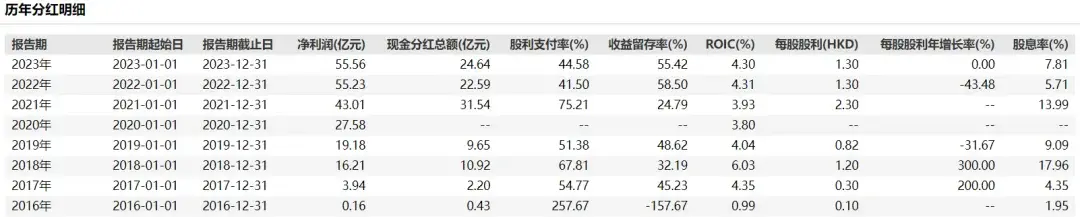

过去建发国际分红还算稳定,股息率也不低,以15.18港元的股价计算,去年的股息率有8.56%,附带以股代息选择。

整体来看,建发国际的基本面还是不错的,虽然今年上半年销售下滑,可能要结束持续增长的节奏,但排名却还在上行,算是地产的一匹黑马。

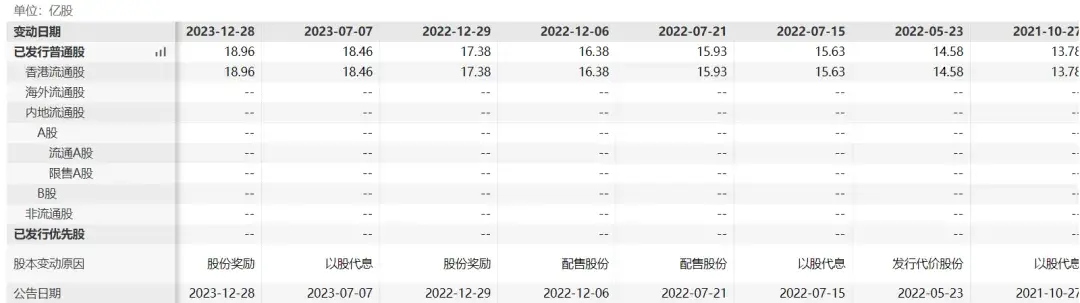

但是,这个公司存在一个主要的问题就是股权稀释较为严重。

除去以股代息不说,建发国际曾多次增发配股,手笔都不小。

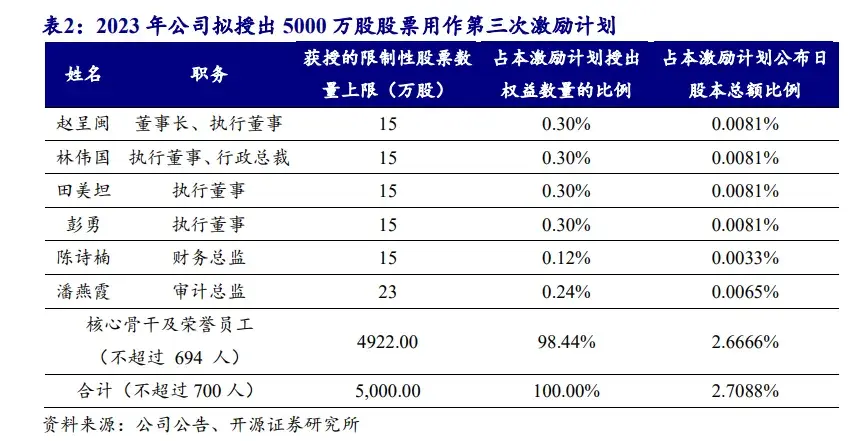

同时多次大型的股权激励,也大幅扩大了股本。公司于 2021-2023 年推出三轮限制性股权激励,合计计划授予不超过 1.853 亿股,占公司截至 2023 年末总股本的 9.8%。

建发国际在2016年末总股本有4.28亿股,到2020年初变成了11.77亿股了,到2023年底达到18.96亿股。

或许有增加流通股的考虑,但是从EPS上来看,建发的增长就没有利润上好看了。

未来可以多关注公司对于股权的态度。