美股盘前,恐慌指数飙升6%!白银暴跌10%,比特币重挫6%,失守7.2美元关口

2024年上半年,美股三大指数均创新高,道琼斯工业平均指数涨幅3.79%,纳斯达克综合指数涨幅18.13%;美国标准普尔500指数涨幅14.48%。得益于整体二级市场的强劲表现以及美联储降息预期,美股一级市场活力凸显,融资规模呈上升趋势。根据Wind数据,2024年上半年股权融资(包含IPO与再融资)募资金额为823亿美元,同比增长43.93%,其中科技行业受资金追捧,成为IPO的主要驱动力,软件与服务和生物医药行业的募资金额分别达37亿美元和21亿美元。IPO方面,2024年上半年共114家企业成功上市,较去年同期增加10家;融资总金额为194亿美元,同比增长63.30%。IPO金额最大的是亚玛芬体育(中概股),达15.71亿美元。上半年中概股赴美上市数量为24家,较去年同期新增5家,融资金额达22亿美元,同比上升268.97%。再融资方面,一季度融资事件数达446起,再融资金额629亿美元,同比增长38.86%。

特朗普卷土重来,美股恐掀惊涛骇浪!害怕股价暴跌?InvestingPro旗下ProPicks超越标普策略成功避开Humana 4月2日13%的大跌!InvestingPro股票研究工具限时低至五折惊喜,点击获专属特惠码CNP24!还有最高额外10%优惠等着你!

上半年从IPO承销维度来看,摩根大通以31.22亿美元的承销金额位居IPO承销榜榜首,承销家数为17家;摩根士丹利 (NYSE:MS)以27.07亿美元的承销金额位居第二,承销家数为20家;高盛以25.16亿美元的承销金额位居第三,承销家数为17家。

(注:1、榜单中的募资总额数据均包含超额配售;2、IPO统计包含公开发售、SPAC和介绍上市)

股权融资市场概览

1.1

股权融资规模趋势

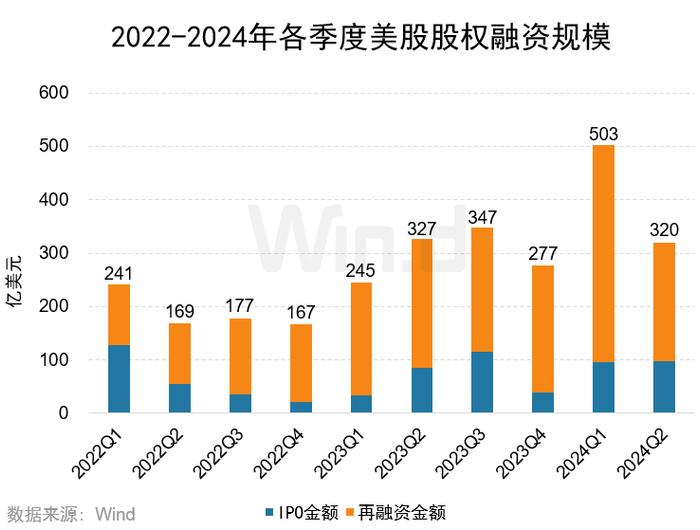

2024年上半年美股一级市场股权融资总金额为823亿美元,较去年同期融资金额572亿美元增加43.93%,融资环境持续改善。其中,IPO融资规模为194亿美元,同比上升63.30%;再融资规模629亿美元,同比上升38.86%。

1.2

融资方式分布

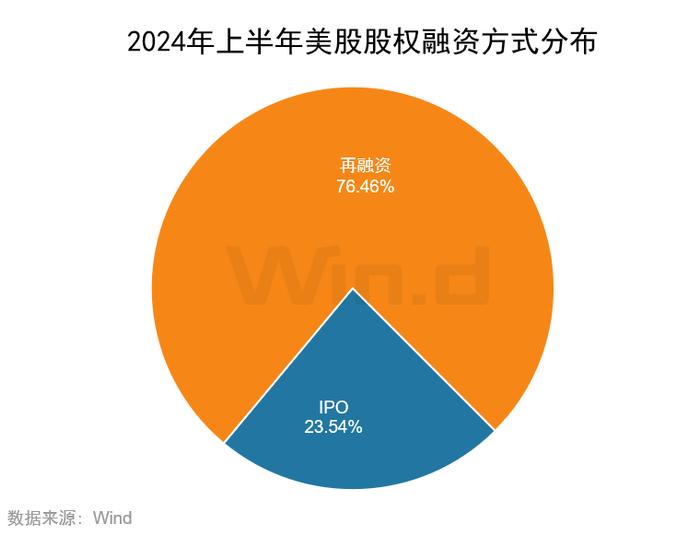

从具体融资方式来看,2024年上半年IPO募资金额为193.75亿美元,占总募集金额的23.54%;再融资金额629.36亿美元,占比76.46%。

1.3

融资主体行业分布

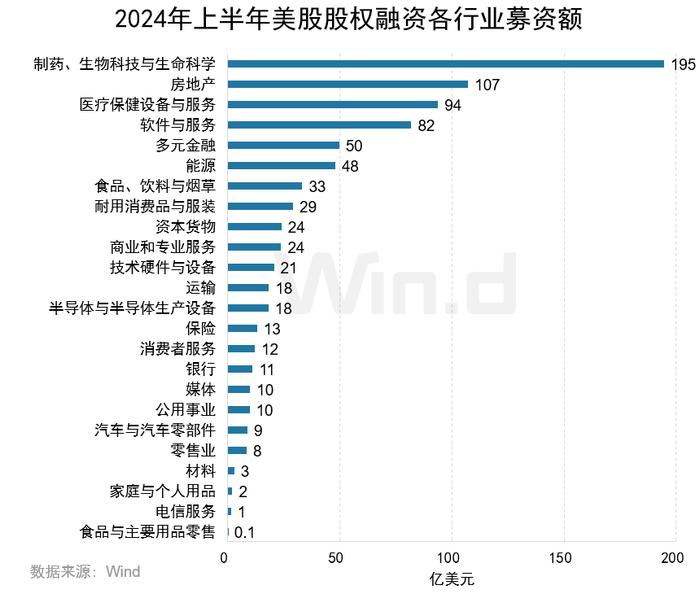

从各个行业的融资情况分布来看,制药、生物科技与生命科学行业居第一位,融资金额为195亿美元;房地产行业排名第二,融资金额为107亿美元;医疗保健设备与服务行业以94亿美元的融资规模排名第三。

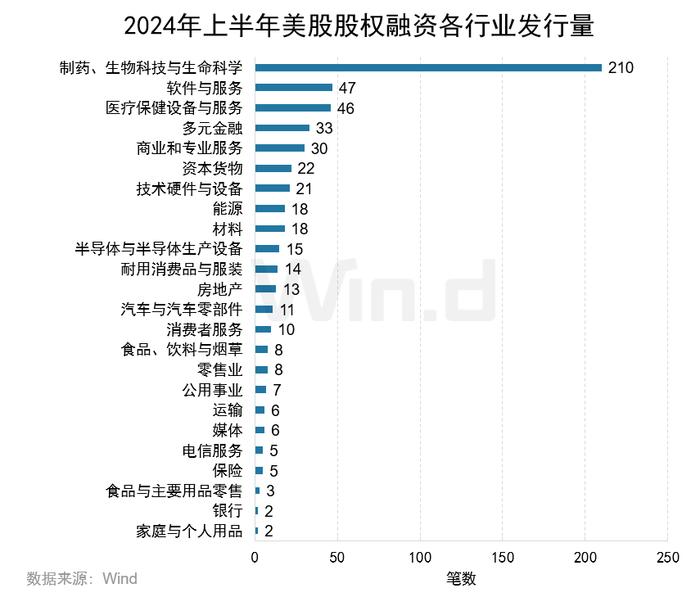

从各行业融资事件数量来看,制药、生物科技与生命科学行业以210起融资数量位居榜首;软件与服务行业以47起融资数量位居第二;医疗保健设备与服务行业以46起融资数量位列第三名。

首发篇

2.1

IPO发行数量和融资规模趋势

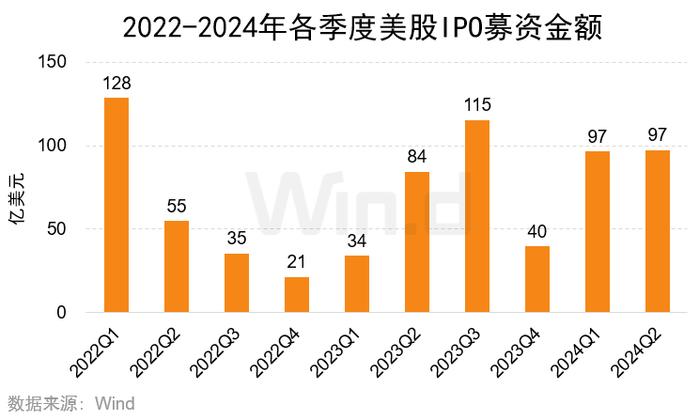

2024年上半年美股IPO数量累计114家,同比增加9.62%;IPO募集金额累计194亿美元,同比上升63.30%。二季度IPO发行数量为62家,较去年同期增加10家;IPO募集金额97亿美元,同比上升15.20%。

2.2

IPO市场分布

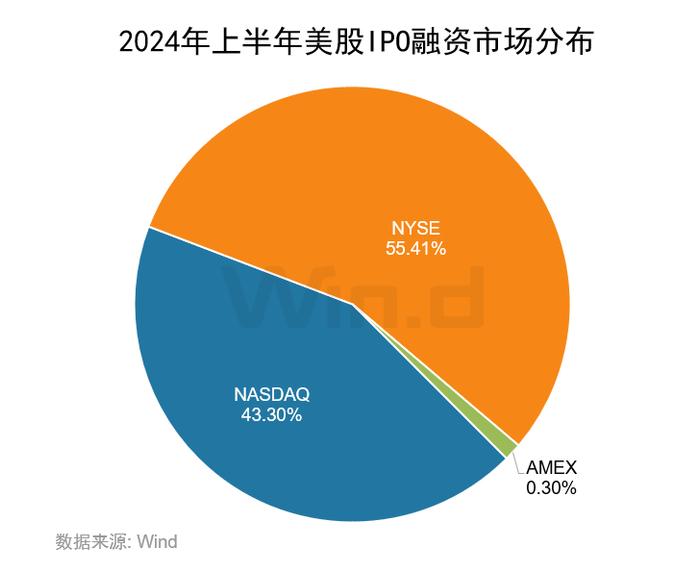

从IPO市场分布来看,2024年上半年美股IPO家数最多的依旧来自纳斯达克,共74家企业上市,募资规模总计为83.89亿美元,占美股市场总规模的43.30%;纽交所实现30家IPO,募资额为107.36亿美元,占美股市场总规模的55.41%;AMEX交易所实现10家IPO,募资额为2.50亿美元。

2.3

IPO上市主体行业分布

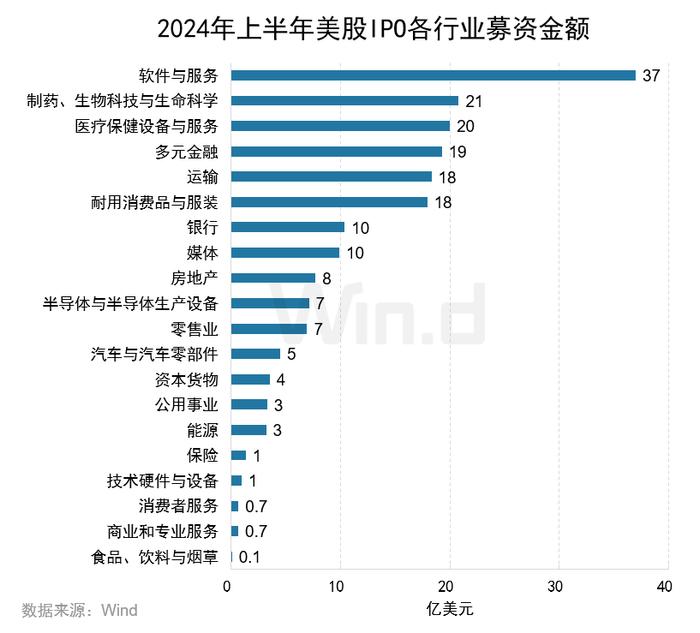

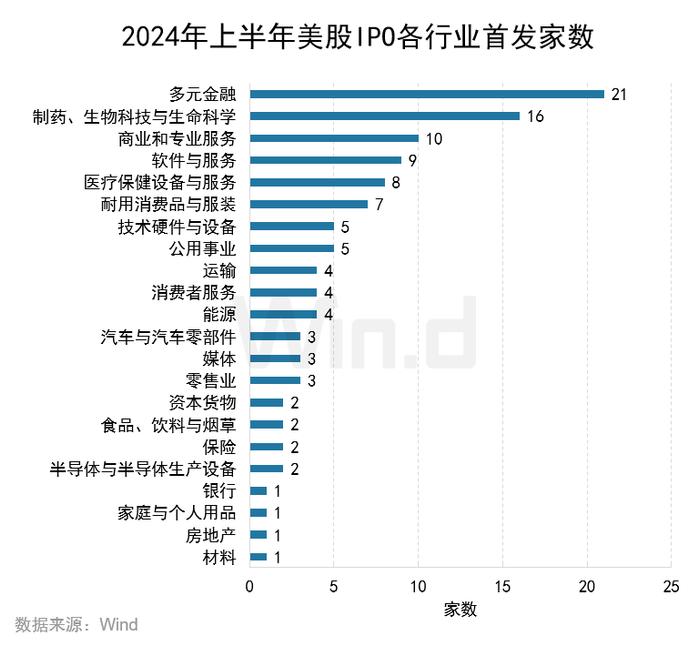

从上市主体行业分布来看,IPO募资规模最高的行业为软件与服务,募集金额达37亿美元;其次为制药、生物科技与生命科学行业,募集金额21亿美元;第三名为医疗保健设备与服务行业,募集金额20亿美元。

从各行业IPO发行数量来看,位居榜首的是多元金融行业,共计21家IPO项目,制药、生物科技与生命科学行业以16家位列第二,商业和专业服务行业以10家位列第三。

2.4

IPO融资金额区间统计

2024年上半年美股IPO融资金额在1亿美元及以下的数量共计75家,占到IPO总数的66%;融资规模在1-5亿美元区间的数量为26家,在5-10亿美元区间的为9家,10亿美元以上的为4家。

2.5

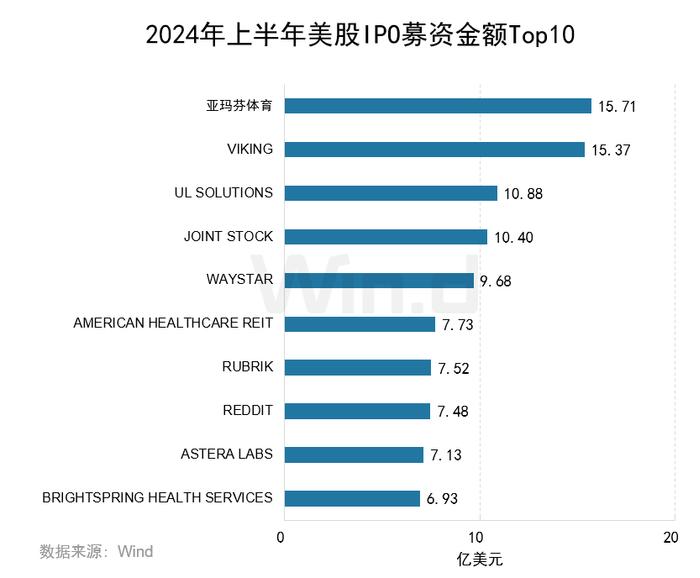

IPO融资金额Top10

IPO融资金额最高的公司是亚玛芬体育,为15.71亿美元。Viking和UL Solutions分别以15.37亿美元和10.88亿美元位列第二和第三名。前十大IPO项目共募集98.83亿美元,占全部IPO募资总额的51.01%。

2.6

SPAC IPO发行数量与融资规模

2024年上半年SPAC共上市12家,较去年同期减少6家;募集资金为22亿美元,同比上升17.26%。

2.7

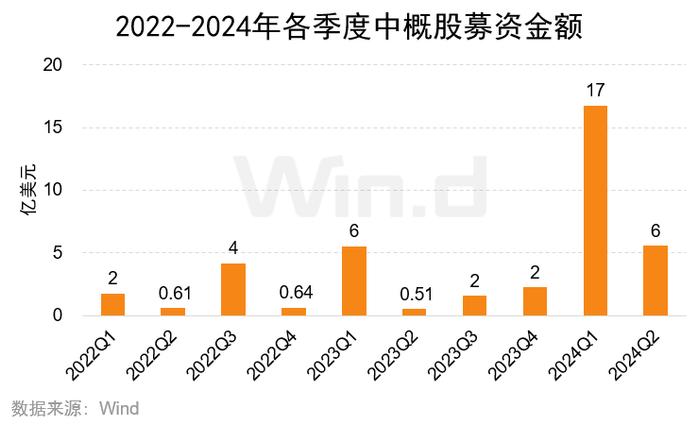

中概股IPO发行数量与融资规模

2024年上半年共有24家中国企业实现赴美上市,较去年同期增加5家,融资规模为22亿美元,同比上升268.97%。其中融资金额排在前三的为亚玛芬体育(15.71亿美元)、极氪(4.41亿美元)和特海国际(0.53亿美元)。

再融资篇

3.1

再融资趋势

2024年上半年美股市场再融资募集金额共629亿美元,较去年同期上升38.86%;再融资事件为446起,较去年的410起增加8.78%。二季度募集资金223亿美元,同比下降8.26%;再融资事件202起,同比减少5.16%。

3.2

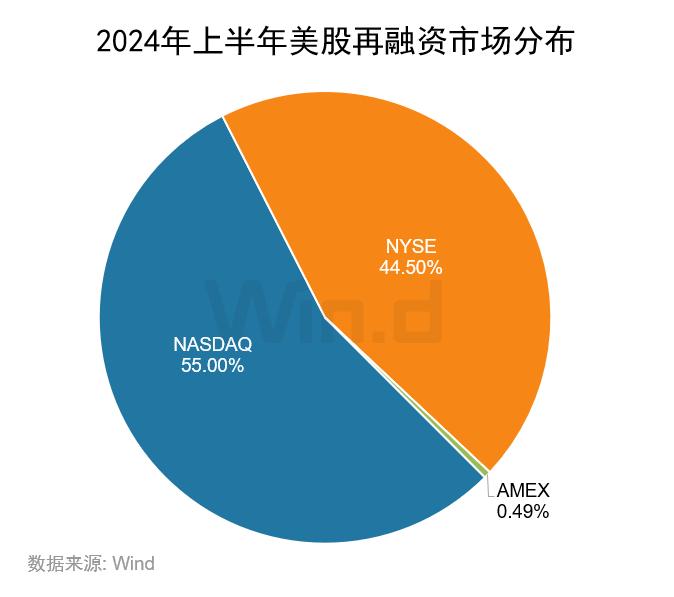

再融资项目市场分布

从市场分布来看,2024年上半年美股再融资最多的是纳斯达克市场,共362起,再融资规模为346.15亿美元;纽交所再融资数量共62起,募资金额280.10亿美元;AMEX交易所仅有22起再融资项目,募资为3.11亿美元。

3.3

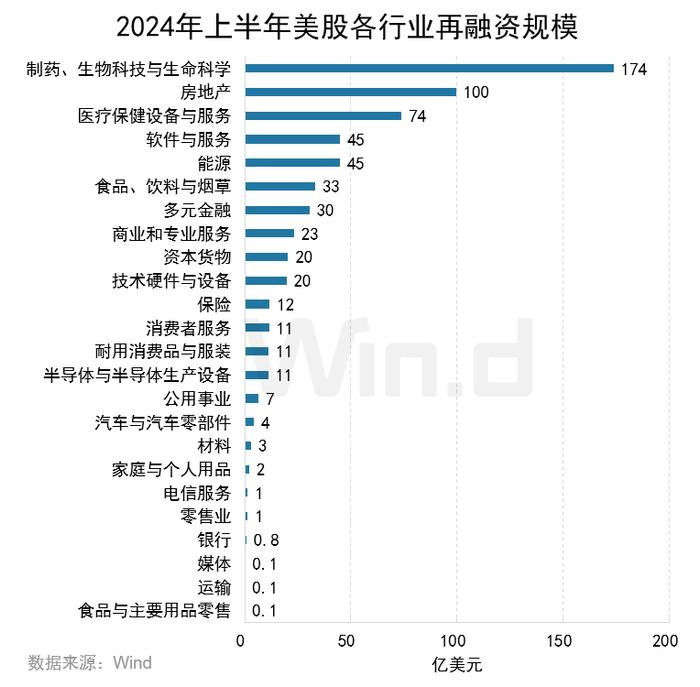

再融资主体行业分布

2024年上半年再融资募集金额最高的行业为制药、生物科技与生命科学,再融资规模为174亿美元;房地产行业以100亿美元的募集金额排名第二;医疗保健设备与服务以74亿美元募集金额位列第三。

从再融资数量来看,制药、生物科技与生命科学行业的再融资数量为194起,排名第一;医疗保健设备与服务和软件与服务行业均以38起募资数量并列第二。

3.4

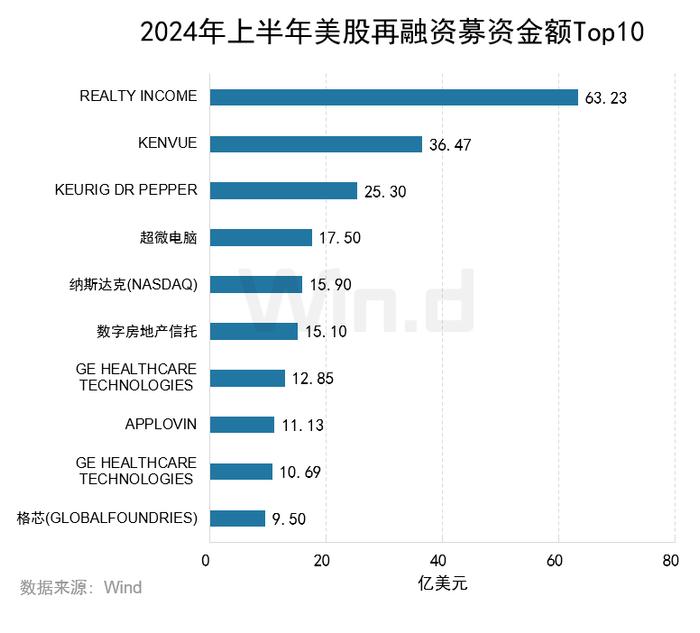

再融资项目融资Top10

2024年上半年再融资金额最高的公司是Realty Income,为63.23亿美元;Kenvue和Keurig Dr.Pepper分别以36.47亿美元和25.30亿美元位列第二和第三。

机构篇

4.1

IPO承销规模排行榜

2024年上半年,从IPO承销金额来看,摩根大通以31.22亿美元的承销金额稳居IPO承销榜榜首,承销家数为17家;摩根士丹利以27.07亿美元的承销金额位居第二,承销家数为20家;高盛以25.16亿美元的承销金额位居第三,承销家数为17家。

4.2

IPO承销家数排行榜

从IPO承销数量来看,摩根士丹利以参与20家IPO承销项目位居榜首,高盛和摩根大通均以17家承销家数并列第二。

4.3

再融资承销规模排行榜

再融资承销规模方面,摩根士丹利以90.75亿美元承销规模位列第一,承销数量为42起;高盛承销规模为88.27亿美元,参与了47起再融资事件,位列第二;摩根大通以60.18亿美元承销金额,参与49起再融资位居第三。

4.4

再融资承销数量排行榜

美国银行上半年参与了51起再融资事件,位列第一名;摩根大通以49起再融资承销排名第二;杰富瑞以48起再融资承销位居第三。

发行中介篇

5.1

IPO会计师排行榜

麦楷(Marcum)以参与12家上市公司IPO位列会计师排行榜中的首位;位居第二的是普华永道(PwC),参与了10家IPO;毕马威(KPMG)和安永(EY)位居第三,均参与了8家IPO。

5.2

IPO律师排行榜

IPO境外律师方面,奥杰律师事务所(Ogier)参与了14家IPO,位列第一;瑞生律师事务所(Latham & Watkins)参与了10家IPO,位列第二;康德明律师事务所(Conyers)参与了9家,位居第三。