伊朗局势演变会如何影响美股、黄金和原油?一文读懂

当市场归于平静(也就是变得相对乏味时),我们更容易从日常的喧嚣中沉静下来,思考一些宏观层面的问题,比如:

什么是宏观终局?

从长远来看,我们当前的经济和金融体系的运转方式似乎难以为继。因此,回顾我们如何走到今天这一步,以及最终的宏观终局是什么样子的,是一项意义深远的全局性思考。

想知道股票好不好?InvestingPro稳健度一网打尽,全方位了解股票潜力。每天最低约不到2元钱,专属特惠码CNNEWS1等你领取!

以下是我针对这一「百万美元问题」提出的思考框架:

1971年,金本位制实际上走到了尽头。

尼克松总统废除了美元与黄金的固定兑换率,同时成功引入完全弹性的法定货币体系,此后一直沿用至今。

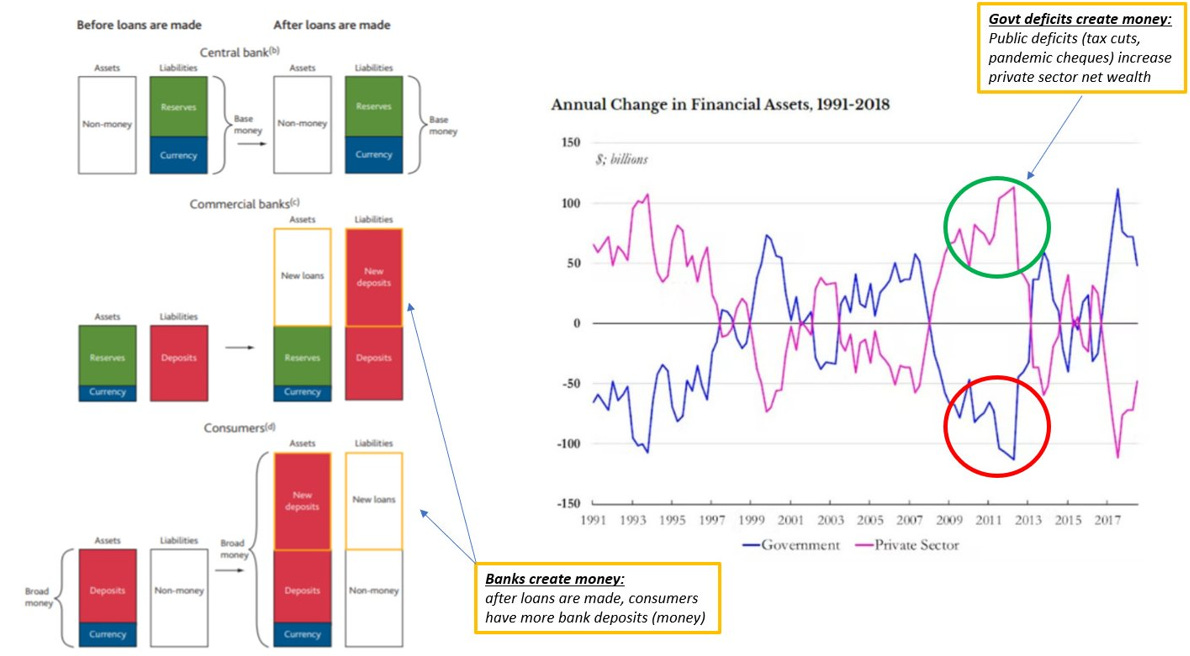

在这一体系下,商业银行和政府可以凭空创造信贷,为私人部门增加净值,而无需担心新创造货币的内在价值。

金本位制的废除意味着货币供应可以以一种完全弹性的方式增长:

金融资产年变化率

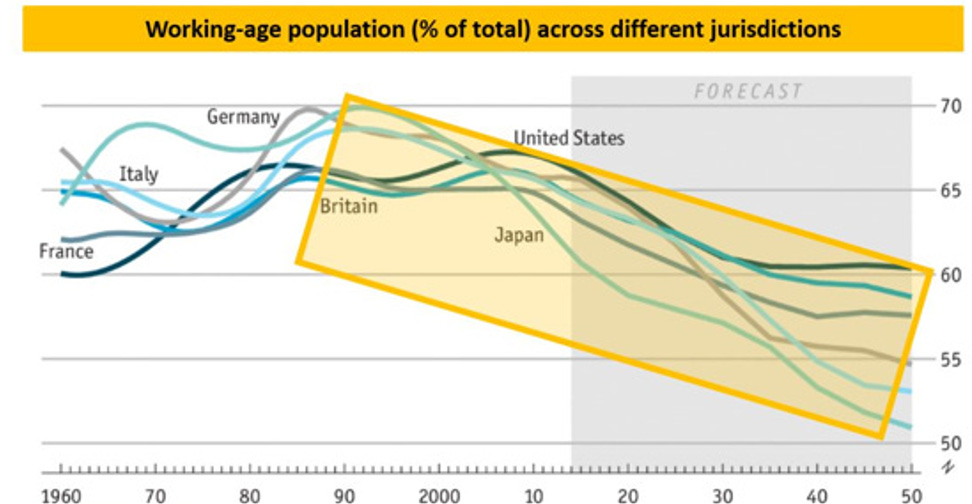

这种新的货币体系恰好与20世纪80年代的重要经济变化相吻合:结构性增长的主要驱动力——适龄劳动人口增长和生产率增长,在当时都已达到顶峰!

二战后的人口增长在60年代至70年代推动了强劲的劳动力增长,但到80年代末,这一效应已逐渐消退。

适龄劳动人口

同时,虽然二战后的生产率增长也迅速提升,但未能保持足够快的速度来抵消人口结构变化带来的不利影响。

英国250年来的生产力增速

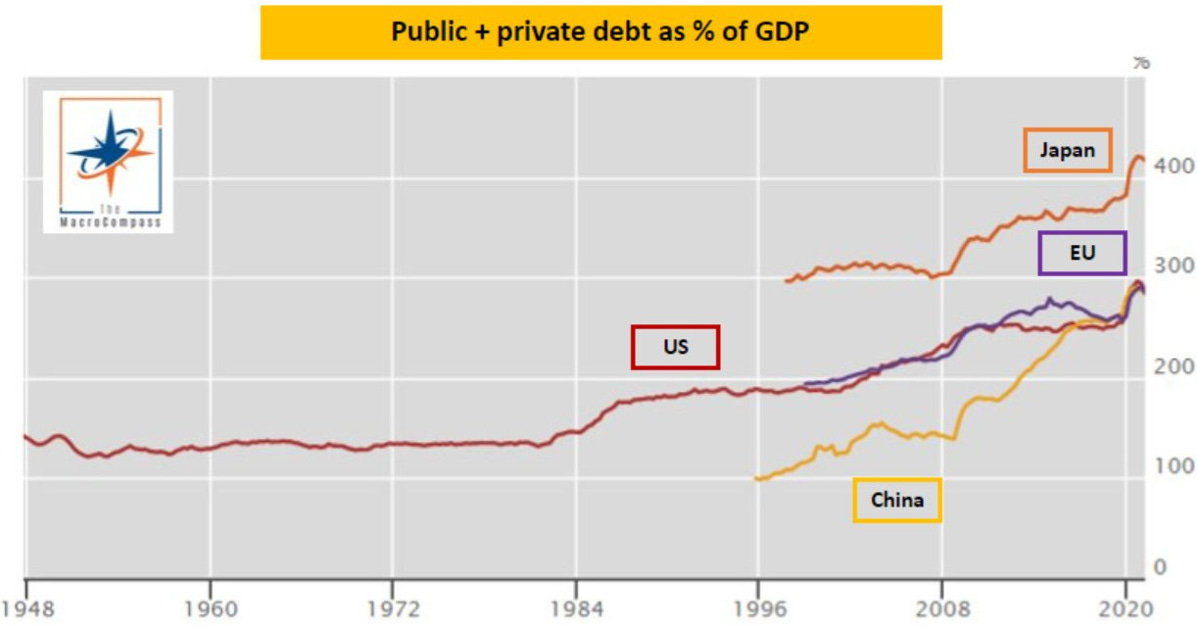

面对这一趋势,政客们「不得不」采取干预行动,而他们的选择便是债务。

健康的私人部门资产负债表为私人部门债务扩张创造了条件,同时,全球各国政府也开始面临日益增加的财政赤字。

请注意,世界上所有司法权区都在做类似的事,尽管私人和公共部门的杠杆比例可能有所不同,但我们都在提高杠杆率!

公共+私营部门债务占GDP比率

虽然这样做看似可行,但堆积如山的(通常是非生产性的)债务,也意味着高昂的利息。

不过有个简单但巧妙的解决方案:降低实际利率。

让我们总结一下:

- 由于人口增长缓慢和生产率停滞不前,我们的经济体系正面临着长期经济增长逐渐下滑的局面。

- 为了在短期内实现政治上可接受的增长率,我们将继续提高私营和公共部门的杠杆率。

- 实际利率进一步下降,以维持经济体系的运转:央行通过货币政策行动来适应这一过程。

这种「繁荣」模式助长了「财富幻觉」效应:随着实际利率降低,资产价格迅速上涨。

目前看来一切正常,但这个系统依赖于一个关键因素:

增量杠杆必须以更低的实际利率来实现。

这样做既确保了逐渐增加的债务水平变得「可承受」,也确保了财富幻觉范式的延续。

十年期美债收益率

我们以房价为例。

假设你在上世纪90年代初在美国购入了一套房子,当时银行提供了全额贷款。如果你打算每月支付约1000美元的房贷,在30年期限、10%的抵押贷款利率下,你能够购买价值约12万美元的房子。

时间快进到2021年。

你仍然打算每月支付1000美元的房贷,但现在的30年期限抵押贷款利率已经降到了3%以下!这意味着你现在能够「负担得起」价值24万美元的房子,是当初价格的两倍。

这就是所谓的财富效应:当初花费12万美元购房的房主现在感觉自己「更富有了」,因为他们的房子价值几乎翻了一番,而新买家也能因为较低的利率而轻松购房。

不过,话说回来,这个系统并非完美无缺。

具体来说,各国央行为了对抗通胀被迫提高利率,并倾向于在较长时间内维持高利率。这意味着低利率下的杠杆优势将不复存在。虽然央行可能会再次降息,政府也可能通过注入财政资金进行干预,但以下情况仍需予警惕:

- 在央行采取宽松政策之前,长时间维持高利率是否会引发问题?

- 财政注资是否会受到债券市场的质疑?

- 即便没有发生上面的情况,央行降息后,我们是否会回到利率触及零的世界,而央行往后无法进一步通过降息来「拖延问题」(比如日本)?

我认为未来可能会出现以下三种情况:

1.「温和」的去杠杆(政治上几乎不可行)

政策制定者可能会考虑以一种(理论上)有序的方式主动去除金融体系的杠杆,但鉴于金融体系中杠杆水平很高,几乎不可能温和去杠杆。

去杠杆是痛苦的,会给那些通过财富错觉效应而富裕起来的两代人带来巨大损失。

哪位政客会自愿发起去杠杆?恐怕没有。

2.财富再分配(有可能实施,但过程极不稳定)

到2028年,大多数美国选民将是千禧一代和Z世代,他们可能会推动财富再分配政策。

政客为了赢得选举,我认为他们可能会接受这样的政策,但实施起来并不容易:财富再分配意味着富人需要去杠杆,资源将注入穷人,这可能会加速货币流通。

通胀和滞胀风险将显著增加。

3.拖延至系统崩溃(最有可能,但注定失败)

政策制定者的首要目标是保持手中的权力,而维持现状效果最显著。

短期内,这是最有可能的情况:政客们利用赤字让民众保持相对满意,同时避免触发债券市场的强烈反应,央行则会在市场允许范围内回归温和的宽松政策。

然而,这种「假装并拖延」的做法终将爆发问题。

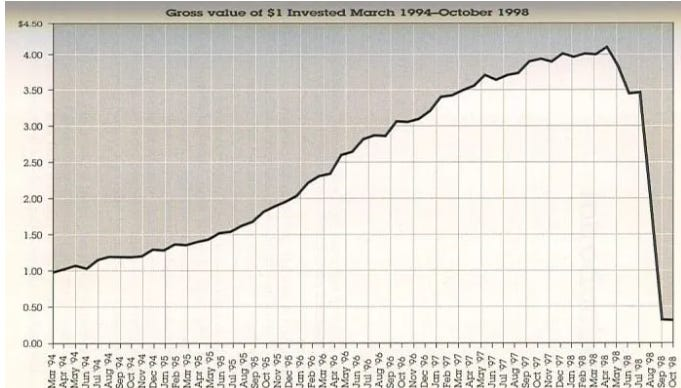

交易宏观终局几乎是不可能的,因为即使你一意孤行,押注市场会崩溃,也可能需要等待几十年,而在这期间你可能会错失这几十年的正回报。

就像押注长期资本管理公司崩溃,也一样可能需要等待几十年,而非四年就能兑现。

投入1美元的总价值

其实,宏观终局不应视为「交易对象」,只是在构建长期宏观投资组合时仍当铭记在心。同时,理想情况下,应平衡地增加那些能够从去杠杆化、财富分配或更具颠覆性的系统重置中获益的资产敞口。

因此,在我的永久投资组合中,我布局了不同的「避险资产」:

- 美元:在去杠杆化的情况下能够起作用;

- 大宗商品:在滞涨或通胀的环境中表现良好;

- 黄金:对冲货币体系重置。

希望这篇宏观分析对你有所帮助,如果你觉得有用,欢迎分享给亲朋好友。

本文最初发表在The Macro Compass。

***

分析股票好坏,值得买入,还是要赶紧卖出,InvestingPro股票分析工具助你一臂之力。丰富功能点击了解:

- ProPicks:AI选股策略,轻松跑赢大市。

- ProTips:一句话解读过往财务数据,好坏一眼便知。

- 公允价值和稳健度评分:轻松避开泡沫股,抄底遭低估的股票。

- 先进的选股器:数百种财务指标,精细筛选股票,结果可保存、可导出为表格。

- 海量股票的历史财务资料:深入了解和研究公司财务细节,进行专业的基本面分析。

- 大佬持仓速查:快速查询巴菲特、达里奥、索罗斯持仓,轻松抄作业。

- 更多功能:我们已有计划在InvestingPro加入更多功能。

欲进一步了解InvestingPro,请访问下方链接:

https://cn.investing.com/pro/pricing?couponCode=CNNEWS1

用优惠码CNNEWS1,价格再减10%,每天2元钱。

编译:刘川

英为财情Investing.com:YouTube频道@investingcomhk ; X账号@InvestingCN