10年回报率超1500%,点击了解“科技巨头”策略,每天最低不到人民币2元,领取专属优惠。

港股市场在过去几个月经历了显著的修复,但不同企业股价的反弹幅度呈现出明显差异,这实际上反映了市场当前的偏好和审美标准,预计未来走势也将围绕这一核心展开。

以互联网两大巨头腾讯控股 (HK:0700)和阿里巴巴-SW (HK:9988)为例,自三月以来,两者股价从各自的最低点分别实现了46%和21%的反弹,其中阿里的涨幅仅略高于恒生科技指数的20%。腾讯的领先,更多是因为盈利提升确定性足够强,资金也抓住这点去放大。

特别是在目前宏观尚未显示出全面复苏的情况下,盈利的确定性显得尤为重要。腾讯作为一个风向标,相信资金将会按照相似逻辑,逐步寻找其他具有明确盈利增长趋势的公司。

就像快手 (HK:1024)一样,继去年盈利爆发后,今年一季度业绩再传捷报,活跃用户数增势稳健,内容生态持续扩大,这些均为业务规模的持续增长提供了动力,同时也将推动公司盈利能力的持续提升。

尽管快手在过去几个季度的业绩持续超出市场预期,商业化路径日益清晰,但市场仍对其良好业绩的持续性表示怀疑。这部分源于过去市场的审美标准极为严格,这也成为了制约快手估值修复的一个核心因素。

然而,随着市场情绪的转变,加之快手本身基本面的强劲表现,未来对其重新评估并非不可能,而从低估值向上的弹性也将更大。

一

一季度延续增长势态

盈利弹性释放

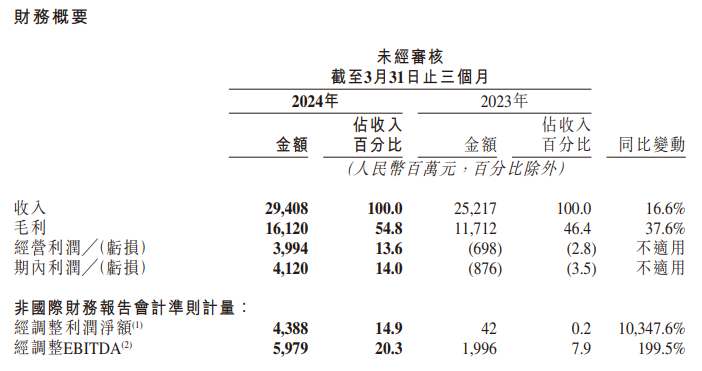

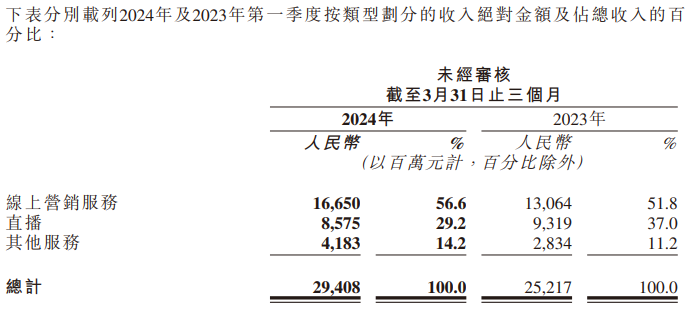

于今年一季度,快手营收录得294.1亿,同比增长16.6%;毛利率从46.4%提升至54.8%;EBITDA 59.8亿,同比增长近2倍;经调整盈利43.9亿,同比大增10,347.6%,创单季新高。这些数据再次验证了快手在商业生态上的潜力。

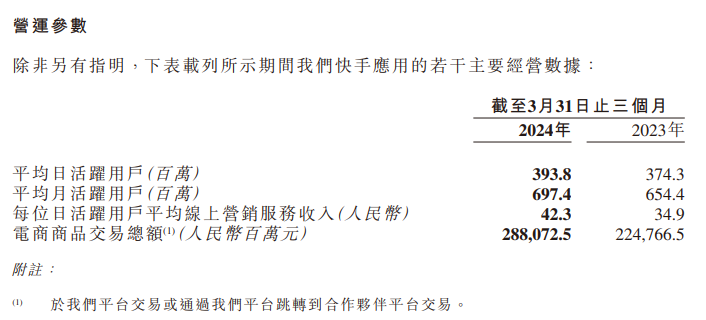

快手增长的动力源自广告与电商业务的强劲表现。一季报期内电商GMV同比增长28.2%至2,881亿;营销收入167亿,同比增长27.4%,显示了公司核心商业化业务的不断强化。

尤其在广告方面,在市场环境不确定中,主流互联网公司的广告增长呈现了两极分化——快手凭借内容生态丰富和产品创新,在广告领域维持高速增长态势,这反映的结构性增长,与腾讯广告业务受益于视频号等带动实现26%增长相呼应。

快手广告业务的高增长可归功于四点:用户粘性增加、广告转化率提升、内部循环广告放量,及外部循环广告持续回暖。

用户基础方面,一季度日活跃用户数达3.94亿,月活跃用户数为6.97亿,分别同比增长5.2%和6.6%,而用户总使用时长同比增长8.6%,均展示出稳健的增长态势。这主要在于快手通过内容多样化,不仅限于纯娱乐内容,还延伸至体育、短剧、电商、招聘、本地生活等领域全覆盖,有效应对了互联网流量红利触顶的现况。

一季度,快聘业务针对春节复工后的求职和招聘需求推出「新春招工会」,落地多场达人和名企在线活动,日均简历投递次数同比增长超过180%,而日均投递用户数也同比增长超120%。此外,截至第一季度末,理想家已覆盖全国超100个城市,合作主播超过5万人。

另外快手在短剧领域的布局尤为亮眼,2023年短剧日活跃用户数达2.7亿,于今年春节档中,更有20部由快手星芒短剧出品的短剧实现单部播放量破亿。

短剧不仅创造直接收益,更关键在于其对内容生态的丰富,助力用户获取与价值释放。比如传媒信息中的付费短剧营销,于第一季度日均付费消耗实现了同比增长超4倍。

其次,快手通过产品创新,如全站推广产品的功能升级,持续提升着广告转化效率。报告期内,商家使用全站推广产品或智能托管产品进行营销推广的总消耗达到内循环总消耗的30%,说明产品创新还有很大的空间。

而得益于庞大的活跃用户量以及广告转化效率的提升,快手的电商业务不但正成为收入增长的关键动力,也促进了内部循环广告的增长,这体现了快手业务间互相构成增长飞轮的优势。

特别在这几年经品牌方在营销上更趋于理性和谨慎。在这种情况下,能为品牌带来经营增长的广告投放渠道往往会逆势增长。而在市场眼中,电商内循环广告商家与平台的双向奔赴,也有望传导至有相似商业模态的本地生活业务中——今年一季度,本地生活日均支付用户数同比增长接近9倍。供给侧,一季度日均动销商家数、商品数环比分别增长29%和38%,有望给快手商业增长曲线一个更值得期待的“斜率”。

直播业务的核心在于用户粘性与内容多样化的双向驱动,成为平台内容和商业承载的基石,快手目前已形成一个正向循环。快手短视频电商GMV在第一季度继续高速增长,同比增速近100%,短视频电商月活跃买家及日活跃买家均取得持续增长,供给丰富度持续提升。

简而言之,快手在内容方面的持续深化,不仅有效延长了用户留存时间,更拓宽了场景和用户价值。

随着快手生态价值的持续拓展和加速释放,也预示着在未来一段时间内,快手将继续保持强劲的发展势头。

二

持续盈利背后

是快手清晰的“护城河”

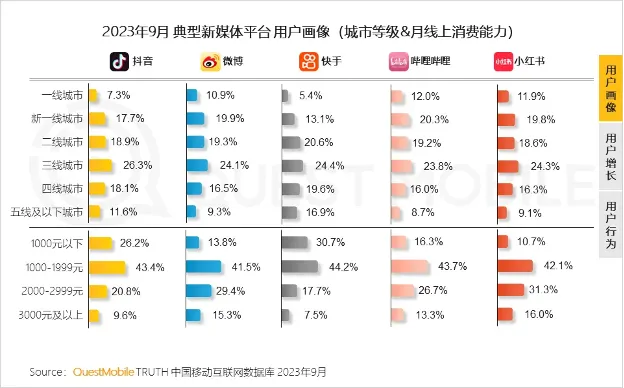

快手的商业价值兑现,在于其庞大的用户基础与消费趋势的精准对接,特别是在新线城市(三至五线城市及以下)展现出了其独特的商业价值。

根据QuestMobile数据,快手在一线至新二线城市的用户约占40%,新线城市占比60%。这一独特的用户构成,促使快手创造出与其他平台有所区别的消费场景。在这些社会结构较为紧密的新线城市,人际关系网络比数据分析更能影响消费决策,进而增强了快手用户的粘性与参与度。

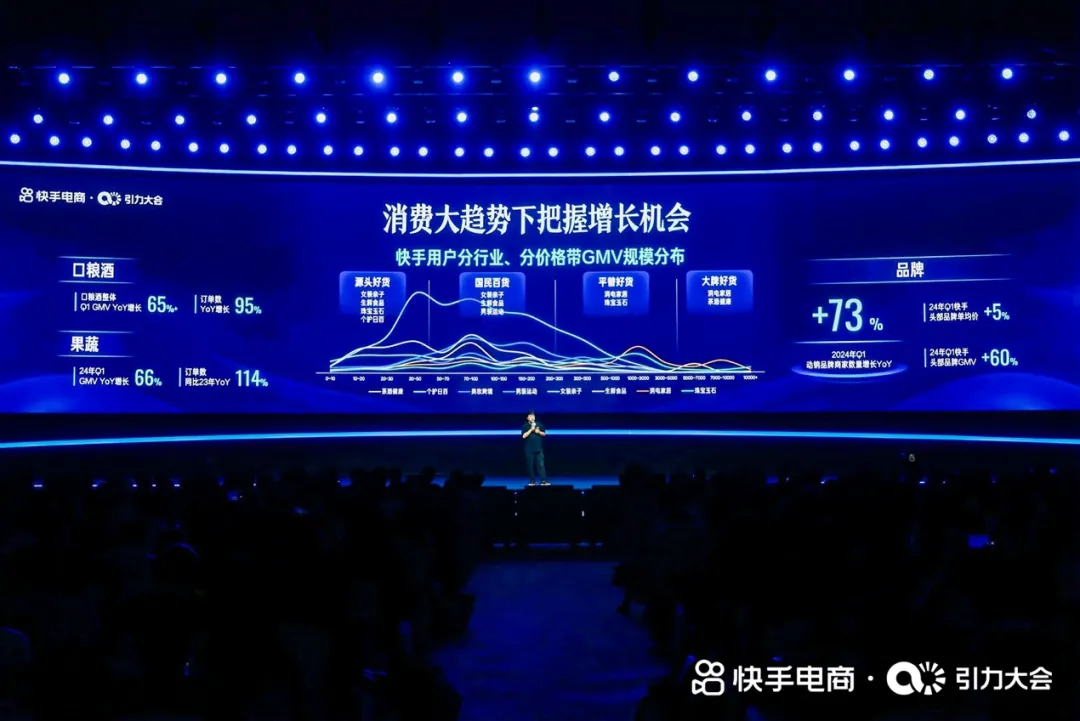

这用户群特征亦更好受益于消费分层趋势,目前新线城市强大的消费潜力已被市场认可,这从快手的消费数据也能看到一些端倪。 而针对消费分层和大众市场的潜力,快手不但推出针对性的低价好物策略,亦通过细分商品为源头好货、国民好货、平替好货、大牌好货四类,满足不同层次的消费需求。比如与各大产业带深度合作,运用电商“半托管”的形式,引入云南红河、丹东蓝莓等大量中低价格段的优质商品。 这些措举直接促成了50元价格带以下商品销量的显著增长,其中果蔬品类和均价50元左右的口粮酒品类订单于一季度均实现了约100%的增速。

另外,互联网消费形式在新线城市仍有极大的渗透率空间,消费力在当下不断被印证。快手凭借用户大盘以及长期对大众市场消费心理和决策的理解,有望逐步成为商家首选的创造增量的渠道。 不断吸纳商家侧和供给端,快手已经将自己身打磨成一个成熟、灵活的商业基础设施。 在最近举办的电商引力大会上,快手亦突出了其通过全域流量协同增长、丰富低价好物供给、上线销售托管功能等策略,帮助商家紧跟消费趋势,捕捉新的消费机会,从而提升经营的确定性和效率。这不仅体现了快手在构建商业生态全链路上的布局,还彰显其智能化赋能的商业价值。 正如前文提及,快手的内容生态已深入用户日常生活的各个角落。基于此,这成功吸引了各行业正探索在快手平台的经营潜力,将其不仅仅视为广告平台,更是覆盖整个商业流程的经营阵地。

与此同时,快手针对不同行业及消费场景也提供了更精细化的解决方案,而针对不同阶段的商家,快手则提供包括流量扶持、产品升级、经营模式创新及营销策略优化等一系列方案。

不断放量增长的背后,快手愈发成为一个新商家友好型的平台,不仅提供全周期扶持,如0元开店、首销GMV激励、退货运费补贴等,还有启航计划,助其从冷启到规模扩张,极具耐心地提升商家经营信心和留存。

另外,依托AI及大语言模型能力,快手能为短视频直播门槛内外的商家,一揽子提供包括智能创作、智能投放和智能用户连接在内的全链路提效方案,进一步促进生态增长。

同时,当快手坐上万亿GMV的电商“牌桌”,平台也马不停蹄从直播场域向泛货架场域延展,承载用户的信任价值和复购需求,让品牌和商家踏实培植自身既基于内容又呈现货品的理想经营阵地。一季度,泛货架场域GMV超大盘增长,占总GMV比例约25%,日均动销商家同比增速超50%、日均买家同比增速超60%。

三

结语

在互联网愈发同质化的竞争态势下,一个平台知道自己从哪里来,又该往哪里去尤为重要,内容生态如是、商业生态亦然。

快手立足于特色内容、广域的用户大盘,秉承着对消费趋势的理解和顺应,依托智能化提升效率,已构建了一个多边网络,使得用户、创作者和商家之间形成彼此需要的互动循环。

作为中国互联网企业中少数仍保持高速增长的一员,仍然处于流量高度集中的发展赛道,快手的成长性故事正逐步兑现,内容生态和商业生态谋和的价值也日益凸显,快手正迎来价值重估的关键时刻。