不知不觉,A股已经强势反弹1个多月了。

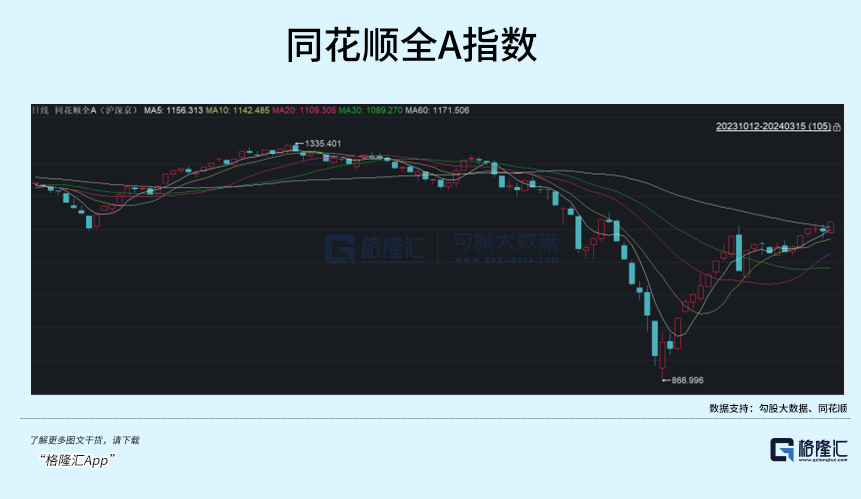

2月初以来,上证指数从最低2635点上涨至如今的3054点,整体反弹了13%,深证成份指数和创业板指数(价格)均已反弹逾20%。同花顺全A指数已经大幅反弹28.9%,整体幅度和持续性都超出了不少人的预料。

目前,A股仍在持续放量上攻,连破季线、半年线压制,剑指年线目标。

那么问题来了,本轮大反弹核心驱动力是什么?接下来市场还会保持良好上涨势头吗?

01

2月26日之前,A股市场迎来了一波惊艳的8连阳,上证指数从2600多点攀升至3000点,算是完成了第一阶段交易。在我看来,市场大涨主要逻辑有以下两个方面。

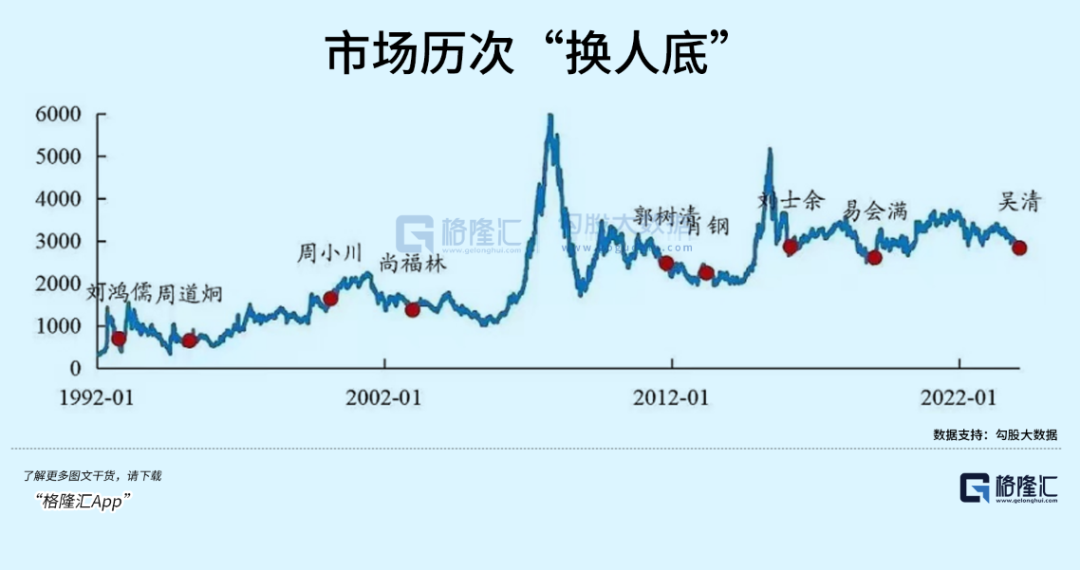

一方面,监管层会换人,一定程度上扭转了此前市场极为悲观的预期。

吴清与此前历任证监会主席出自银行系统不一样,他长期从事证券相关监管工作,拥有丰富的一线监管经验。曾被证券界称为“券商屠夫”,具备终结问题的魄力与勇气。

吴清上任后,果断采取了一系列动作——对部分上市公司、证券公司的违规行为开出罚单;规范量化交易;与专家学者、机构、投资者们座谈,广泛听取各方面意见等等。

频频示好资本市场后,市场也愿意相信吴清能够为重振资本市场带来新变化。

另一方面,市场对于2024年经济目标和政策有较好期待。

在3月全国重要会议之前,地方省市已经召开会议,相继公布了各地2024年GDP目标。从披露数据看,广东、江苏、山东、上海等经济领头羊指定了5%、5.5%乃至更高的增长目标。这些数据足以让市场期待全国GDP目标不太可能低于5%。

A股市场对于以上逻辑进行了较为充分的演绎,连续大涨8日。而后,市场处于震荡走势,等待最终会议数据的披露。

从披露结果看,基本符合市场预期,市场也就没有出现明显的下跌。其实,5%的GDP目标并不低,相较于2022—2023年平均4.1%的增长有较大边际改善,预示着宏观基本面将迎来拐点。并且,要完成5%的目标,意味着财政政策以及货币政策要发力才行。

3月9日,国家统计局披露超预期的2月份CPI数据,加强了市场乐观情绪,以致于大市不断震荡走高。

02

当然,宏观大环境的修复会是漫漫长路,不会一帆风顺。3月15日,央行披露的2月份宏观金融数据,略低于市场预期。

今年2月,社融新增1.56万亿元,同比少增1.6万亿元,其拖累项主要是贷款和政府债。

拆分看,2月人民币贷款新增0.98万亿元,较1月的4.8万亿元大幅回落,同比也少增8385亿元。其中,居民、企业部门信贷同比下滑7988亿元、400亿元。这低于预期表现,一方面是因为春节错位,另一方面也表明实体信贷需求偏弱。

具体看,居民短贷、中长贷新增均有较大下滑,分别同比下滑6086亿元、1901亿元。除了春节错位因素外,居民信贷需求偏弱,提前还贷现象并没有大幅改观。

企业端,2月中长贷同比小幅多增,环比大增1800亿元,终结了连续7个月同比少增的态势。这可能跟万亿国债发行有一定关联。

2月,M2同比增长8.7%,与1月持平,创下2021年12月以来较低水平。而2023年2月还一度高达12.9%。2月M1为1.2%,较1月的5.9%下滑4.7%,而M0大幅提升至12.5%。主要是因为春节效应,企业活期资金流向居民手中。

2月M1-M2剪刀差为-7.5%,较1月有所扩大,反映资金活力效率偏低,表明实体经济活力相对不足。

此外,2月份存量社融增速为9%,环比1月回落0.5%,终结了连续6个月的上升势头。往后看,3月社融可能还会继续承压。因为去年一季度信贷冲量,基数偏高,而今年上半年要集中使用去年12月末发行的万亿国债,政府发债量应该会低于去年,拖累总需求表现。

当然,2月份其表现也没有数据体现得那么不乐观。主要是春节错位,导致基数不一样。

把1-2月综合一起看,社融总量80600亿元,人民币贷款58200亿元,居民贷款3894亿元,而去年同期为91566亿元、67498亿元、4653亿元。再加上去年前2个月,因为疫情刚放开,信贷规模冲得很猛,基数偏高。从以上维度看,前2月表现仅略低于去年同期。

2月份宏观数据可能会影响接下来的短期市场表现,但大体上涨趋势无碍,因为全年目标刚提出5%,短期经济承压反而会驱动货币、财政政策发力。

03

倘若A股接下来有一波较好行情,大概率会是结构性的。如此一来,踩准市场风格尤为重要。

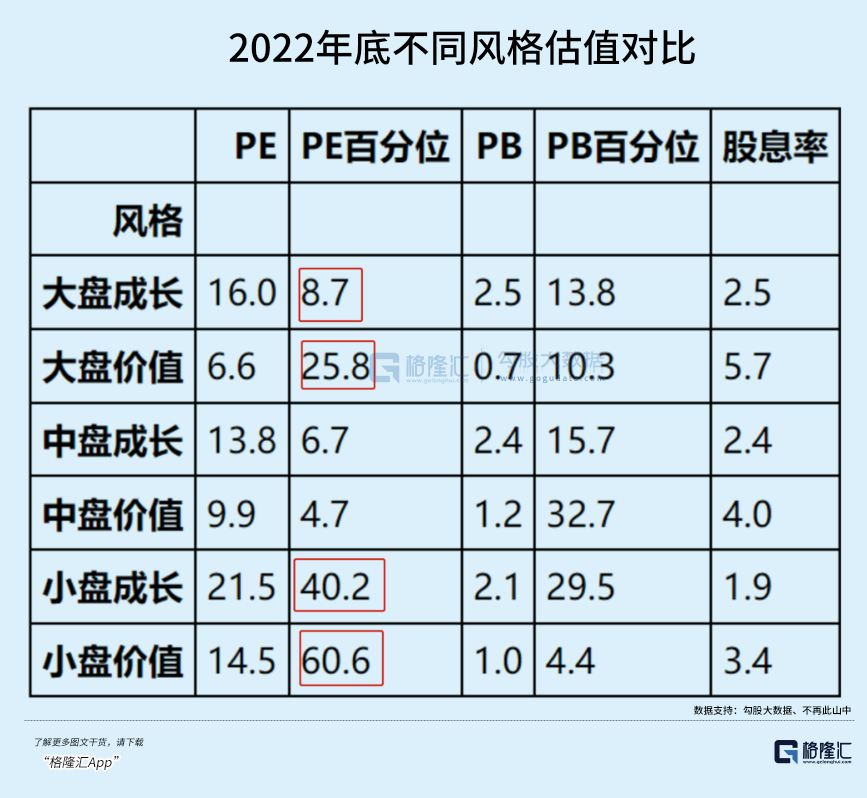

拉长时间看,2009年以来,A股市场风格已经切换四大波了。第一波,2009-2015年,以小盘风格为主。第二波,2016—2021年2月,以大盘风格为主。第三波,2021年2月至2022年12月,以小盘风格为主。第四波,2023年1月……可能以大盘风格为主。

第二波市场风格切换主要由外资主导触发。因为外资源源不断流入A股,定价权和影响力越来越高,一举改变了过去炒小炒垃圾的投资生态。第三波市场风格切换主要逻辑是2021年2月大小盘估值出现极致分化,其触发因素是10年期美债收益率大幅攀升,去杠杆进程不断加深。

对于第四轮市场风格切换,主要驱动力同样是大小盘估值发生明显偏离。在去年12月底,大盘风格连续调整了3年时间,估值泡沫被挤出,PE创下2018年以来较低水平,而小盘价值、小盘成长估值颇高,位于2018年以来PE分位数的60.6%、40.2%。

今年1月至2月初,小盘风格在大市下跌过程中遭遇了大幅补跌。其中,中证2000指数从5887点大幅回撤至2月初的4177.9,累计跌幅高达27%。因为国家队救市,沪深300同期仅下跌7.33%。在此期间,大小盘风格应该已经完成了切换。

春节之后,外资大幅流入A股市场,更加夯实了大盘市场风格。截止3月15日,今年北向资金已经流入706亿元,超越去年全年的437亿元。其中,2月净流入607亿元,创下月度净流入12个月新高。从行业加仓来看(2月初至今),银行164亿元,白酒140亿元,锂电池66亿元,均偏向于大盘风格。

不过,大盘风格又分为大盘成长与大盘价值,前者主要包括食品饮料、电力设备(新能源)等板块,后者包括煤炭、电力、银行等板块。

大盘成长、大盘价值的估值差异较大,最新PE为16.5倍、7.6倍,位于2018年估值分位数的15.3%、46.4%。

从2月CPI数据披露完毕后(3月9日),煤炭、电力等此前大幅上涨的大盘价值板块录得不小跌幅,而白酒、新能源为首的大盘成长股却录得较高涨幅。

从以上维度看,大盘成长有领携接下来的市场风格的迹象。

一方面,大盘成长在几个主要的风格类型中估值最低。另一方面,宏观经济定调积极、外资持续流入、美联储降息等因素,均有利于成长股估值修复。

04

3月15日盘后,证监会一口气发了5个政策文件,有不少表述超预期。

第一,制定上市公司“市值管理”指引,由央企的市值管理延伸到全员市值管理。上一次鼓励提倡“市值管理”,还是10年前的互联网+杠杆牛的时代。

第二,明确叫停限售股转融通出借、限售股融券卖出,防范利用“工具”绕道减持。这是继转融券T+0改为T+1后,堵住的又一个漏洞。

第三,对分红采取强约束措施鼓励,不分红的话,容易被ST。第四,IPO新提法“新股逆周期调节”,替代了多年的“新股常态化发行”。

以上提法均围绕“建设以投资者为本的资本市场”。这是A股从融资市逐步过度为投资市的标志性事件,有利于价值投资的回归。

在A股30多年的历史上,曾有过不少因政策重大改革而触发的大行情。而这一次由吴清领携的团队,其对资本市场的改革深度和广度说不一定会持续超出市场预期,也有不小概率触发一波政策性行情。

当然,市场终究还是要回归到基本面上来,保持耐心,保持敬畏。(全文完)