2026年金价能否突破5,600美元创新高?

当整个市场出现极端情况一定会出现多空双杀的壮观景象。

作为全球流动性之母的美元,其涨跌关乎所有资产。颇为有趣的是,美元市场似乎出现两波操作迥异的资金,对冲基金居然逆势买入美元多头头寸?

问题在于,美联储暂停加息,美元走弱不是板上钉钉的的事吗?对冲基金在打什么算盘?是今年做空美股的脸还没被打肿吗?

1 美元多空双方杠上了?

据英国《金融时报》的报道,由于认为美联储已结束加息行动并将在明年多次降息,投资者正以一年来最快的速度抛售美元。

管理40万亿美元资产的道富银行(State Street)表示,资产管理公司本月有望卖出其未平仓美元头寸的1.6%,这是自去年11月以来最大的月度资金流出。

该行表示,自11月3日美国公布弱于预期的就业数据以来,经理们每天都进行大规模的销售。

纽约梅隆银行 (BNY Mellon) 外汇策略师也表示,当前公司的托管客户“一直以今年最快的速度抛售美元”,并偏好买入日元,加元和一系列拉丁美洲货币。

道富银行的数据显示,过去二十年里如此快速减持美元只发生过六次。最近一次发生在去年11月,当时美元指数从去年11月到次年一月累计下跌约10%。

从美元指数的走势来看,美元指数最新报103.11,为8月31日以来的最低点,11月跌幅超过3%,创一年来最差表现。

Capital.com 高级金融市场分析师凯尔·罗达 (Kyle Rodda) 表示:“美国经济增长势头放缓、利率见顶、明年降息以及多头头寸平仓是美元走弱的主要原因。”

流出来的资金可能去了债券市场。投资者正以三年多来最快的速度大举买入美国公司债券基金。EPFR的数据显示,截至11月20日,超过160亿美元涌入公司债券基金,净流入量已超过2020年7月以来的水平。

这表明随着市场判断利率已达到顶峰,投资者对风险资产的兴趣越来越大。

但颇为吊诡的是,对冲基金的美元多头居然还在坚守。

根据彭博社报道,美国商品期货交易委员会数据显示,截至11月21日,杠杆基金的美元兑八种货币的净多头指标升至2022年2月以来的最高水平。净多头头寸为10.3万份合约,略高于4月份创下的年内高点。

仔细看杠杆基金净美元头寸与美元指数的走势也能看出一些端倪。今年3月是分水岭,在此之前,杠杆基金的美元净美元头寸与美元指数成正比,但在此之后莫名成为了反比。美元强,杠杆基金美元多头头寸减少,美元弱则多头头寸增加。

这种变化源自什么原因?

关键就在于这个所谓的美元多头头寸是美元兑八种货币的净多头指标,美元净多头头寸的增加主要是由于兑英镑、澳元和墨西哥比索的头寸增加。相反,兑日元、欧元、加元的看涨头寸被减少。

由于汇率市场上是两种不同货币的买卖,这个图就说明了对冲基金在买入英镑、卖出美元,卖出欧元、日元来买入美元,如此算出来美元净头寸的增加。

考虑到美元一揽子货币指数中欧元的权重超50%,第二权重是日元,卖出这两种货币对冲基金可能对美元指数后续的走势并不是看涨。

就目前情况来看,美联储已经两度暂停加息了,明年或将步入降息周期,现在全世界都在虎视眈眈看美联储什么时候降息,当预期过于一致可能就有点危险了。

2 美联储何时降息?

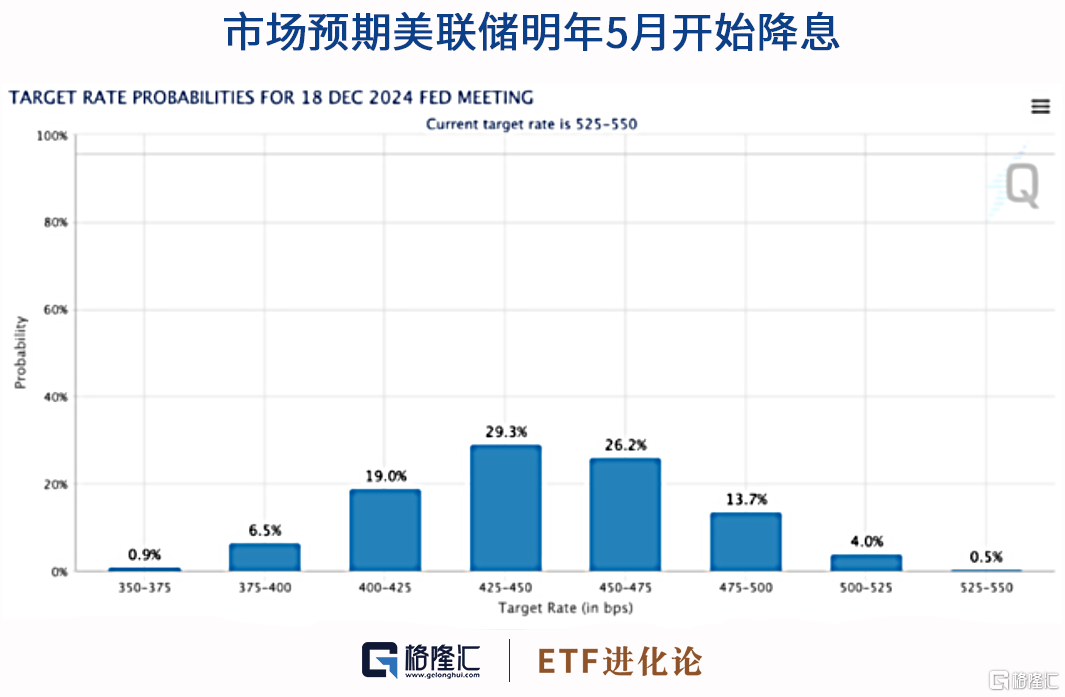

市场的主流观点认为明年5月1日的议息会议很可能开启降息周期。CME Fed Watch数据显示,当前市场认为美联储在明年5月开启降息周期的可能性约为60%。

但从美联储11月议息会议的内容来看,虽然有一定的“鸽派”,但没有流露出结束加息周期的意愿,认为当前经济状况更适合将利率在一段时间内保持高位。

另外,虽然美国近期的经济数据确实有边际转弱的迹象,但不至于弱到“衰退”要放水刺激的程度。

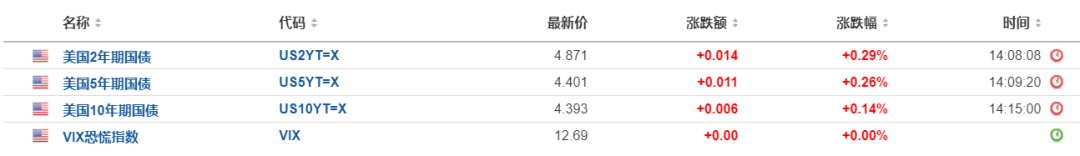

叠加美联储在最新声明对本国经济、就业、通胀以及银行体系仍然偏乐观,且2/10美国债收益率曲线倒挂程度不断收窄,从6-7月份的-100bp大幅反弹至-40bp的水平,背后隐含债券市场投资对美国经济软著陆的乐观预期。

在美国经济、股债汇都未出现明显“崩盘”迹象时,不宜过早PRICE IN美联储货币政策的转向,只要大方向是模糊的正确,可以耐心一点等待更明确的信号。

后续可以紧盯美国服务业的相关数据。如果有明确转弱迹象,将对美元形成向下压力,届时A股和港股也有望在全球流动性推动下出现触底反弹。

3 北证牛行情突发降温

今日(28日)北伐遭遇阻力!

昨日(27日)北交所迎来两大利空,监管令落地叠加深夜减持加停牌核查的消息,今日(28日)北证50的走势可谓是一波三折,早盘低开5%随后涨幅不断收窄,午后开盘还一度翻红,但尾盘迅速回落,成交额为230亿,相比昨日近300亿有所缩量。

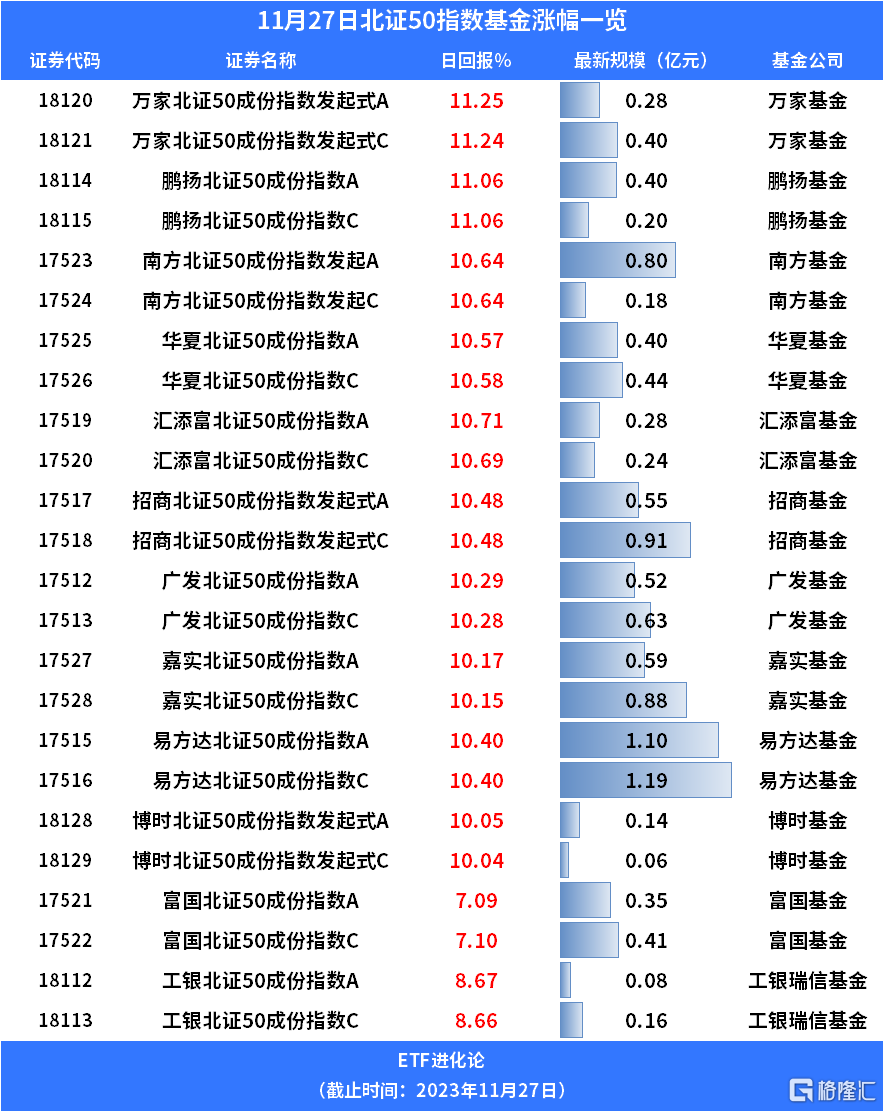

市面上除了北交所主动基金还有被动指数基金,目前共有24只跟踪北证50的指数基金(A/C类分开计算)。

但很有趣的一点是,跟踪的都是北证50指数,北证50指数昨日收涨11.41%,涨幅最高的万家北证50成份指数发起式A是11.25%,涨幅最低的是富国北证50成份指数A是7.09%,首尾差异达到4.16%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

为何追踪同一个指数的指数基金,日回报有如此大的差别?

日间回报计算的是今日净值相对于前一日净值的涨跌幅。而净值的计算公式为基金全部净资产除以总份额。

根据开放式基金的交易规则,只要下午3点收盘前申购,就能按照当天的收盘净值确认,享受第二天基金整体净资产的收益。

但问题在于,基金经理拿到钱要第二天才开始买股票。如果第二天股票全线高开,基金经理这时候买入的成本肯定比前一天成本高,俗称被动“追高”,这种损耗只能由全部基金份额持有人均摊。又或者申购规模不足以一揽子买入对应的指数成份股,但分钱的人多了也会导致基金净值增长受限。

如果指数基金盘子越小,或者申购的规模越大,这种分摊造成的损耗就越大。这就是场外基金相对场内ETF的弊端所在。