行情在分歧中酝酿,自11月以来,A股和港股都已触底反弹,A股逼近3100点,港股重返18000点,虽然从指数上看,涨幅并不大,反弹行情磕磕绊绊。

我们在本月初提到过,本月是宏观最好的月份,经济企稳、该有的政策也有了,汇金也出手支持,美债利率转向,这些因素使得11月成为反攻的有力时刻,大幅下跌的港股弹性将比A股更大。

而本轮带领A/H股反弹的主角是创新药+消费电子,从过去半个月来看,消费电子在A股的表现更强,而创新药在港股的表现更加凶猛。

回顾去年11月,主导港股史诗级大反弹的主角是权重的科网股+消费股,但现阶段这两个行业的反弹力度明显逊色于去年,各家都有本难念的经。

例如,去年11月港股反弹时,腾讯(HK:0700)单月涨超40%,而现在港股进入反弹阶段,腾讯仅涨超13%。反观港股创新药赛道,多个核心标的单月涨幅超过30%,持股体验远好过起起落落的科技股。如果说市场永远是对的,那么当前港股资金毫无疑问正在聚焦到创新药赛道。

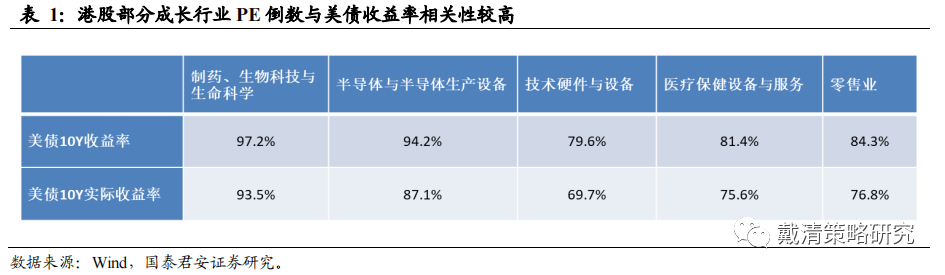

原因在于,驱动本轮行情的本质是估值,核心取决于绝大部分投资者的风险偏好,而短期不受盈利束缚的创新药正是对此最为敏感的品种。

另一方面,考虑到盈利因素和估值问题,科技股还是不够便宜,弹性有限,资金也更倾向于弹性空间更大的创新药,所以创新药的表现超前。

往后看,创新药本轮行情大概率也只是个开始,无论是从短期的流动性或者宏观事件,还是中期的产业趋势,都还有非常大的空间。

首先,自10月底开始,虽然美联储嘴上说还有加息的可能性,但已有意释放出超市场预期的坏消息,打压长期美债收益率的上涨。例如,非农就业人数差于预期,新增就业人数为15万人,创近两年来的最低点。上周披露的10月CPI数据差于市场预期,令市场大跌眼镜,确立了长期美债见顶转向的趋势。

现在来看,美联储的预期管理已有成效,短期最抑制创新药的利率已有明显缓解。

华尔街大行也开始押注不再加息,局部开始交易明年6-7月将降息50bp,2024年全年至少降息100bp。长期美债收益率也创下近3个月以来的新低,跌回至4.4以内的区间。

随着美国10月CPI超预期走弱,上周宏观事件释放积极信号,人民币汇率也随之走强。过去一周里,汇率已从7.3关口收复至7.13,带动了A/H股的上涨,港股在汇率上的压力也减轻了。

不过对于绝大部分投资者来说,创新药的机会虽好,但行业里难免有极端的例子出现,散户投资者通过什么方式来参与,是更重要的一点。

例如,我们上周提到的康宁杰瑞(HK:9966),虽然这支创新药近3个月涨近70%,但由于公司的揭盲数据失败,管理层提前将失败消息泄漏给大资金,大资金抢跑卖出,两天内大跌50%,只留下散户投资者一脸懵的受伤惨重,投资者如何避免这种大雷是重点之一。

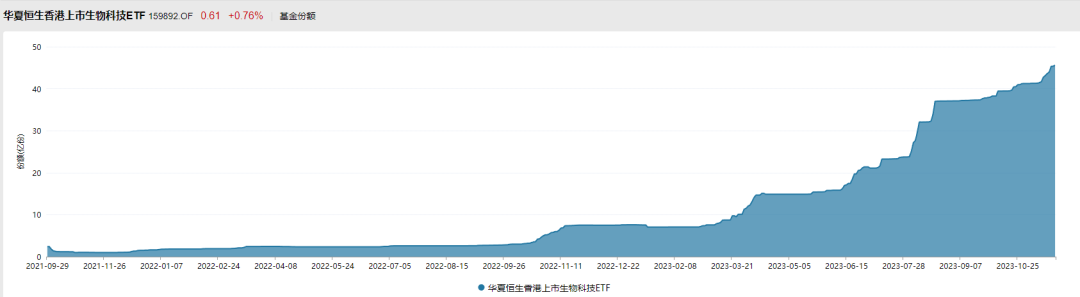

并且,现阶段医药投资已经越来越专业,难度也越来越高。例如创新药等细分赛道,即使是业内专业人士也无法给出准确的判断。所以,想参与港股本轮以创新药为旗手的反弹行情,散户投资者可以透过ETF基金的方式来参与。

事实上,即使是专业的机构也是如此。

从恒生医药ETF(SZ:159892)的基金份额增长趋势看,年初至今增长超过3倍!而考虑到国内公募基金发行的惨淡看,恒生医药ETF疯狂的份额增长不排除大部分是机构买起来的。

从美股市场的标普生物科技ETF(XBI)看,长期涨幅也丝毫不输给个股,也不存在管线失败的市值归零风险。

也就是说,创新药投资的精髓在于分散和确定性,赔率是这个行业的基本常识,并非核心抓手。因此,通过恒生医药ETF参与港股创新药行业将是更好的选择。