环球下周看点:关税风暴叠加美伊博弈 英伟达能否再救AI牛市?

英为财情Investing.com – 超级大盘股于2023年仍继续主导市场。问题是,为什么?毕竟,很多其他伟大的公司可以说拥有更好的估值和基本面。

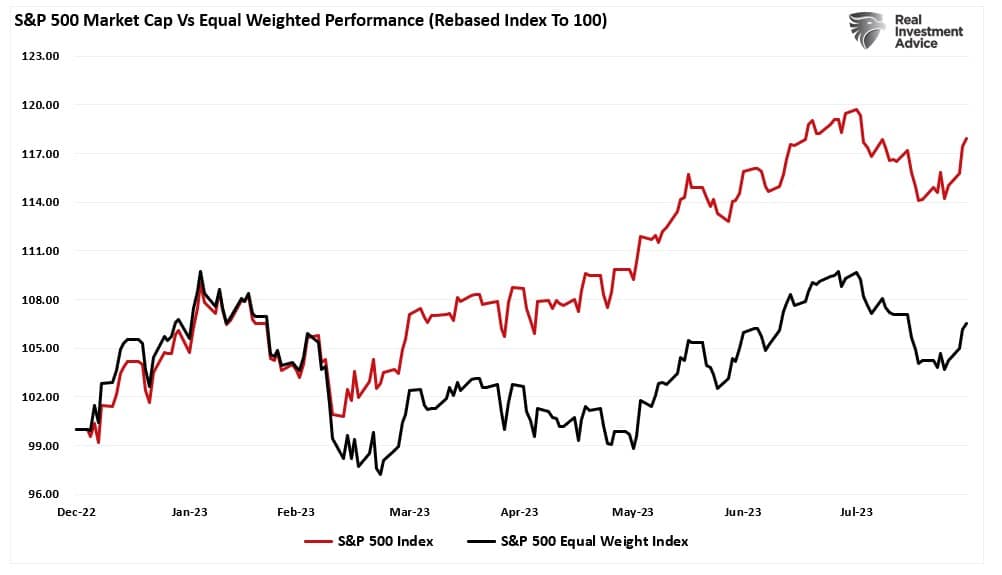

然而,这些公司的整体回报持续跑输大市,同时超级大盘股与其他公司之间的差距不断拉大。下图清晰地展示出了这个问题,图表比较了市值加权指数和平均加权指数。

(市值加权与平均加权指数)

市值排名前10的公司与指数中其他490只股票之间的分化造成了牛市错觉。我们曾撰文指出:

「去年最被鄙视的行业的大升,并成为了今年市场的主要驱动力。如果我们剔除了这三个行业,那么市场今年迄今的表现基本持平。」

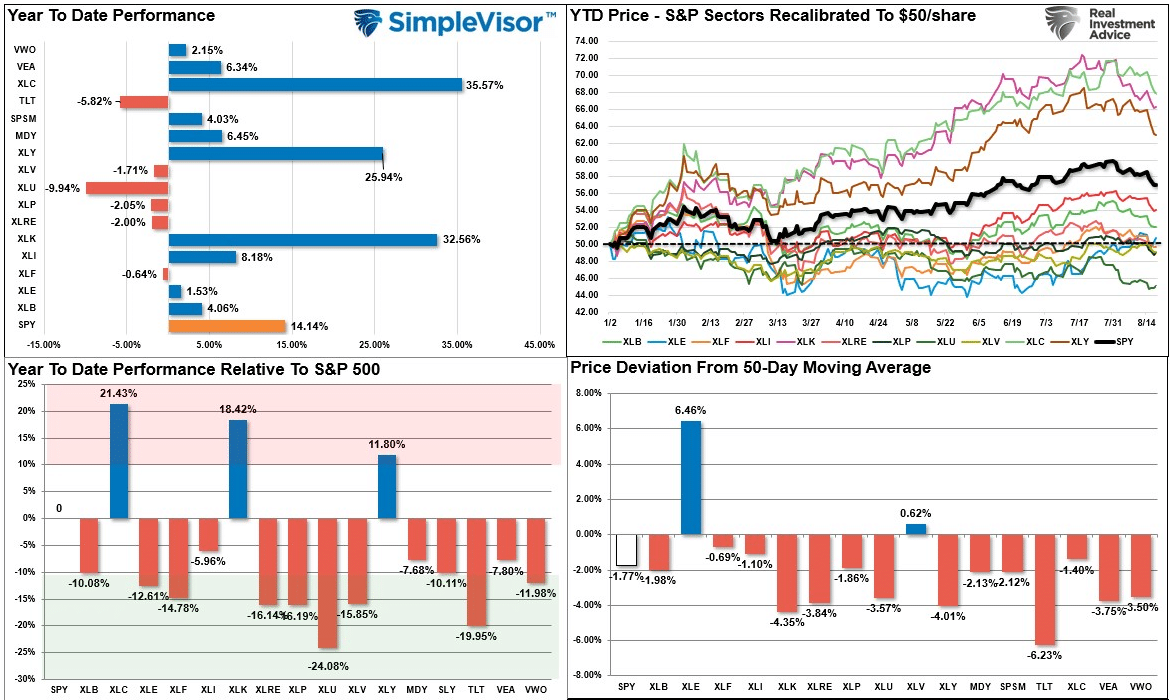

(今年迄今的表现)

我们看到,尽管那十只股票所处的三个行业疯狂上升,惟专业投资者也在以创纪录的速度涌入这些股票。

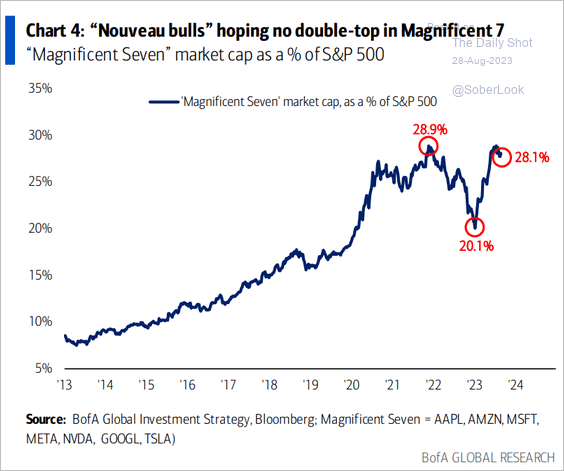

(美股七巨头市值)

问题来了,为什么专业经理人似乎也在莽撞地追高这些股票?

答案可能比你想象的更简单。

职业风险与被动效应

对于投资经理,打造优秀的业绩是降低「职业风险」的必要手段。如果一位经理的表现长时间跑输基准指数,那么他于投资管理业的「前途」很可能岌岌可危。

当前,追升超级大盘股有两个驱动因子。首先,这些股票流动性高,基金经理可以快速进出资金,而不会引发价格大幅波动。

第二个是被动指数效应。

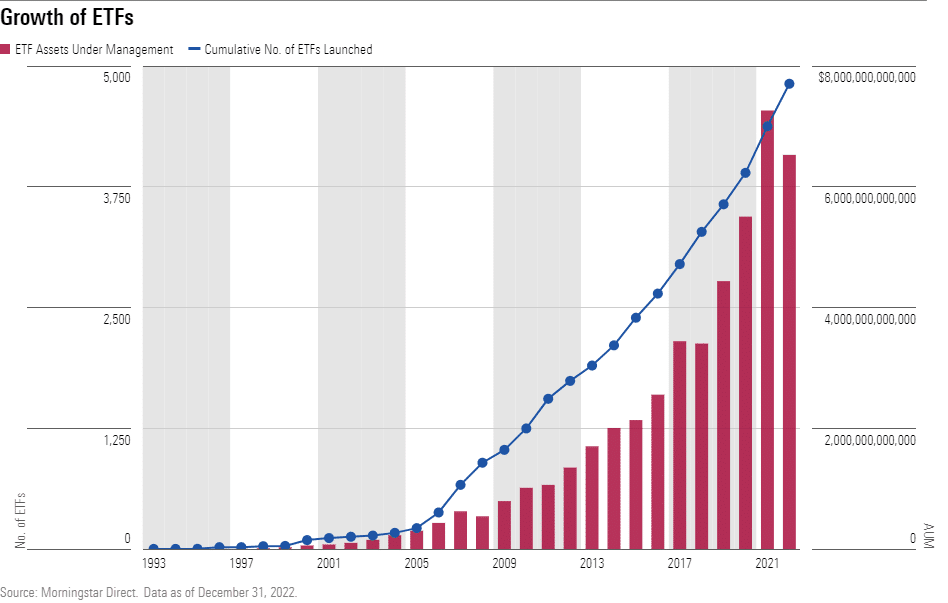

由于投资者改变了投资习惯,从购买个股变为购买覆盖面更广泛的指数,导致资金不平等地流向了指数中市值最大的股票。于过去的十年中,流向交易所交易基金(ETF)的资金激增。

(ETF增长趋势)

ETF的发行量增加以及资管资产增长推助了前10大股票的表现。正如我们此前撰文提及:

「于大约1750只ETF中,指数中的前10大股票约占据了所有ETF发行规模的25%。这点可以理解,因为对ETF发行方而言,要「卖出」产品,他们需要表现好。此外,于一个由动量驱动的市场周期末期,往往可以在很多ETF中看到相同的「表现最好」的股票。」

当投资者购买被动ETF时,必须购买所有成分股公司股份,而超级大盘股占据了多数流入的资金。鉴于去年巨额资金流入ETF,并随之主要流入前十大股票,所以市场出现虚假的稳定也就不足为奇了。

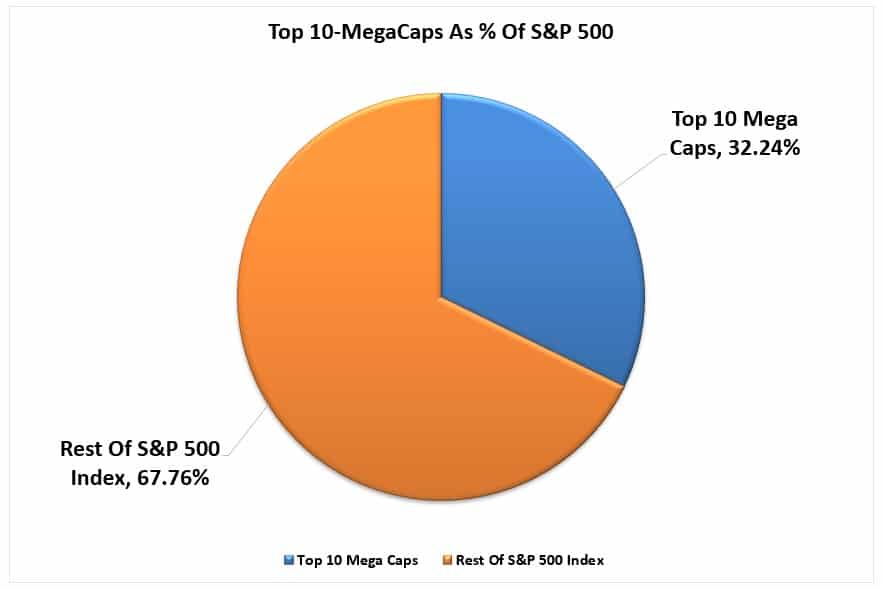

如图所示,投入标准普尔500指数的每1美元,其中0.32美元流入前十大股票。剩余的0.68美元流向其余490只股票。这种「被动指数化效应」已经改变了过去十年的市场动态。

(前十大股票市值占比)

然而,「被动效应」只是基金经理躲藏在这些大公司背后的原因之一。

另一个原因是「安全感」。

安全的流动性

如果经济陷入衰退,企业的收入和利润将会下滑。考虑到当前的利率、通货膨胀以及疫情后货币流动性形势逆转,衰退风险高于正常水平。

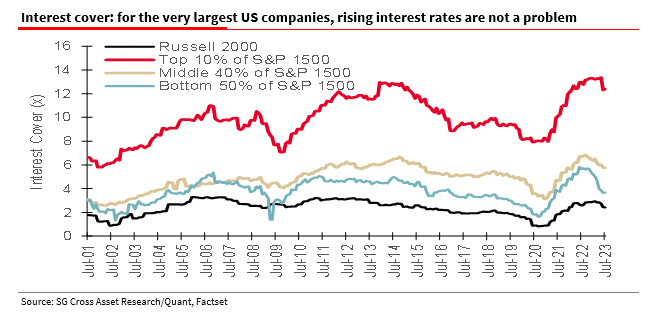

特别是高企的利率,系中小企业的最大威胁。法国兴业银行Andrew Lapthorne最近指出:

「最大的10%的公司占据了标普1500指数非金融股市值的62%,所以从市场角度看,利率还没有影响到整体市场的财务压力。

但于规模较小的公司中,形势则很艰难且愈发严峻。标普1500中排名后50%的公司以及最小型的一批上市公司(如罗素2000指数成分股)的利息保障水平从已经低的程度急剧下降。」

(利息保障倍数)

这些规模较小的公司无法像大企业那样轻松买进资本市场,也不像超级大盘股拥有巨额现金。

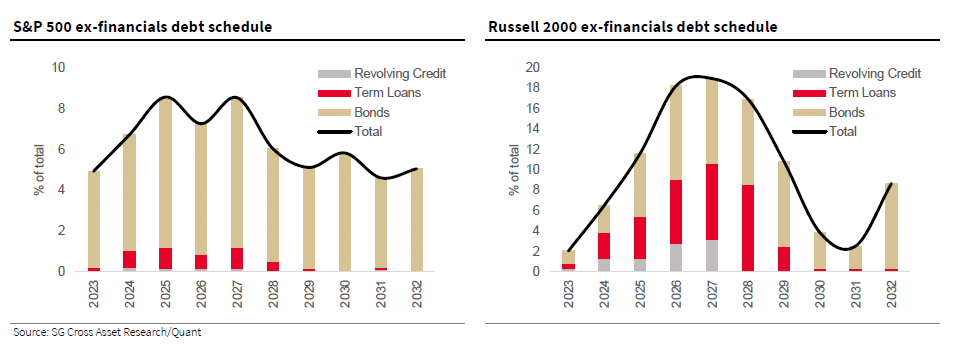

「有理由相信,罗素2000指数中规模较小的上市公司以及非上市公司,没有那么多机会发行公司债券,因此无法像大型公司那样利用近乎零的长期固定借款。」

(发债计划)

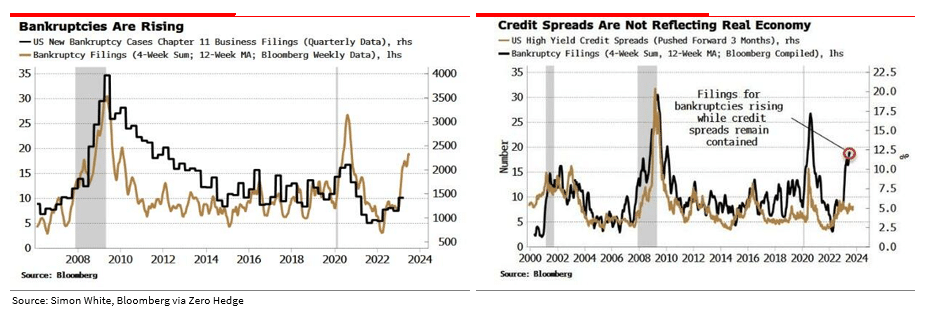

随着未来几年贷款到期,更高的借贷成本可能会加剧违约和破产的风险。尽管我们目前可能还没有进入衰退,惟并不代表不可能发生。

Simon White于媒体上指出,金融环境收紧导致的企业破产数量自去年以来翻了1.71倍。如果金融条件于未来几年内仍然处于高位,那么破产风险将大幅增加。

(破产分析)

Albert总结道:

「不同于超级大盘股的估值给人的印象,小型企业仍然是美国经济的重要组成部分——也许超级大型公司更像是吸取其他公司生命力的吸血鬼。美国小型公司似乎面临全面暗淡的未来。

他们无法以几乎为零的利率获得长期贷款,并以可变利率在货币市场中积累资金。美国中小企业最终将尝到痛苦的滋味,并触发大多数经济学家现在已不再预期的衰退。然后?我们很快就会发现,即使是大盘股和超级大盘股也可能无法抵挡高利率造成的的衰退的间接影响。」

另一方面,基金经理必须追升,否则可能面临职业风险。因此,现金的最佳配置是那些破产或违约风险低、流动性极高的超级大盘股公司。

笔者与Albert的观点一致,当前的市场热情和对「不会硬着陆」的信仰可能严重过头了。金融条件大幅收紧仍然是市场的最大风险。

因此,当美联储开始降息来解决它所造成的问题时,我们将同时看到人们调转方向,开始追求安全性。

超级大盘股将继续主导市场

目前,没什么能阻止基金经理为了业绩涌向超级大盘股,如上文所述,基金经理的业绩与大市之间的差距过大会产生「职业风险」。

然而,散户大规模投资被动ETF让问题更加复杂了。投资者普遍存在一个信念,「有买就有卖(for every buyer, there is a seller)」。

然而,正确的说法是:

「有买就有卖......只要价格合适(For every buyer, there is a seller….at a specific price)。」

换言之,当开始卖出时,希望「出售」的人会多于有意「购买」的人。因此,价格会一直下跌,直到有「买家」愿意买入。

卖方压力激增会造成现价与意向「买家」之间出现「流动性真空」。

也就是说,于一个下跌的市场中,一只基金的经理试图出售苹果公司(NASDAQ:AAPL)股份时,其他拥有苹果股份的343只ETF也在争夺同一稀缺的买家群体。

此外,投资顾问也正在把主动管理的投资组合方案转向持有被动ETF。指数基金兴起后,每个人都在「挑选资产类别」,而非挑选股票。

然而,仅仅因为人们开始选择「购买一篮子」股票而非个股,并不代表这完全是一种「被动」选择,也可能是另一种形式的「主动管理」。

惟由于风险集中在少数几只股票上,市场正在进入一个相当恶性的周期。持仓集中和随后的流动性不足表明反转不会是一个缓慢和有次序的过程。相反,因为出口狭窄,这种反转将是一场不怎么关注价格、估值或基本面指标的抢购。

笔者怀疑, 2020年3月的那轮大跌就是下一轮「真正」熊市的「缩影」。

***

如何物色有望大升股价却很低的优质股?InvestingPro股票筛选器助您一臂之力。快速筛选海量股票,强大功能囊括各项指针,轻松挖掘宝藏股票。

InvestingPro汇聚华尔街分析师独到见解,全面融纳各式估值模型,助力投资者揭秘各只股票背后的蛛丝马迹,最大化投资回报。

***

翻译:刘川