特朗普关税进入迷雾区 美股投资者将聚焦沃勒最新讲话 | 今夜看点

英为财情Investing.com - 今日是8月的最后一个交易日,围绕着美联储后续加息计划的讨论和猜测甚嚣尘上,华尔街三大指数在8月的最后一段时间里波动性增加。

截至周三收盘,8月以来,道指跌2.08%,标普500指数跌1.35%,而纳指跌1.63%。预计本月月线将录得2022年12月以来的最差月度表现。

(美股三大指数今年以来的走势对比图,来自Investing.com)

虽然8月接近尾声,投资者应该对9月的更多股市波动做好准备,因为历史数据表明,9月是美股一年中表现最差的月份,被称为「9月效应」。

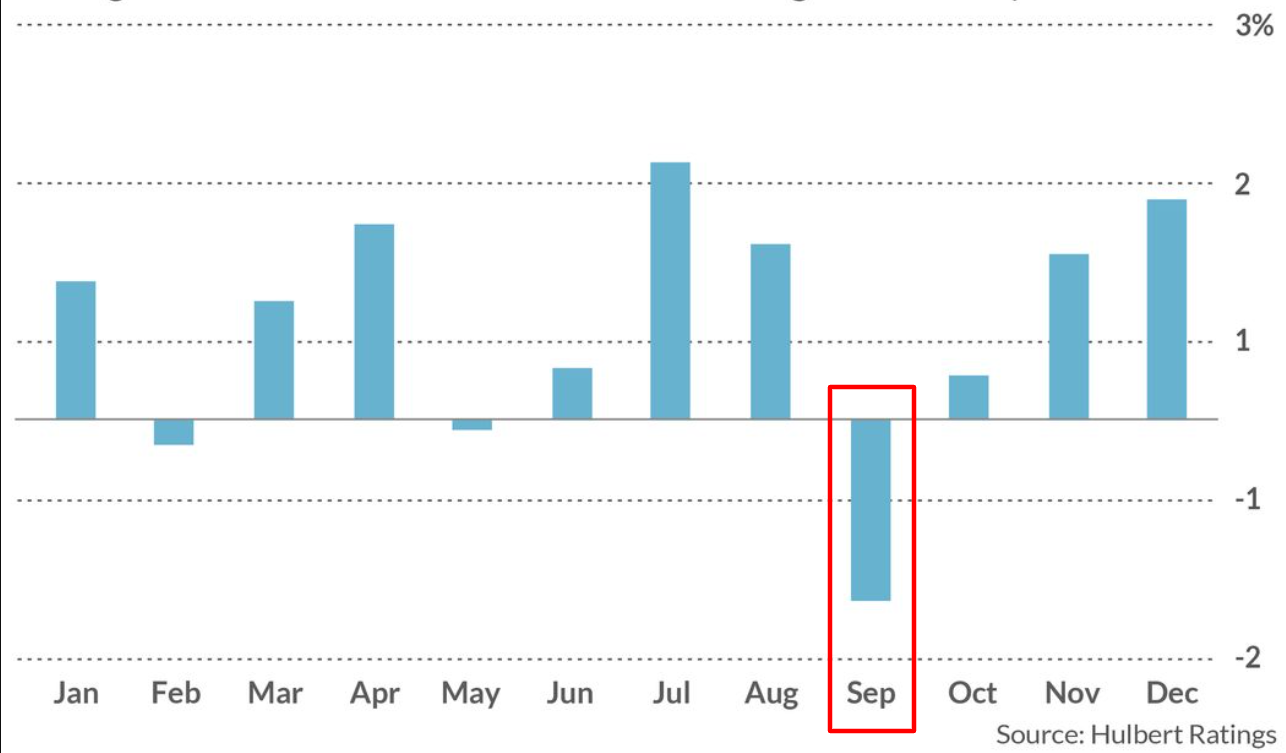

从1897年道指有第一个完整交易年份以来,该蓝筹股指数在9月份的平均跌幅为1.2%,而相比较之下,其他月份的平均涨幅为0.8%。

去年9月,道指下跌了近9%,因投资者担心美联储为抗击飙升的通胀而采取更激进的加息计划。

(道指月度表现,来自Hulbert Ratings)

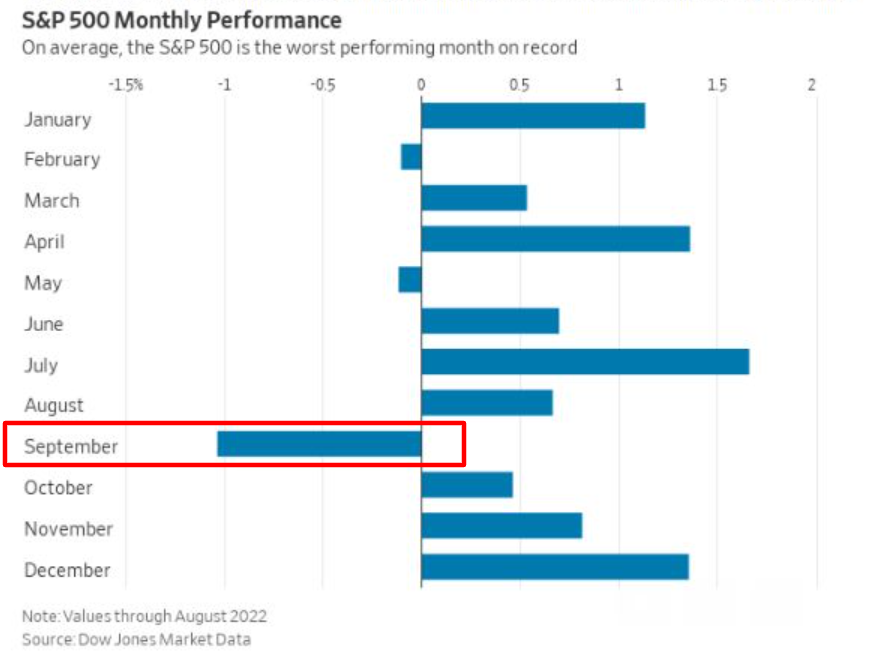

与此同时,从1828年标普指数有第一个完整交易年份以来,9月的平均跌幅就达到1.1%,也是一年中最糟糕的表现,2022年9月的跌幅高达9.3%。

(标普500指数月度表现来自Dow Jones Market Data)

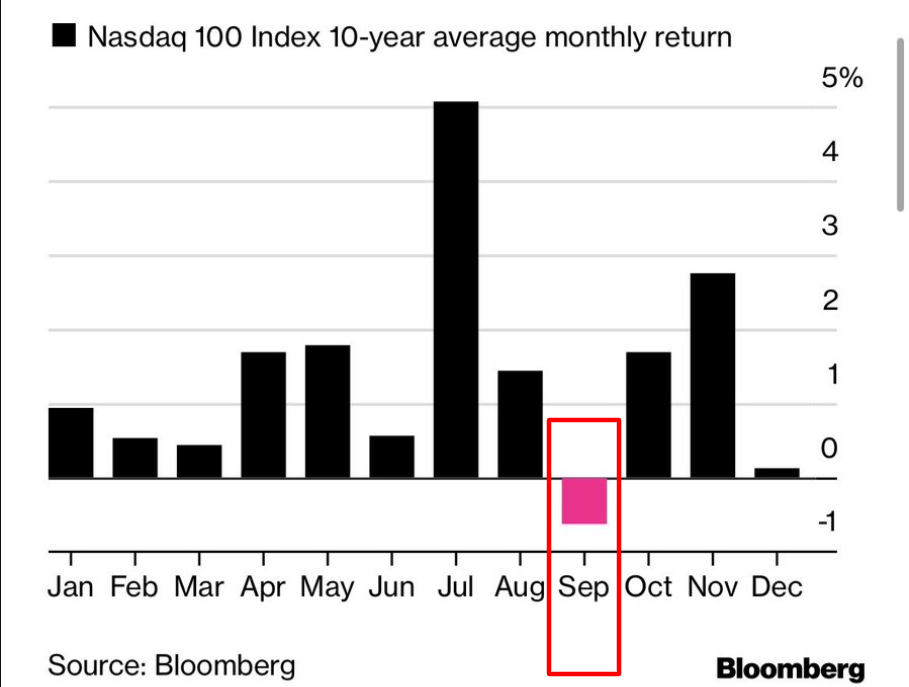

再来看纳斯达克100指数,过去十年,该指数9月的平均跌幅达到了0.8%,也是一年中唯一收益率为负值的月份,去年9月,该科技股指数的跌幅高达10.6%。

(纳斯达克指数月度表现来自 Bloomberg)

随着投资者继续衡量利率、通胀和经济前景,未来几周料有更多风险因素出现,因此,随着9月交易月的到来,以下三个关键日期需要密切关注:

1、9月1日(周五),美国非农就业报告

美国劳工部(U.S. Labor Department)将于美国东部时间9月1日(周五)上午8点30分发布8月份就业报告,这将是决定美联储下一步利率行动的关键数据之一。

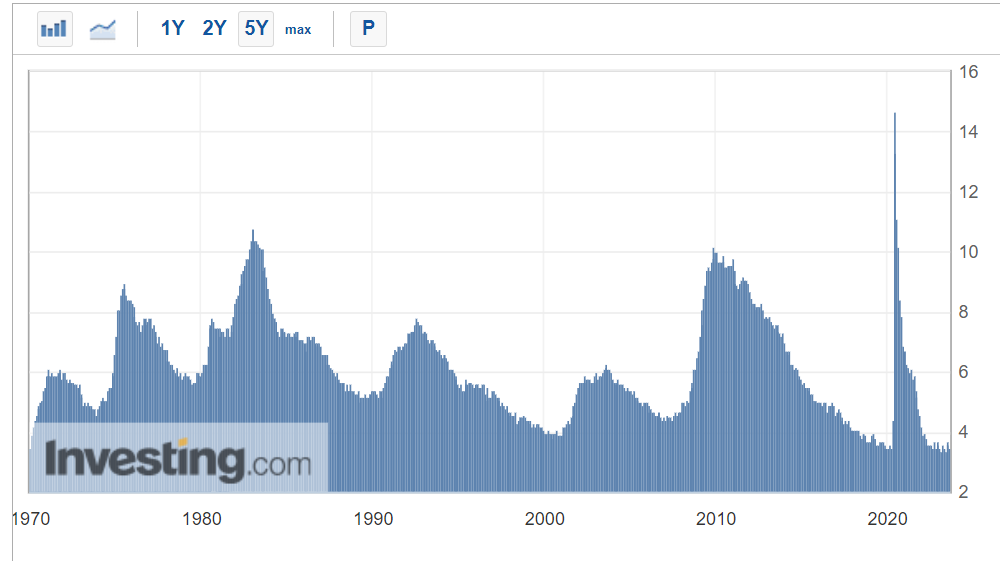

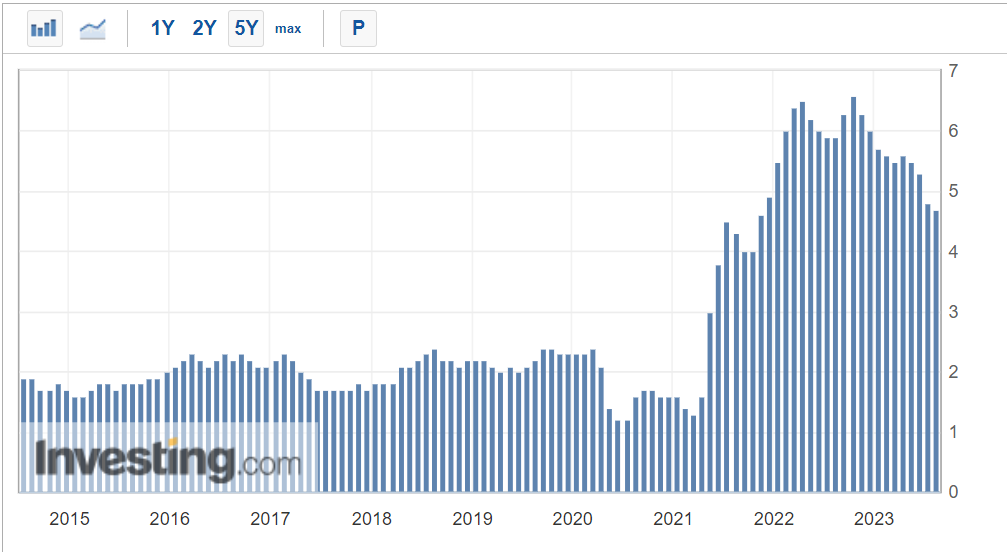

根据Investing.com的数据,市场普遍预计,美国8月非农就业岗位料新增17万个,低于7月份的18.7万个。同时,预计失业率将稳定在3.5%,比最近53年低点3.4%高出一个百分点,而这是1969年以来从未有过的水平。值得注意的是,一年前,失业率还保持在3.7%。

(美国失业率来自Investing.com)

与此同时,市场预期平均时薪环比料增长0.3%,同比料增长4.4%,这对美联储来说,还是太高了。

预 测:

我们认为,8月份的就业报告将继续显示,劳动力市场韧性不减,并支持Fed有必要进一步加息以冷却经济的观点。

2、9月13日(周三),美国CPI数据

9月13日(周三)美国东部时间上午8点30分,8月份的CPI报告也很重要,该数据可能会比7月的3.2%同比增速更高,继续促进美联储的加息举措。

根据Investing.com的数据,消费者价格指数在7月份小幅上涨0.2%后,预计本月将上涨0.3%,同比增幅料增长至3.2%。

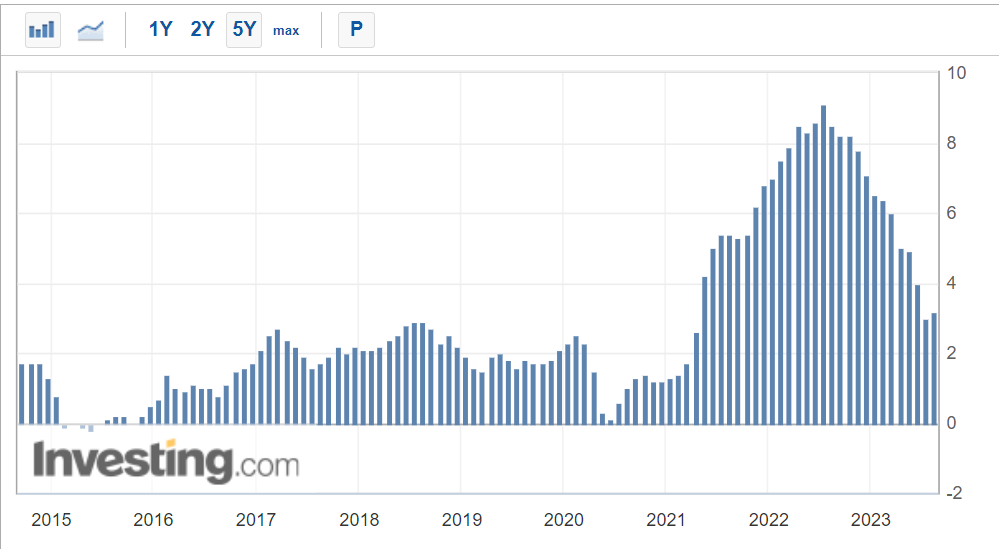

(美国CPI年度表现,来自Investing.com)

9.1%的创纪录通胀已经一去不复返,然而,通胀数据仍在高于美联储的目标位2%以上。与此同时,核心消费价格指数(不包括食品和能源价格)预计将较上月上涨0.2%,较上年同期上涨4.6%。

(美国核心CPI年度表现,来自Investing.com)

核心数据受到美联储官员的密切关注,他们认为该数据将对未来通胀方向提供更准确的评估。

预 测:

我们认为,CPI面临再次上升的重大风险,目前的环境并不意味着美联储需要转向政策,在政策制定者宣布在通胀方面完成任务之前,还有很长的路要走。

3、9月20日(周三):美联储利率决定

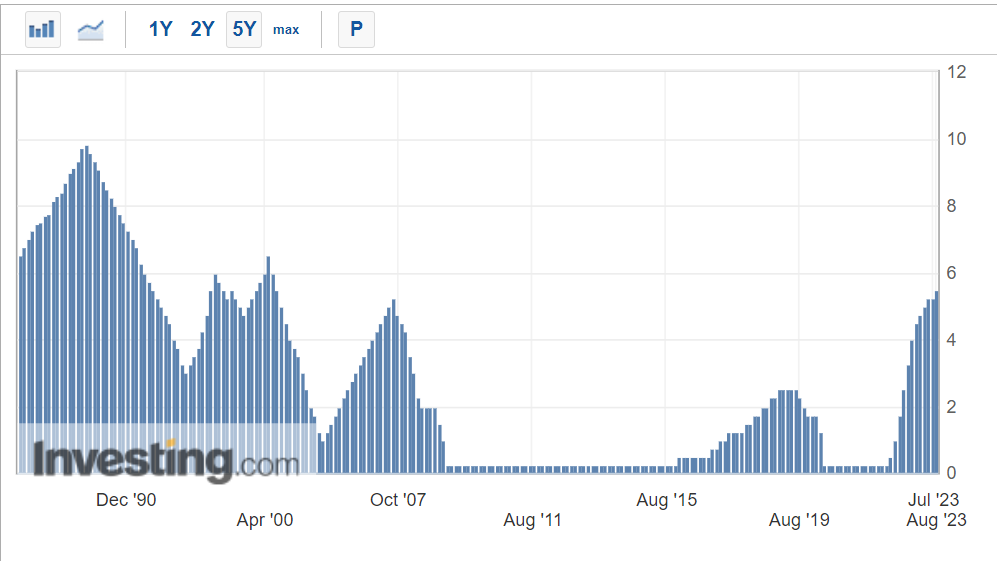

美联储计划于美国东部时间9月20日(周三)下午2点公布9月份的丽丽政策决定。该联储在过去12次会议中加息了11次。

7月份,其将基准联邦基金利率提高了25个百分点,至5.25%-5.50%之间(这是2001年1月以来的最高水平),以遏制通胀。

(美联储基准利率来自Investing.com)

截至周三,金融市场认为,美联储将利率保持在原有水平的几率为86%。

还值得关注的是,美联储主席鲍威尔还将会在利率会议后举行新闻发布会。投资者有望获得更多新线索。

上周,鲍威尔在全球央行行长会议上表示,政策制定者将谨慎决定是否进一步收紧措施。但也明确表示,其基准利率足够高,足以确保通胀恢复到2%的目标。

预 测:

尽管通胀仍然居高不下,经济表现好于预期,但我们认为,美联储将在9月的会议上决定推迟加息。这将使目前的政策利率为此在5.25%-5.50%左右。

尽管如此,我们预计FOMC的声明将重申,该联储仍然致力于实现2%的通胀目标,政策制定者将在逐次会议的基础上做出由数据驱动的决定。

此外,相信鲍威尔将在会后新闻发布会上坚持他的鹰派立场,并重申他在杰克逊霍尔的信息,即要想冷却通胀,美联储仍有更多的工作要做。

这将为2023年底前再次加息敞开大门。事实上,目前交易员认为,美联储基金利率年底在5.50%-5.75%区间的可能性约为50%。与此同时,到2024年初降息的希望几乎已经完全破灭。

如果美联储过早开始放松货币条件,就有可能犯下重大政策错误,这可能会导致通胀压力再次开始上升。如果说美联储有什么不同的话,那就是它有更大的加息空间,而不是降息空间,前提是它遵循这些经济数字。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)