美国CPI今晚亮相,美股期货、比特币齐跌!原油大升4%,美元重返99关口

英为财情Investing.com - 近期,惠誉(Fitch)下调美国债务评级引发投资者警觉,因下调评级正值美国赤字和债务持续增加之际,同时10年期美国国债收益率升破4%,人们对美国财务状况的恶化感到担忧。问题在于,如果不采取激进的措施来控制支出,利率可能进一步上升。正如《华尔街日报》撰文指出

「美国以本币借款,因此只要有印钞机,美国实际上永远不会被迫违约。然而,随着利率的上升推动融资需求增加,美国政府如果不采取如削减福利或公然印钞这些可能引发政治危机的措施,那么他们改变财政路径的能力则越来越有限。

如果不采取这样激进的步骤,美国政府的借款成本几乎肯定要增加。这种高企的无风险利率将挤出私人投资,并降低股票的价值,假设其他所有情况不变。」

这种观点似乎合乎逻辑,然而其关键在于最后一句。许多债券淡友表示,由于赤字增加和债务发行量增加,利率必须上涨。

这种理论认为,需要更高的收益率,买家才会购买更多的美国国债。在正常运行的债券市场,且仅有的参与者是个人和机构债券市场参与者,这种理论完全合理。

换句话说,只要「其他所有条件都一样」,利率在这种环境下应该上升。

然而,在一个为保持经济增长,中央银行与政府合谋控制通货膨胀,并避免金融危机的全球经济中,其他所有条件都不一样。

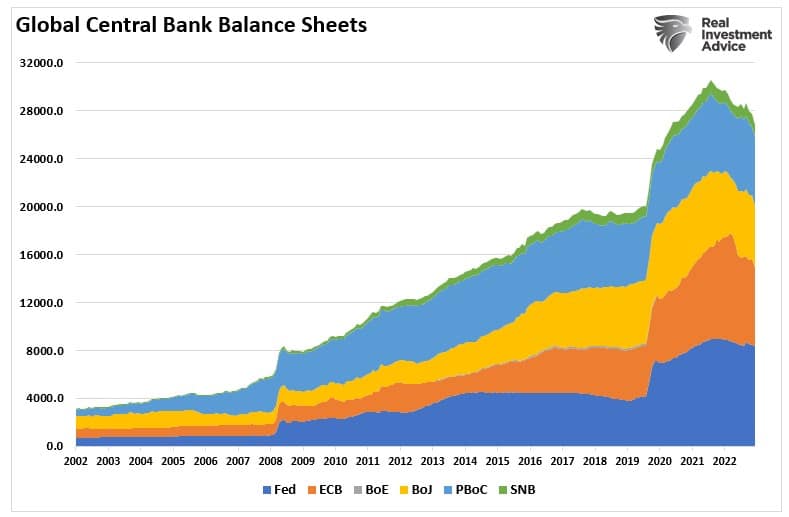

于下图显然可以看到。自2008年以来,全球各大中央银行一直是全球债务的买家。

(全球中央银行资产负债表)

为什么中央银行要大举购买债券呢?为了提供流动性,以对抗债务的通货紧缩力量,保持全球经济免于衰退。

如下图所示,自1980年以来,每当经济受到衰退的打击,政府都会通过增加债务来应对。然而,更多的债务导致了通货膨胀、薪资、经济增长和利率持续下滑。

(经济综合指数vs债务vs利率)

在比较经济综合指数和赤字后,这种现象更加清晰。

(赤字、GDP经济综合指数、利率)

大家的预想是,「这次不一样。」更多的债务和更大的赤字将导致利率上升。然而,自1980年以来,情况并非如此。

(例外是2020年,当时由于向家庭发放补贴和经济活动停滞,引发通胀飙升。)更重要的是,联邦储备系统和全球中央银行仍然处于困境中。

美联储仍陷困境

2020年之前,美联储曾希望通胀率上升。然而,大幅抑制经济活动和向家庭发放支票的实验失败后,美联储现在希望通胀率下降。

最终,随着债务水平上升,美国经济出现放缓迹象,美联储的愿望或将实现。

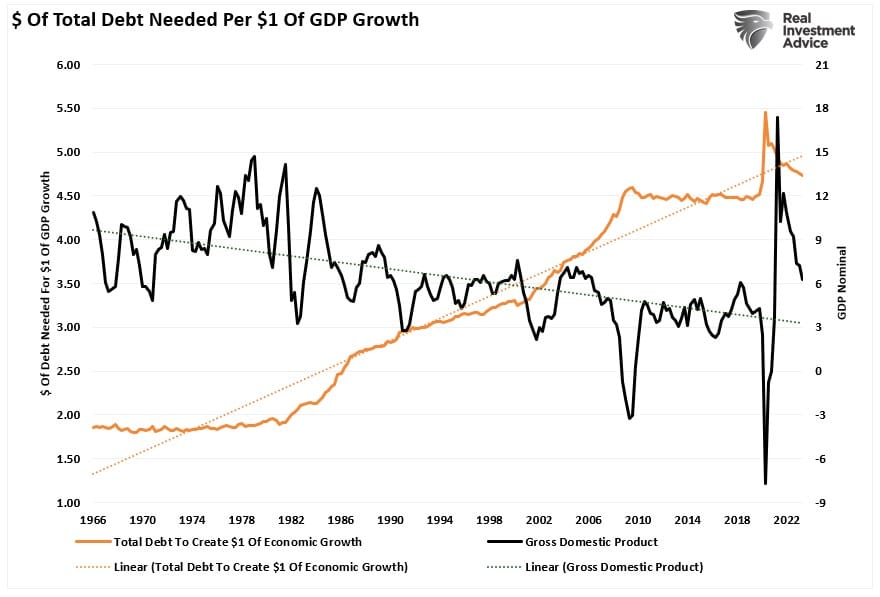

自1980年以来,每产生1美元的经济活动需要增加的债务水平在不断上升。当前,几乎需要5美元的债务才能产生1美元的经济活动,美国因此不太可能实现更为强劲的经济增长和通胀。

(产生1美元经济增长所需的债务规模)

即使「债券淡友」是正确的,即不断增加的债务水平和赤字确实会导致利率上升,惟各国央行也将采取行动人为地压低利率。

当前10年期美国国债收益率接近4%,从历史角度来看,借款成本仍然相对较低。然而,即使在这样的利率水平下,我们仍看到有迹象显示经济恶化并对消费者产生了负面影响。

当经济中的杠杆率接近5:1时,5%至6%的利率则完全是另外一回事了。

- 政府债务的利息支出增加,并需要进一步扩大赤字规模。

- 房地产市场将下滑。人们购买的是「月供」,而非房子,利率上升意味着月供更多。

- 更高的利率将增加公司借款成本,从而导致企业利润率下降。

- 大规模衍生品市场将受到负面影响,基于利率利差的衍生品破产可能导致新的潜在信用危机。

- 随着利率上升,信用卡的浮动利息还款也会增加,并导致可支配收入减少和违约率上升。

- 银行将受到负面影响,因为大规模债务水平上升的违约率侵蚀资本。

- 已经资金不足的养老金计划将受到利率上升的负面影响,导致对于履行未来义务的不安全感增加。

美联储将干预

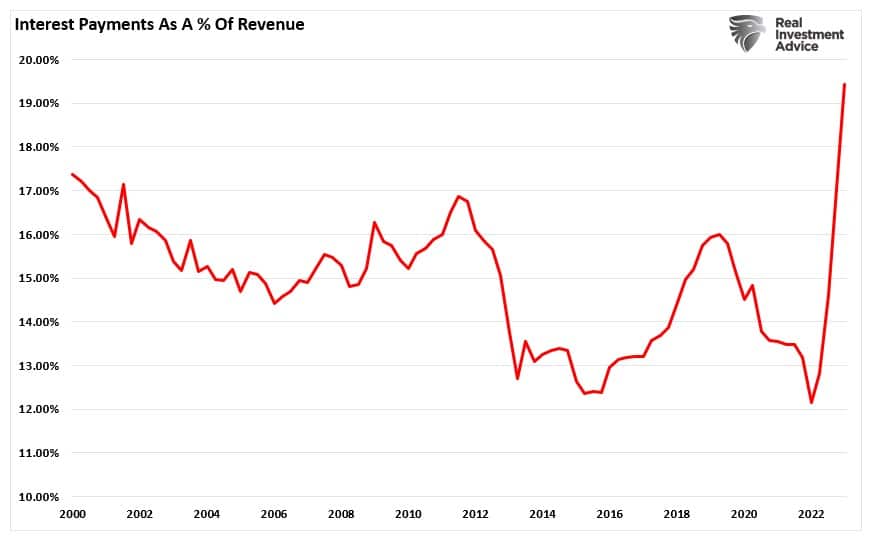

借款成本上升的问题像病毒一样在整个金融生态系统中蔓延,这就是为什么美联储和政府会通过货币政策和财政政策来强制降低利率,特别是现有债务的利息几乎消耗了美国政府税收收入的五分之一。

(债务的利息支出)

「利率必须上升」论调的最大问题是,由于债务发行量的增加和赤字上升,经济无法承受更高的利率。国会预算办公室最近更新了未来30年的债务走向预测。

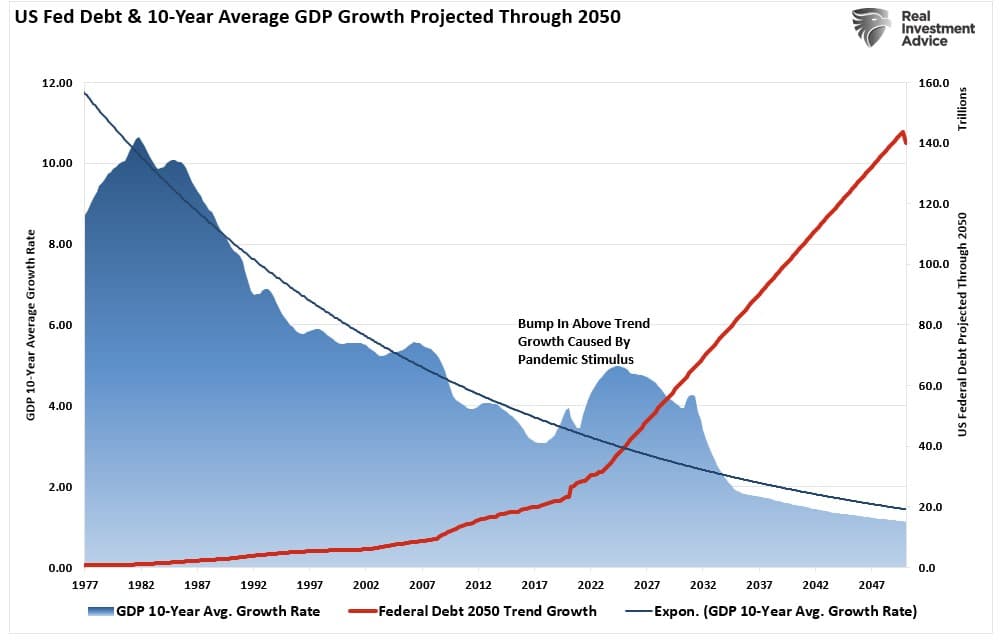

下图对债务增长趋势进行了模型分析。同时,还考虑了一个重要因素:美联储需要将其近30%的债务发行量货币化,

(美国政府债务水平预测)

按照目前的增长速度,到2050年,美国联邦政府债务将从32万亿美元增加到约140万亿美元。与此同时,如果假设美联储继续购买30%的债务发行量,其资产负债表将膨胀到超过40万亿美元。

你可能需要点时间来消化这个预测。

不过,不必震惊,非生产性债务没有创造经济增长。自1977年以来,尽管债务增加,10年平均国内生产总值(GDP)的增长率却稳步下降。

因此,根据GDP的历史增长趋势,债务增加反而将导致未来经济增长速度放缓。

(债务水平vs经济增长预测)

结语

因此,随着债务和赤字的增加,中央银行将被迫压低利率,以维持较低的借款成本,并支撑疲软的经济增长率。而「利率必然上升」的论断有三个方面的问题:

1.所有的利率都是相对的。美国利率即将飙升的想法很可能是错的。美国的较高债券收益率会吸引来自低利率甚至负利率国家的资金流入,这会抑制美国利率。鉴于全球各国各地区中央银行当前正在努力压低利率以维持经济增长,美国债务的收益率最终达到零并非不切实际。

2.即将激增的预算赤字。鉴于华盛顿缺乏财政政策控制手段,以及不断增加惠民政策的承诺,预期未来几年美国预算赤字将超过2万亿美元。因此美国政府需要发行更多国债来为未来的支出筹集资金,尤其是于下一轮衰退时税收收入将下降。

3.中央银行将继续购买债券以维持现状,惟于下次经济衰退期间将更积极地购债。美联储为减轻下一轮经济衰退的负面影响,可能实施新的量化宽松,且规模可能将超过4万亿美元,从而把10年期美债收益率推向零。

看看日本,就知道利率最终会走出怎样的一幅图景。

政策分析师Michele Wucker曾于2016年出版的《灰犀牛》一书描述了这种问题。不同于突如其来的危机「黑天鹅」,虽然有大量的警告和证据表明可能发生「灰犀牛」事件,然而于事情无法挽回之前,人们总是忽视这些事件。

最后,可以把债务问题加入到灰犀牛名单中了。

***

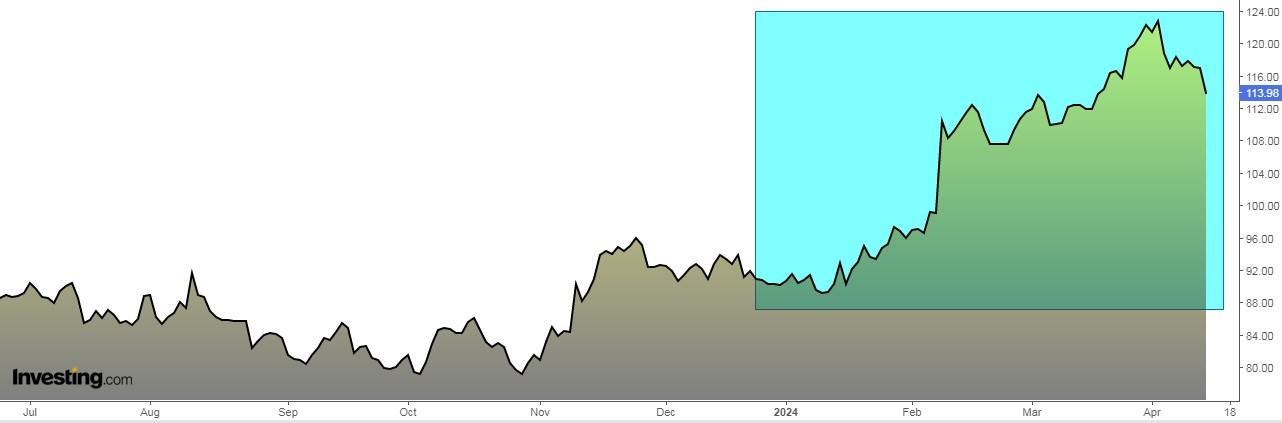

如何物色有望大升股价却很低的优质股?InvestingPro股票筛选器助您一臂之力。快速筛选海量股票,强大功能囊括各项指针,轻松挖掘宝藏股票。

InvestingPro汇聚华尔街分析师独到见解,全面融纳各式估值模型,助力投资者揭秘各只股票背后的蛛丝马迹,最大化投资回报。

***

编译:刘川