疫情后的强劲复苏为Airbnb创造了商业机会

对于包括Airbnb(NASDAQ:ABNB)在内的受益于旅游行业的公司来说,新冠肺炎显然是一个重大挑战(在疫情期间,Airbnb的预订量出现了大幅下降)。仅疫情一项就让Airbnb的业务倒退了大约两年,但自2022年以来,随着旅游行业的强劲反弹,Airbnb的业务已经有了实质性的改善。

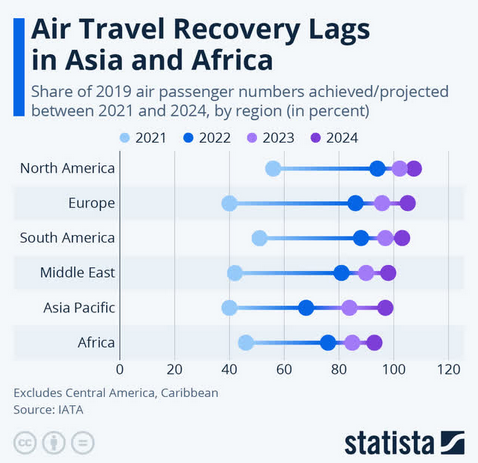

根据Statista的数据,预计到2024年,全球大多数市场(亚洲和非洲除外)的航空旅行乘客数量将全面恢复。对Airbnb来说,这意味着它的预订量、收入和自由现金流将创下新的纪录。

Airbnb的预订业务在2022财年已经实现了强劲复苏,该公司目前的业绩也远远超过了2019财年的业绩指标。在最近一个季度,Airbnb披露,用户通过该公司的平台产生了1.211亿次住宿预订,这意味着Airbnb的预订价值(衡量Airbnb运营和财务表现的关键指标)已经达到了204亿美元,也意味着Airbnb的预订价值与2019财年第一季度相比已经增长了一倍多。

猛兽财经认为,Airbnb股票值得投资的理由之一是,这家公司现在已经在调整后的EBITDA和自由现金流基础上实现了持续盈利:自2022年第一季度以来,Airbnb已经实现了调整后的EBITDA为正,以及实现了高达51%的强劲EBITDA利润率。而第二季度和第三季度通常是Airbnb业务更为强劲的季度,因为季节性(暑假)对其业务表现有积极影响。

Airbnb现在已经是一家拥有巨大自由现金流的企业

由于疫情后Airbnb预订业务的复苏,该公司也产生了巨大的自由现金流盈利能力。Airbnb已经在过去12个月里创造了38亿美元的自由现金流,按此计算,其自由现金流利润率为44%。在2023财年的第一季度,Airbnb更是实现了高达87%的自由现金流利润率,尽管市场预计,随着人们提前支付旅行费用,Airbnb的利润率将在夏季恢复正常,但40-50%左右的自由现金流利润率还是令人非常震撼,这证明Airbnb现在已经是一家可以产生高利润的企业了。

目前,Airbnb已将其自由现金流中的很大一部分通过股票回购返还给了投资者。今年第一季度,Airbnb宣布其董事会批准了一项25亿美元的股票回购授权,并回购了4.93亿美元的普通股。因此,Airbnb在第一季度已将31%的流动资金返还给了股东。

猛兽财经预计Airbnb接下来将会在每个季度回购约4 -5亿美元,直到回购授权完成。假设每个季度的平均自由现金流为10亿美元,那么Airbnb每个季度就可以将其自由现金流的40-50%用于回购,直到回购授权到期。

Airbnb的估值很高,但很合理

市场预计Airbnb未来五年每年的营收增长率将达到13-15%。这家公司目前的估值为预期收入的7.4倍,远高于Booking Holdings(BKNG)和Expedia(EXPE)等公司的估值。Airbnb的股价也高于其历史平均水平,目前Airbnb的1年平均市盈率为6.9倍。

尽管估值较高,但猛兽财经相信Airbnb的自由现金流利润率(Airbnb的自由现金流利润率接近50%,是一个利润很高的公司),证明了它的高估值是合理的,而且其估值在未来还有很大的提升潜力。

Airbnb面临的风险

猛兽财经认为,Airbnb面临的最大风险是其商业模式有很强的季节性。类似于疫情这样的黑天鹅导致整个旅游业遭受重大打击,也是投资者必须关注的风险。如果Airbnb缩减股票回购规模,自由现金流利润率出现下降,或者决定降低其自由现金流对股东的回报比例,那么我们对该公司的看法可能会发生改变。

结论

Airbnb是一家运营良好的企业,调整后的EBITDA盈利能力在持续稳定,即将到来的假期/旅游季节可能也会推动Airbnb预订量、收入和自由现金流等创下新的纪录。此外,Airbnb的自由现金流利润率现在也很高,接近50%,其他关键指标也显示,Airbnb已经从疫情中走出来了,现在的业务规模也比疫情前大得多了。虽然Airbnb的估值目前很高,但我们认为,通过持续的产生高自由现金流和股票回购可能会推动Airbnb的股价持续上涨。

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Airbnb:一家在疫情后拥有巨大自由现金流的高成长公司

最新评论

正在加载下一篇文章……

安装我们的APP

风险批露: 交易股票、外汇、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。加密货币价格极易波动,可能受金融、监管或政治事件等外部因素的影响。保证金交易会放大金融风险。

在决定交易任何金融工具或加密货币前,您应当充分了解与金融市场交易相关的风险和成本,并谨慎考虑您的投资目标、经验水平以及风险偏好,必要时应当寻求专业意见。

Fusion Media提醒您,本网站所含数据未必实时、准确。本网站的数据和价格未必由市场或交易所提供,而可能由做市商提供,所以价格可能并不准确且可能与实际市场价格行情存在差异。即该价格仅为指示性价格,反映行情走势,不宜为交易目的使用。对于您因交易行为或依赖本网站所含信息所导致的任何损失,Fusion Media及本网站所含数据的提供商不承担责任。

未经Fusion Media及/或数据提供商书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。

本网站的广告客户可能会根据您与广告或广告主的互动情况,向Fusion Media支付费用。 本协议的英文版本系主要版本。如英文版本与中文版本存在差异,以英文版本为准。

在决定交易任何金融工具或加密货币前,您应当充分了解与金融市场交易相关的风险和成本,并谨慎考虑您的投资目标、经验水平以及风险偏好,必要时应当寻求专业意见。

Fusion Media提醒您,本网站所含数据未必实时、准确。本网站的数据和价格未必由市场或交易所提供,而可能由做市商提供,所以价格可能并不准确且可能与实际市场价格行情存在差异。即该价格仅为指示性价格,反映行情走势,不宜为交易目的使用。对于您因交易行为或依赖本网站所含信息所导致的任何损失,Fusion Media及本网站所含数据的提供商不承担责任。

未经Fusion Media及/或数据提供商书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。

本网站的广告客户可能会根据您与广告或广告主的互动情况,向Fusion Media支付费用。 本协议的英文版本系主要版本。如英文版本与中文版本存在差异,以英文版本为准。

© 2007-2025 - Fusion Media Limited | 粤ICP备17131071号 | 保留所有权利。