今日财经市场5件大事:英伟达、Salesforce财报来袭

英为财情Investing.com - 眼下,对于美国经济是否衰退的争论甚嚣尘上,虽然目前该国的货币条件能否支持「软着陆」仍然是一个疑问,但是所谓的「软着陆」,事实上是有先例的——经济可能会出现大幅放缓,但得以避免更严重的收缩。然而,问题是,这样做就违背了美联储降低通胀的使命。

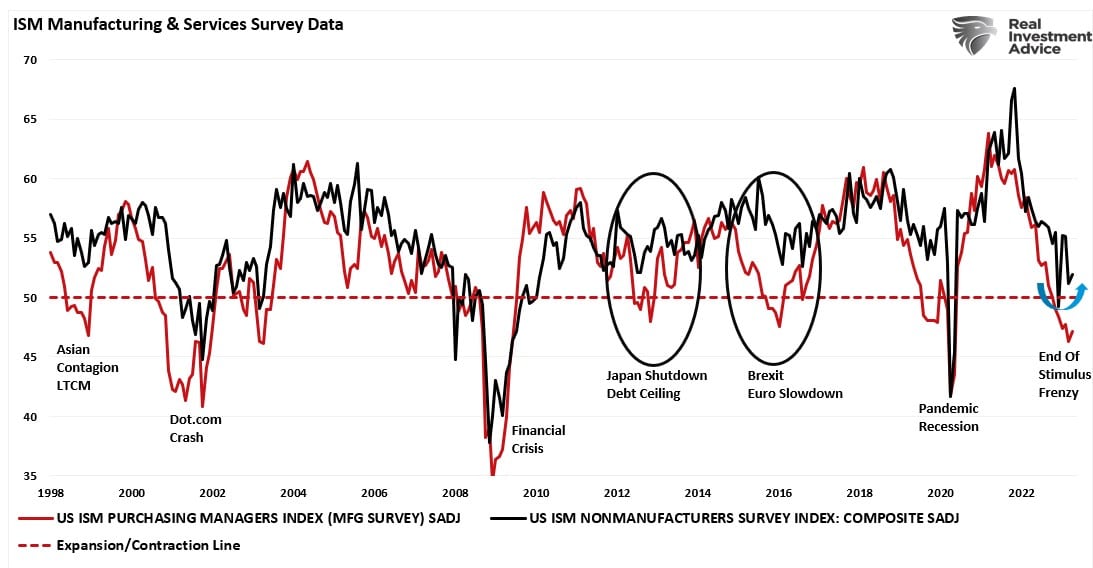

举个例子来说,2011年,日本经济因为海啸而遭受重创,制造业全面关闭,洪水还引发了核泄漏;与此同时,美国当时也陷入了债务上限困境,债务评级被下调和违约的威胁,美国制造业出现了收缩。但是,即使是困难如彼时,很多人认为一定会到来的经济衰退,最后也并没有到来。

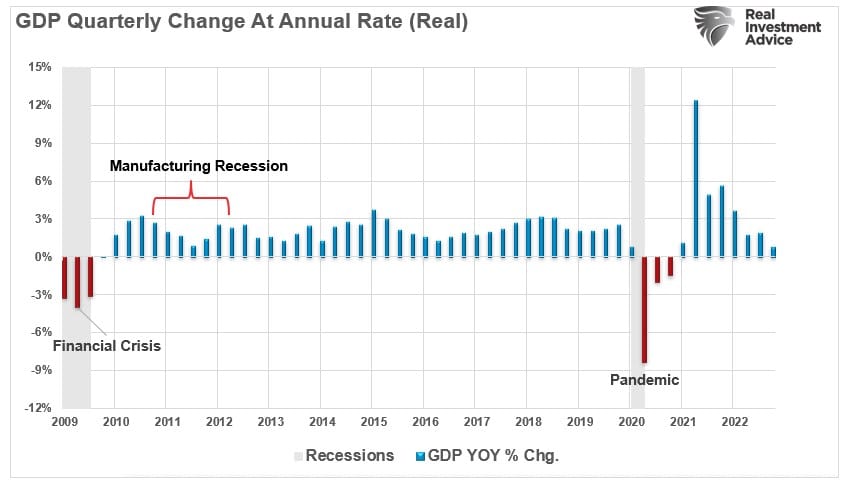

(2009年至今的实际季度GDP)

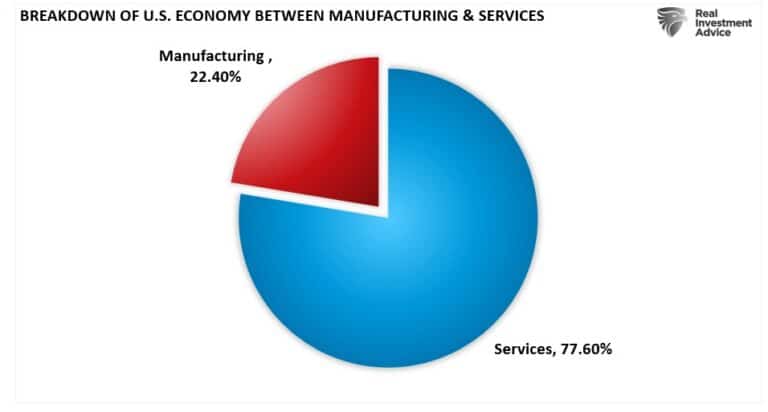

主要的原因是,美国经济的支柱是服务业,在美国,服务业占到美国经济的比例接近80%。

(美国经济细分组成)

这种制造业收缩而服务业仍然强劲的情况,我们并不是第一次看到。在这种情况下,经济可以免于衰退,往前1998年、2022年和2015年,美国经济都以同样的状况,避免了「衰退」。

(ISM服务与制造业数据)

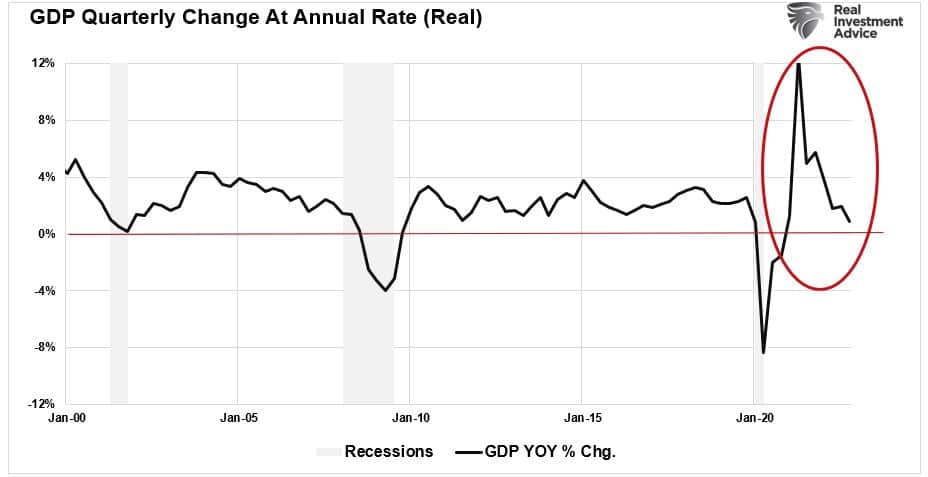

另一个需要考虑是,经济已经出现了大幅收缩。如果经济以之前2%的速度运行,衰退将是肯定的。不同的是,由于市场中现在有5万亿美元的流动性,经济实际已经出现了近12%的收缩。也就是说,美国经济目前从峰值的下滑幅度,已经和疫情期间的经济衰退以及金融危机期间的衰退,一样严重。

(2000-至今的实际GDP)

货币条件提供支持

美联储还面临着另一个问题。在之前的一篇文章中,我介绍了一个跟踪货币状况变化的综合指数,根据这个指数来看,2022年,随着美联储加息,大量货币支持导致通胀飙升,货币条件显著收紧。

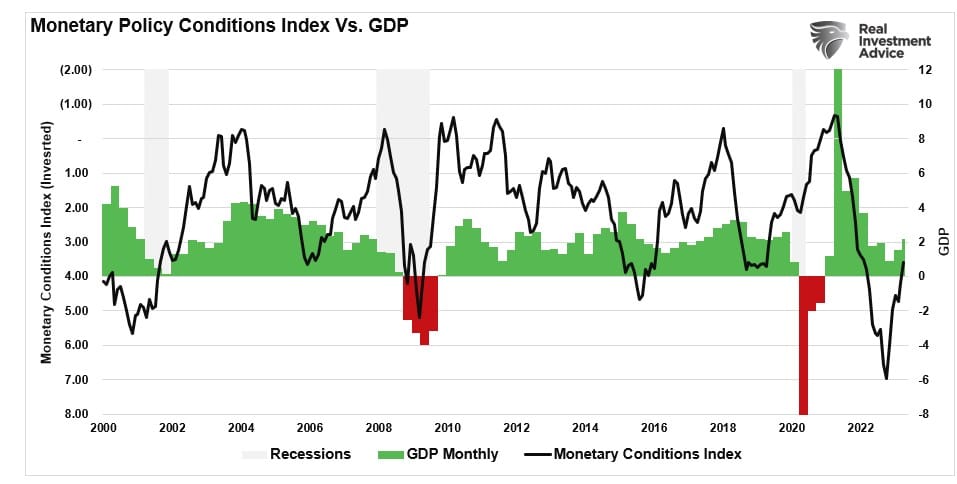

这个货币状况指数衡量的是影响短期贷款的2年国债利率和长期10年国债利率,影响消费者的通胀,以及影响海外购买的美元汇率情况。从历史数据来看,当该指数达到较高水平时,就意味着当前的市况已经处于衰退和熊市之前。为了更直观地看到两者的相关性,我将该指数倒过来,而宽松的货币条件也可以和不断上升的经济增长相对。

(货币状况指数vs GDP)

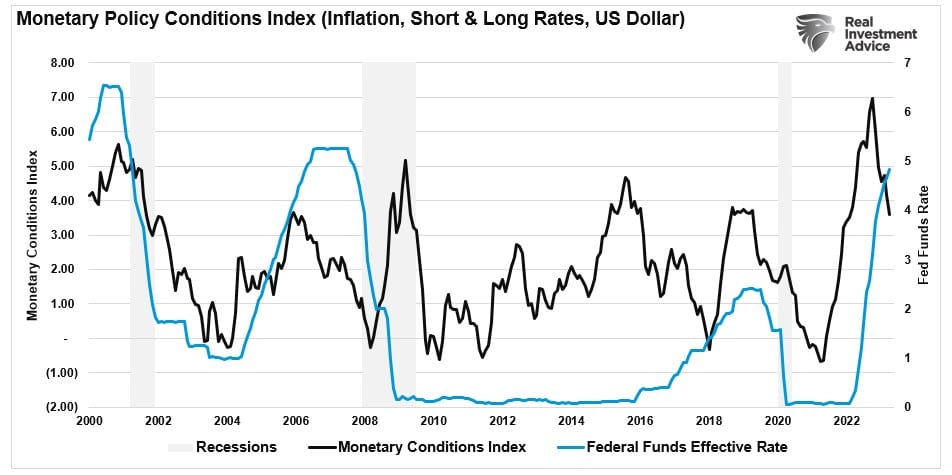

值得注意的是,货币状况指数通常在美联储的利率决议之前发布。

(货币状况指数)

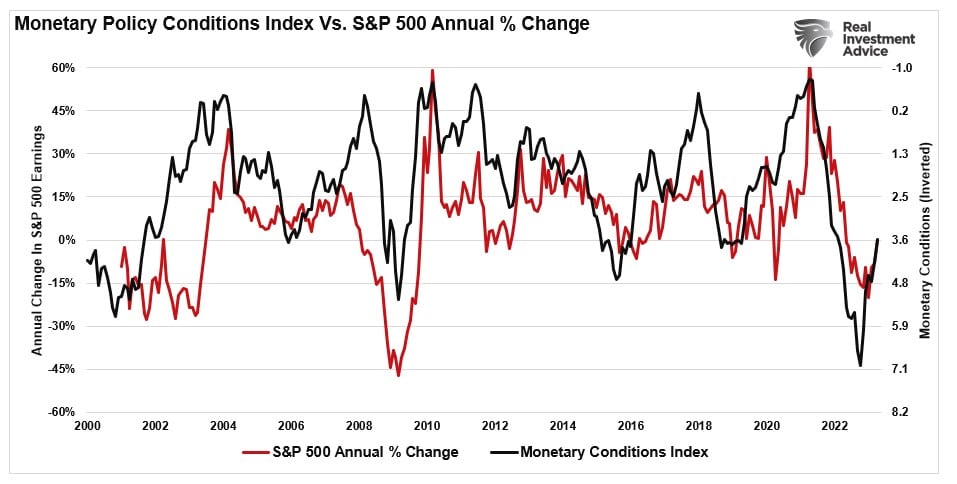

重要的是,货币状况指数和标普500指数确实存在相关性,就像去年10月以来股市反弹,而该指数显示经济回升一样。

(货币状况指数vs SP500-ROC)

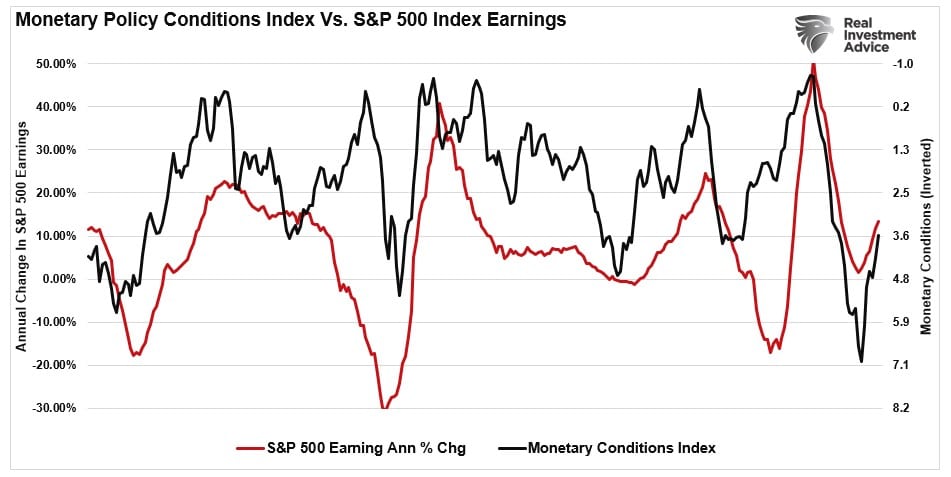

股市乐观的原因是,对未来盈利将增加的预期。如果货币状况显示出强劲的经济增长,盈利应该也会随之增长。事实上,华尔街的分析师已经在提高对2023年和2024年的盈利预期。

(货币状况指数vs SP500成分股盈利)

美联储面临的问题是,更高的资产价格放松了货币条件,这将使通胀居高不下。这与美联储减缓经济增长、增加失业和减少经济需求的目标背道而驰。

与美联储作对

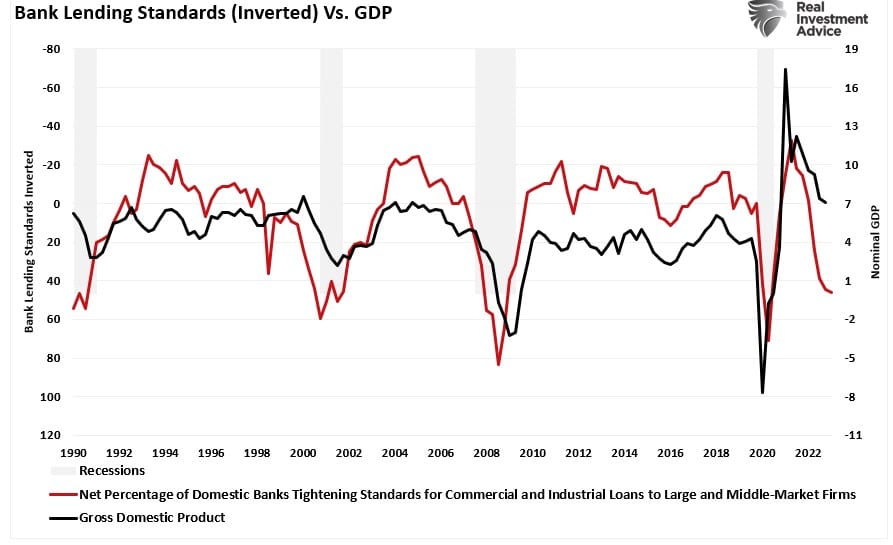

在下一次美联储会议上,人们普遍预计美联储将暂停加息。这就是美联储在上次FOMC会议上暗示的,收紧银行贷款标准正在发挥进一步加息的作用,以减缓经济增长。下图颠倒了银行贷款标准指数,显示出更严格的贷款标准先于经济活动放缓。

(银行贷款标准 vs GDP)

如上所述,货币状况指数表明,经济中的金融条件确实正在放松。这对美联储来说是一个问题,它需要相反的更严格的条件来将通胀降至目标利率。

从市场的角度来看,投资者希望美联储能暂停加息行动,并在今年下半年开始降息。然而,多头的理由取决于以下几点:

- 避免经济衰退;

- 就业仍然强劲,薪资增长将支持消费;

- 企业利润率将保持高位,从而支持更高的市场估值;

- 随着通胀下降,美联储将暂停紧缩行动。

到目前为止,尽管美联储加息,但是上述4点支撑,已经足够投资者今年继续追逐飙升的个股。当然,这些支持也存在问题,假如经济避免衰退,就业保持强劲,那美联储就没有理由暂停加息。而且,如果经济持续增长,低失业率让通胀居高不下,美联储也只能进一步加息,别无他选。

我不知道谁最终会赢得这场特殊的拉锯战,但货币状况指数表明,美联储和通胀的斗争远未结束。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)