恐慌指数升近13%,道指期货重挫700点!G7拟释油储,原油升幅大幅收窄

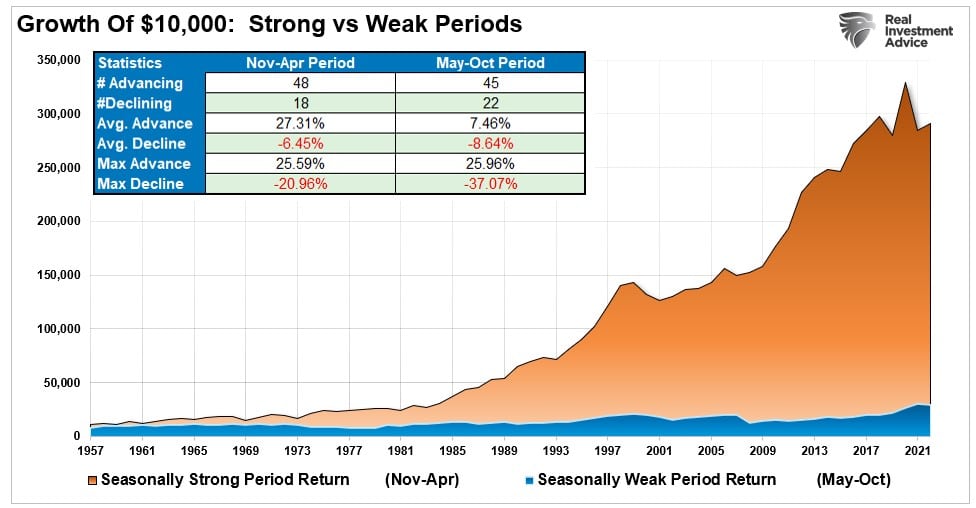

英为财情Investing.com - 华尔街有句老话——「Sell in May and go away」(五月,清仓并离开市场),这句话意思是,从历史数据来看,夏季往往是市场一年中最疲软的月份,对比11月到次年4月,以及5月到10月两个时间段来看,前一个时间段,投资额超过1万美元的交易会更多。

(投资额超过1万美元的交易)

有趣的是,在「5月卖出」期间,股指的最大回撤幅度,明显更大。而此前市场大幅下跌的重要日期分别是1929年、1987年和2008年的10月。

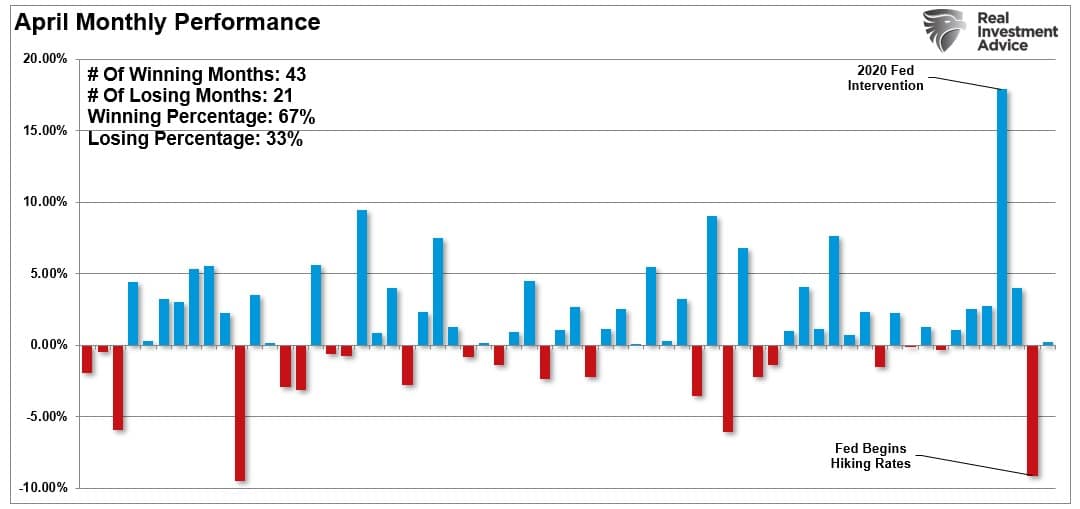

当然,也不是每个夏天都很糟糕。从历史上看,有很多年,「5月卖出」事实上都不起作用,市场那个时间段是上涨的。例如,在2020年和2021年,美联储的大规模干预就在当年4月和随后的夏季,推高了股指的价格。然而,2022年的情况正好相反,由于美联储在前一个月开始激进的加息运动,当年的4月股指就出现了大幅下滑。

(4月股指月线表现图)

那么,随着4月底的临近,2023年是否又将成为「5月卖出」魔咒应验的一年?虽然没有人知道确切的答案,但叠加历史统计数据、以及当前的经济指标和技术指标来看,我们认为,投资者今年有必要保持谨慎。

流动性逆转

首先,我们认为,市场在1月份强劲反弹之后的回调,可能始于2月份。在接下来的几周时间里,随着市场调整的继续,如果股指未能一举赢下这场战斗,守住关键支撑位,在基本面不乐观的情况下,我们可能会看到股指更进一步的下跌。

目前来看,空头确实取得了控制权,市场在3月中旬出现了下滑。然而,随着一些买入信号到位,投资者应适度增加股票敞口,为未来两周至两个月的股价走高来做准备。标普500指数可能的目标是在4200点,之后就会遇到严重的阻力,因此,这个水平需要密切关注,股指在这个位置可能会出现获利回吐的情形。目前虽然股指还没有站上4200点,但是此前已经一度接近4168点的位置。

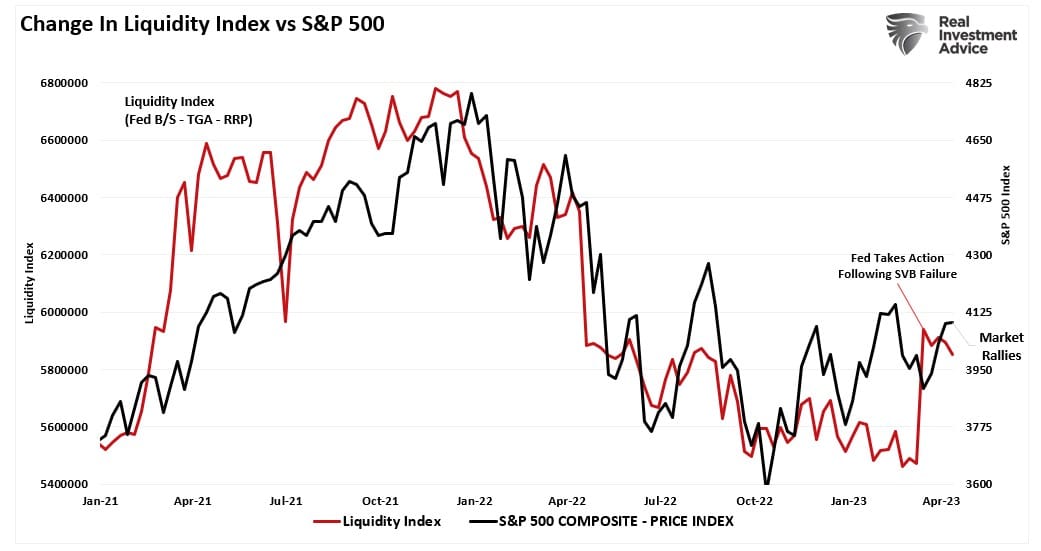

另一方面,在硅谷银行(Silicon Valley Bank)倒闭后,美联储出手救助银行业,也可能会让美股后市看涨。因为虽然Fed的这些资金在严格意义上不算是QE,但是从市场的角度来看,却可以被认为是「巴甫洛夫的铃铛」(经典的条件反射学说)。此外,通过美联储资产负债的流动性指标,减少财政部的一般账户,减少美联储的准备金计划,这一综合指标和市场变化,有着良好的相关性。

根据流动性指标和标普500指数之间的历史相关性来看,市场已经对流动性增加做出了回应。但随着「5月卖出」时间点的接近,流动性指标正在下降,而且随着美国国会和政府在即将到来的债务上限问题上角力,流动性指数可能会进一步下降。

(流动性指标和标普500指数的对比)

指标显示市场的谨慎情绪

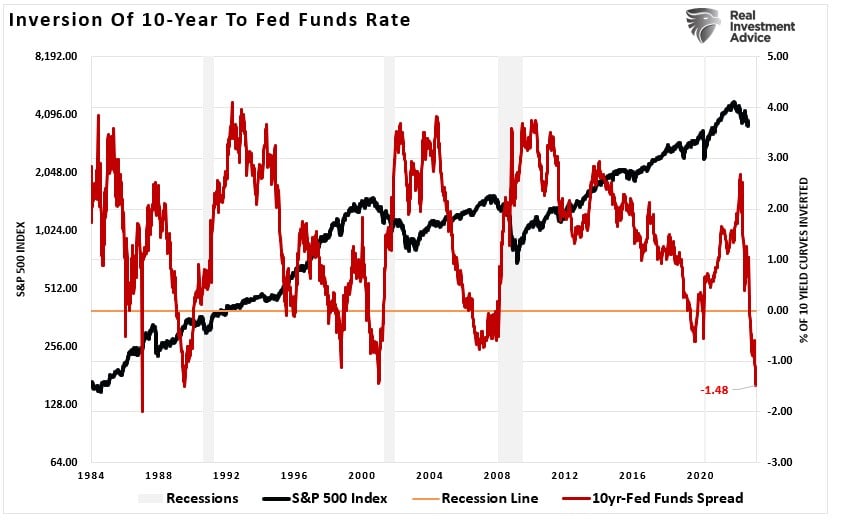

我们在此前的报告中曾指出,很多指标事实上很让人担忧,经济衰退可能会发生——美国十年期国债和2年期国债收益率的倒挂水平,目前是1986年以来最严重的。

(美国十年期国债收益率 vs 联邦基础利率)

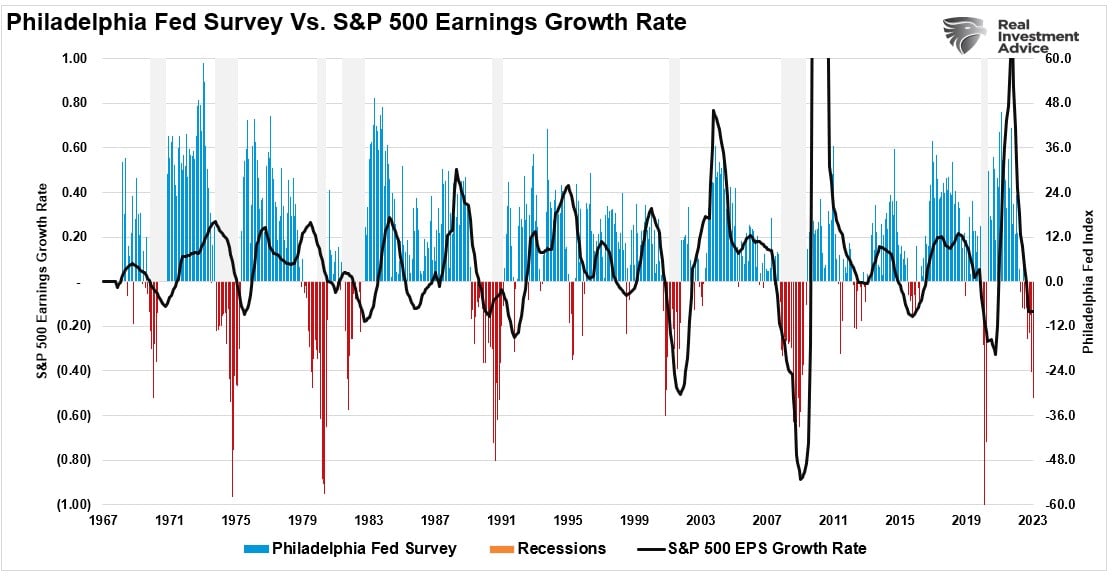

此外,最新发布的费城联储制造业指数也显示,市场信心大幅下滑,表明修正幅度更为明显。

(费城联储指数 vs 标普500指数盈利增长指数)

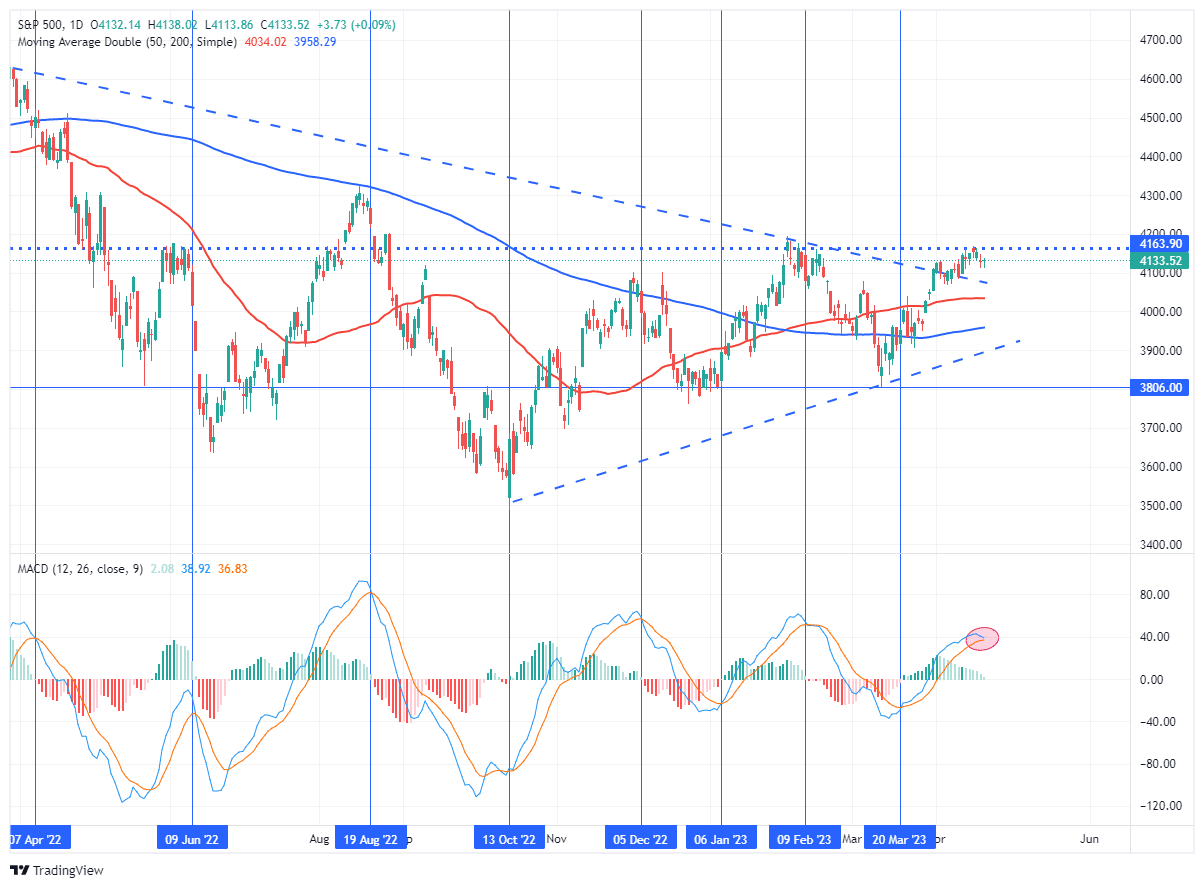

然而,在短期内,我们最关注的是技术价格走势。毕竟,价格走势代表了市场的心理。这些技术指标是2月份减少市场敞口、3月份再次增加的主要驱动因素。竖线代表去年的「买入」和「卖出」信号。

(SPX日线图)

虽然这些信号不能全然说是市场的「进入或退出」时机指标,但是它们确实可以相应地增加或减少股票风险敞口提供了良好的信号,而这些指标现在表明,投资者应该「5月卖出」,后市再回来。

美联储准备继续加息?

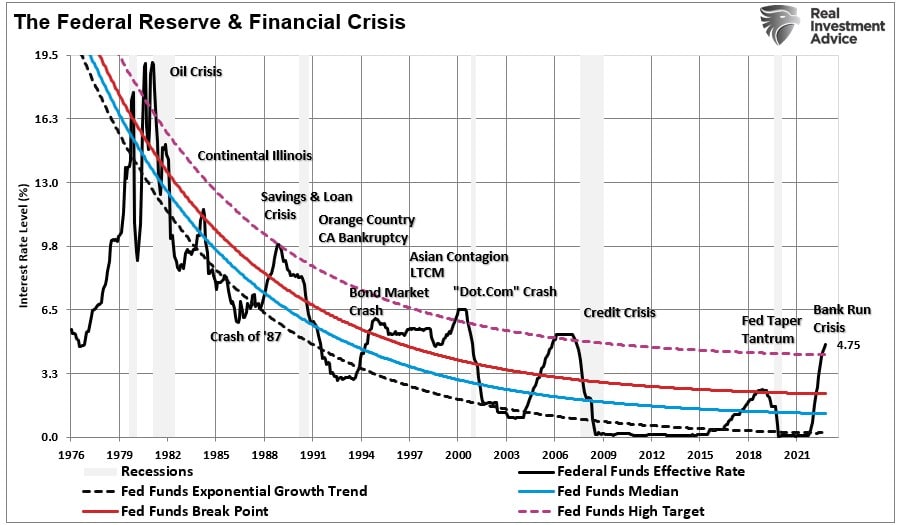

虽然技术指标本身可能足以警告进入5月的风险降低,但值得记住的是,美联储将在5日再次加息。随着每一次加息,我们离美联储在经济或金融上破坏什么东西越来越近。这种情况在历史上屡屡出现,鉴于过去一年加息力度之大,出现负面结果也不足为奇。

(联邦基金vs危机事件)

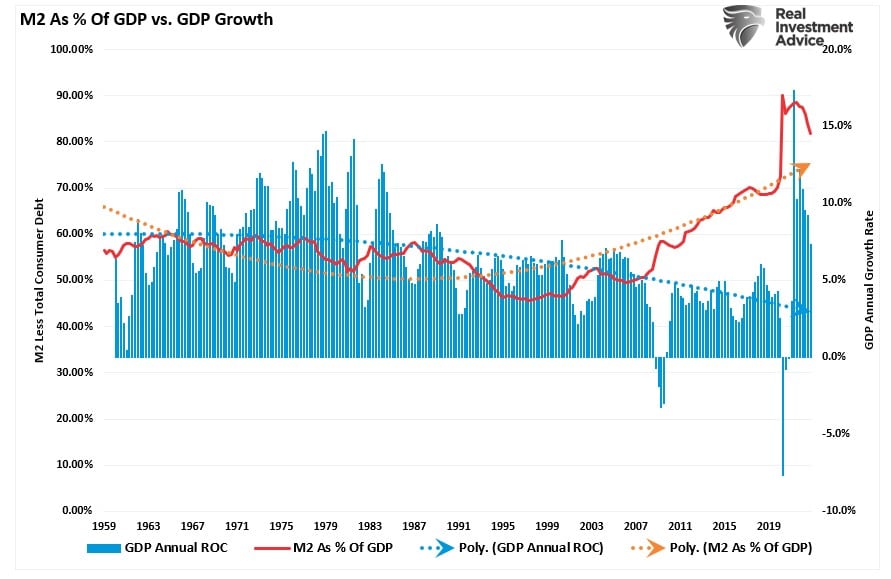

到目前为止,市场对加息的反应远好于预期。然而,Fed的这些加息大多没有通过经济体系发挥作用。此外,货币供应量(M2)的大幅增加仍然支撑着经济活动,从而支撑经济增长。但是,随着疫情议题接近尾声,这种支撑也正在消退。

(M2货币供应占GDP的百分比)

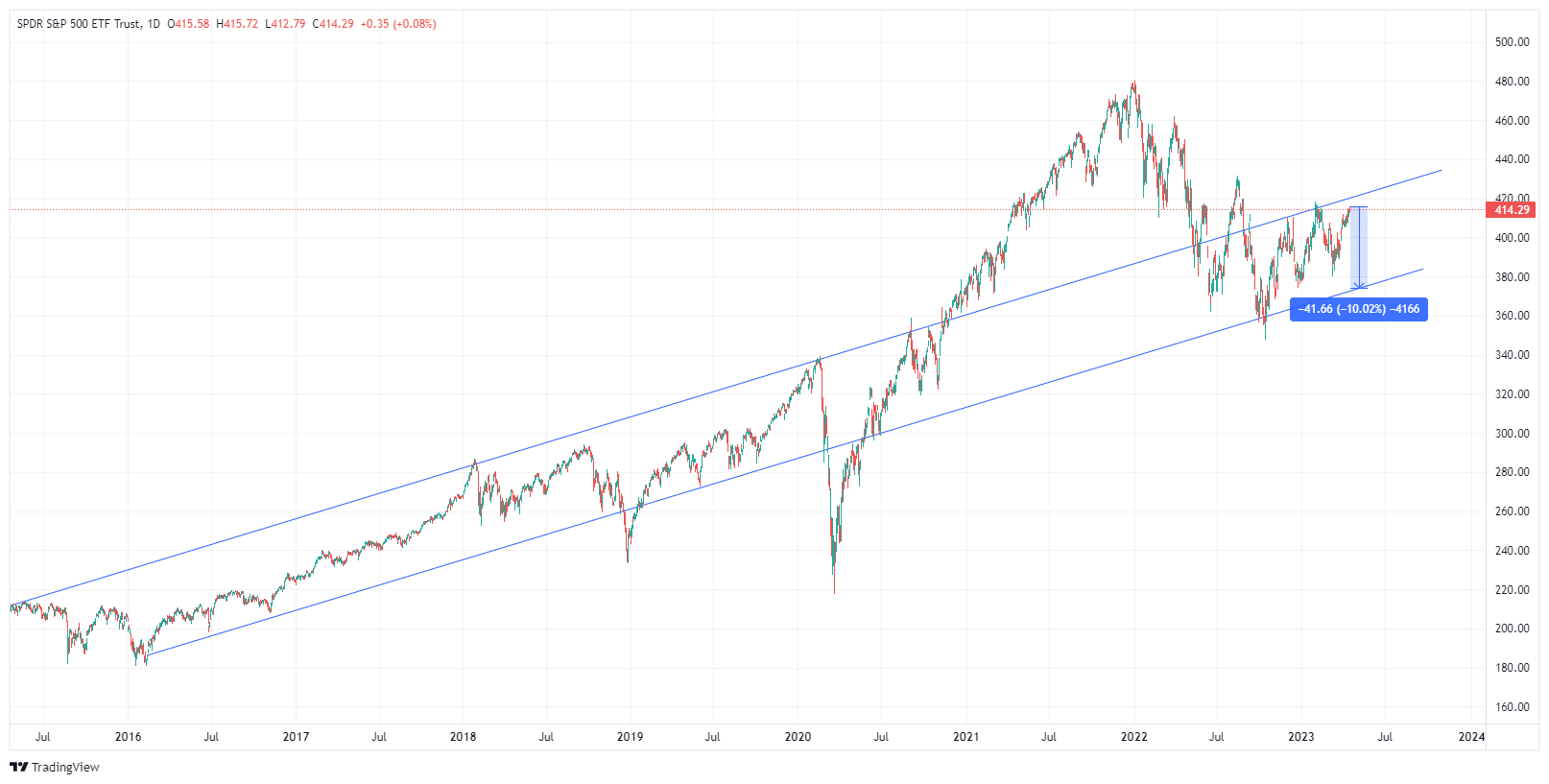

随着我们进入疲软的夏季,必须注意到的是,市场的看涨趋势仍然完好无损。然而,正如我上周末总结的那样:「股指的修正需求是显而易见的,而且,当其下跌10%后,会出现下一次回调趋势通道的低点。而且,如果这个支撑可以维持,则市场会迎来增加风险资产敞口的机会。」

(SPY ETF日线图)

由于这些原因,我们在进入季节性疲软的夏季之际,应该「现金为王」,并降低投资组合中的股票风险敞口。当然,「五月卖出」也有可能会造成投资者错过上涨机会,但是在夏季来临之前保持谨慎,仍然更有可能会带来额外的好处。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)