环球下周看点:关税风暴叠加美伊博弈 英伟达能否再救AI牛市?

- 美国经济衰退的警铃已经响起;

- 美联储和鲍威尔目前是进退两难;

- 市场中的M2货币供应减少。

英为财情Investing.com - 在上一次美联储主席鲍威尔在国会作证、以及最近一次的FOMC会议以后,美国的地区性银行业也陆续出现了利率上行引发的流动性危机,随着硅谷银行和瑞信的倒闭,一时间,市场对经济衰退的担忧大幅攀升。

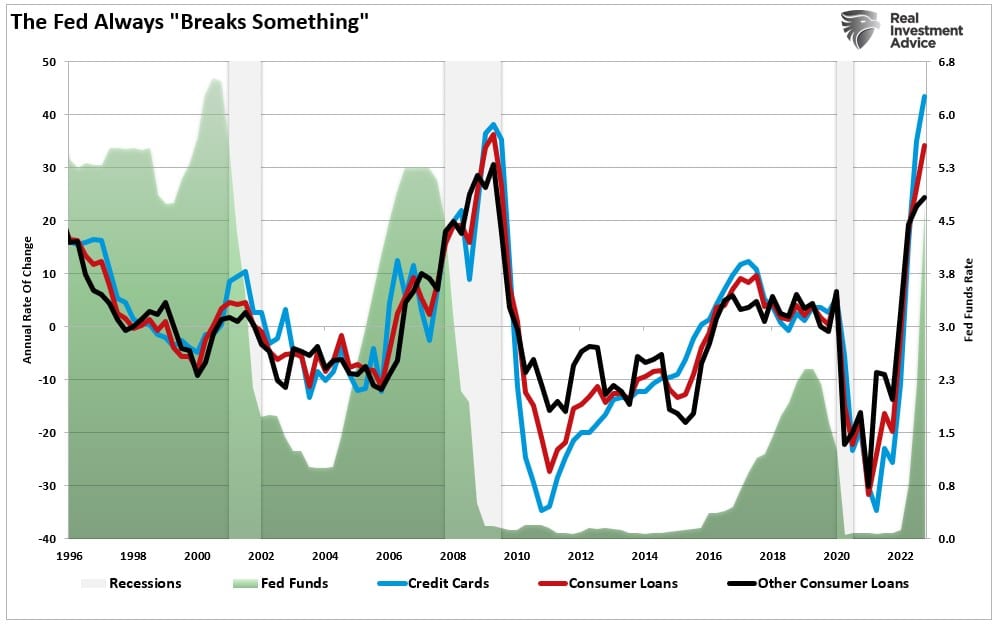

我们已经不是第一次警告,激进的加息行动要么会导致经济衰退,要么会「破坏某些东西」,但是,金融市场一直在选择性忽略这些警告。

美联储非常清楚地表示,其仍然认为通胀对于美国经济是「持久而有害」的,必须予以纠正。而问题在于,美国是一个依赖债务实现经济增长的经济体,随着借款成本和退款增加,高利率最终会导致一系列「事故」。

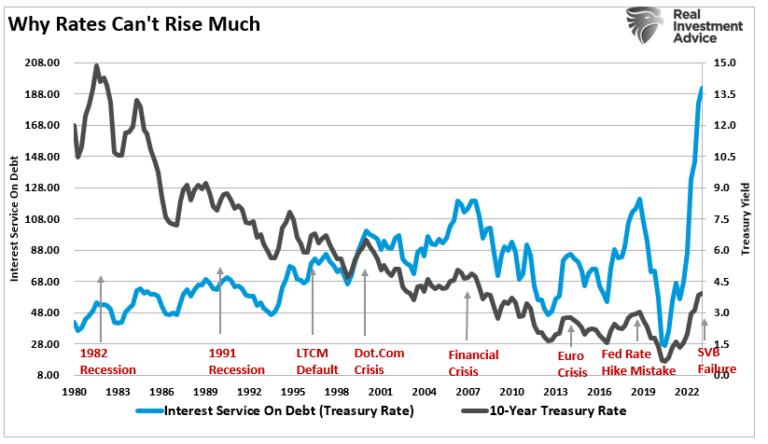

(国债利率走势图)

随着债务的利息增加,资金会被从推动经济的消费中被转移出来。因此,消费信贷的利率上行更高也更快,而消费者违约也大幅上升。请注意,当美联储开始降息时,拖欠率会急剧下降——这是因为美联储在经济上「破坏了某些东西」,债务通过取消抵押品赎回权、破产和贷款修改来解除。

(美联储利率与贷款拖欠率)

当然,考虑到消费约占美国经济增长的70%,消费者是经济的关键组成因素。

警铃响起

虽然,消费者贷款拖欠率目前没有问题,但问题是,趋势正在急剧上升。此外,《华盛顿邮报》的Heather Long指出,许多家庭还拖欠水电煤等公用账单,根据美国国家能源援助主任协会的数据显示,今年1月份,该国有2050万户家庭逾期未付。

根据他的报道,美国收入最低的60%人群,贡献了约40%的GDP增长。拖欠贷款的人可能会因实际工资下降而陷入财务困境,并被迫减少消费。而如果失业率上升,问题还将会恶化。其在文章的结尾写道:「照明弹正在熄灭——如果经济真的陷入衰退,那些处于底层的人们,将会处于更为危险的境地。」

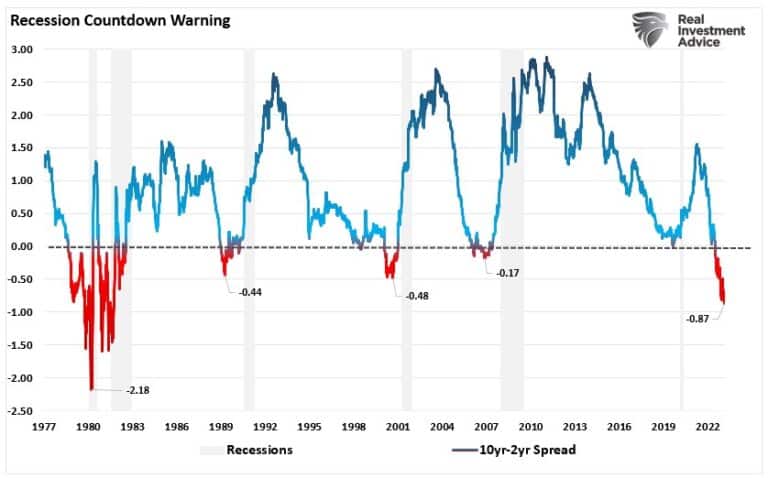

还需要注意的是,收益率曲线深度倒挂是美国经济衰退可能性增加的证据之一。

(美国十年期和二年期国债收益率曲线倒挂)

目前,美国十年期和二年期国债收益率曲线的倒挂,是自保罗·沃尔克(Paul Volcker)加息以来的最高水平,当时的加息结果是,美国经济出现了连续两次的衰退,不过高达两位数的通胀也得以控制。

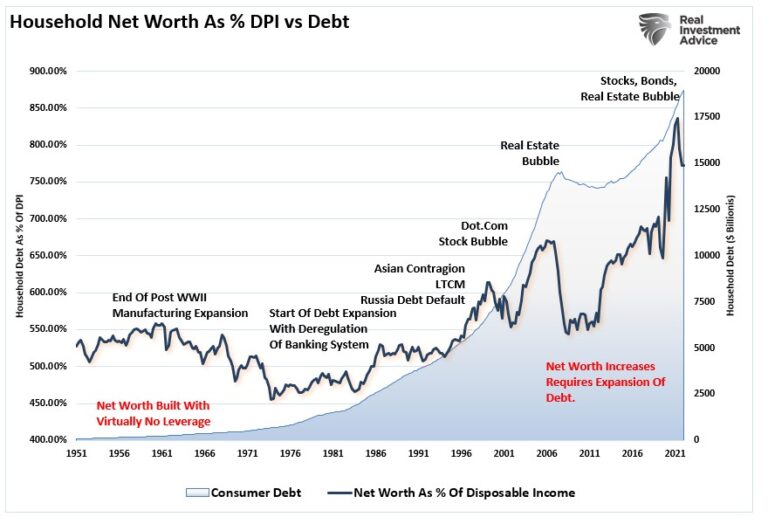

然而,现在和20世纪和70年代有一个显著的区别,那就是对债务的依赖。如下图所示,家庭净资产远远超过了可支配收入的增长。这是借贷成本持续下降和杠杆率大幅上升的结果。

(家庭可支配净值占收入百分比 vs 债务占收入百分比)

从历史上来看,家庭可支配净资产占收入的比例急剧上行,是资产泡沫或其他经济和金融扭曲的结果,这并不奇怪。随着衰退可能性的增加,这些扭曲现象也出现了逆转。

无论如何,虽然政客和媒体闻「衰退」色变,但事实上,「衰退」是一件好事——如果允许它完成整个周期,它就会消除系统在此前扩张中积累的过剩资料,这种「重置」会使经济能够在未来实现有机增长。

但眼下的问题是,美联储一再缩短将经济重新调整到更健康状态所需的「衰退清理」,而这样的结果是,Fed可能会进退两难。

鲍威尔踢到铁板

众所周知,美联储和鲍威尔目前已经进退两难。一方面,美联储继续通过加息和放缓经济增长来对抗通胀;而另一方面,每一次加息都会增加消费者的压力,以及增加硅谷银行这类地区性银行的金融压力。

如果硅谷银行是更多银行倒闭的警告,那么美联储将不得不调整货币政策,以救助更多的米国银行。然而,投资者并不乐见这一举措,因为纾困将发生在经济衰退加剧和企业盈利下降的情况下,而在这种环境下,作为投资者,你不会想要在收益预期下降的背景下,去持有估值过高的投资品种。

此外,如果美联储放弃对抗通胀,开始救助经济,就会导致通胀卷土重来。这要么会让美联储立即重新加息,引发另一场危机,要么他们将不得不让通胀肆虐,最后打垮经济。

现在,关键的问题是,美联储从来都不需要在通胀高企时,向金融体系提供流动性。Er 自2008年以来,通胀一直都「很好地被控制着」,这使得美联储能够降低利率并提供「量化宽松(QE)」来稳定市场和金融体系。但今天的情况并非如此。

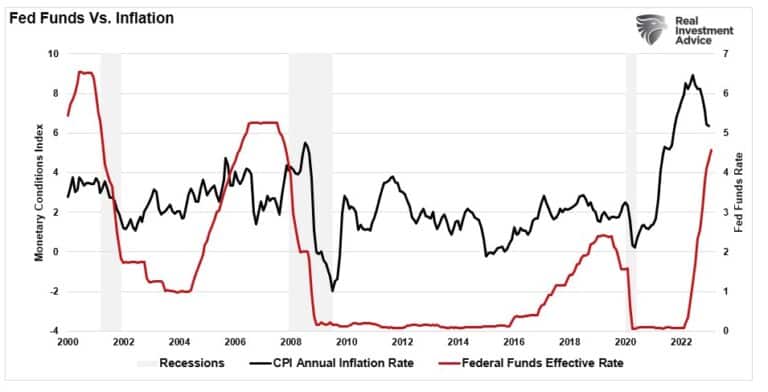

(联邦基金利率 vs 通货膨胀)

美联储现在并没有更好的选择,鲍威尔想要赢得这场通胀战役,是需要付出代价的。

知名经济学家Alfonso Peccatiello指出,「问题是,私人部门的借贷条件越严格,抵押贷款的利率就越高,企业的借贷利率就越高,冻结信贷市场的可能性就越大,而意外就会在不知不觉中发生,或者说后市的衰退就会被加速。」

M2货币供应减少

Alfonso Peccatiello是正确的,M2货币供应的收缩敲响了警钟——这是经济学家Thorsten Polleit最近接受Mises Institute采访时提出的观点。

他表示:「现在的情况是,美联储正在从金融体系中撤出资金,它通过两种方式来达到目的——第一个是不将受到的款项再投入到债券投资组合中去;其次是通过反向回购操作,为符合条件的对手方,提供隔夜现金储备空间,并向他们支付接近联邦利基础利率的利息。」

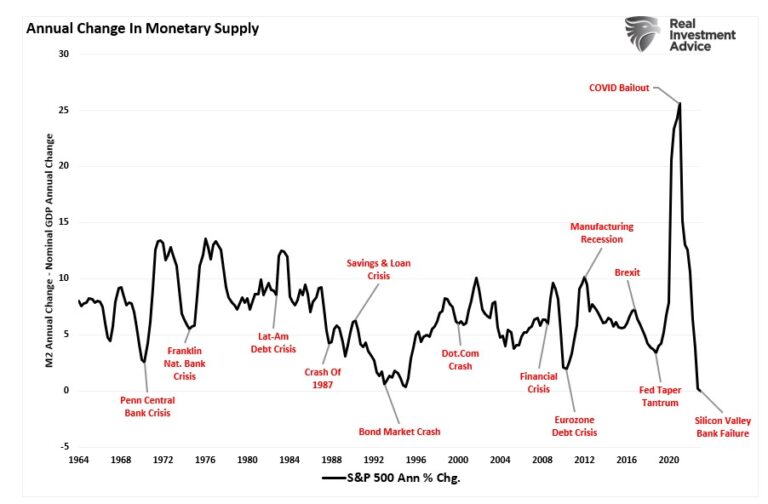

(M2货币供应变化)

如上图所示,在过去,名义M2的收缩与金融和市场相关事件同时发生。这是因为美联储正在从金融体系中抽走流动性,最终可能导致通缩——经济衰退几率增加的原因是,资金外流导致通缩,而经济增长出现放缓。

Thorsten总结道,「虽然,美联储已经表明不打算进一步加息的立场,但是却打算缩减资产负债表,从而吸收市场上的资金。」

而这就意味着,美联储的过度紧缩,将会导致经济衰退的真实风险。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)