作者 | Bradley Guichard

编译 | 华尔街大事件01 概述

多年来,亚马逊 (NASDAQ:AMZN)为长期增长牺牲了短期利润。这产生了一点光环效应,亏损被注销为对未来的投资,而收益被庆祝为有可能长期转向盈利。由于该公司已经经营了近30年,重点没有转移到利润上似乎是不可接受的。即使考虑到增长的资本支出,使用乐观的DCF假设,该公司的交易似乎也高于公平价值。

亚马逊是美国最大的一家网络电子商务公司,该公司通过其在线和实体店产品以及快速高效的送货服务为消费者提供服务。它提供履行选项来发展他们的业务来为卖家服务。它通过 AWS 为企业提供服务,AWS 提供存储、数据库和分析等技术解决方案。它还通过Twitch 为创作者提供服务,并通过 Amazon.com 上的付费促销活动为广告商提供服务。

02 现金流

该公司继续在增长方面花费巨大。有多少支出,特别是研发,是用于增长,有多少是维护?资本支出情况如何?当着眼于2022年及以后时,这可能更容易,因为会计规则的变化要求研发被资本化。

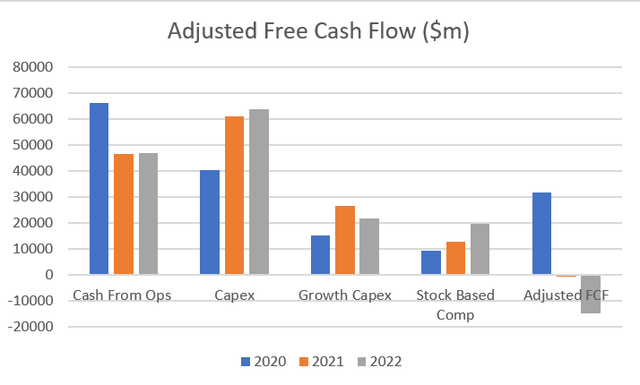

分析师打算在这里采取保守的方法,只是假设折旧和摊销与资本支出之间的差额可以贡献给增长资本支出。把这个价值加回自由现金流,并减去基于股票的报酬,以更好地了解有多少现金被归于股东。这在过去3年中可以直观地看到,如下:

该公司确实在大力投资于增长,尽管在过去两年中,基于股票的薪酬大大降低了股东的收益,使我们对调整后自由现金流的计算在 2022 年达到 -150 亿美元,在 2021 年达到 -8 亿美元。2020 年是美妙的一年,但亚马逊从大流行中受益匪浅,许多零售竞争对手被迫关闭。最近的表现不尽如人意,但许多其他零售商在 2022 财年经历了巨额亏损。更令人担忧的是 2021 财年的糟糕表现,因为由于需求被压抑,2021 财年对许多公司来说都是巨大的一年。03 估值

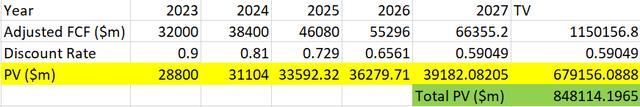

1万亿的亚马逊市值怎么可能是合理的?分析师的估值采取了乐观的态度,假设该公司能够在 2023 年克服零售逆风,并在 AWS(收入和营业收入)强劲增长的帮助下增加调整后的 FCF(不包括增长资本支出,包括基于股票的薪酬)在过去两年中几乎翻了一番)并恢复到 2020 年的盈利水平。这将导致未来 5 年调整后的 FCF 每年增长 20%,我的最终价值假设公司可以继续增长 4%,直到最终下滑。这使得未来现金流的现值约为 8500 亿美元。

04 风险

股东稀释

尽管 2021 年对许多公司来说是创纪录的一年,但包括基于股票的薪酬在内,即使考虑到增长资本支出,亚马逊的自由现金流也因此在这一年出现亏损。这种影响在 2022 年更加明显,无论公司业绩如何,这种稀释趋势可能会持续下去。如果股票稀释超过了公司的增长,则不会创造股东价值。

零售竞争

亚马逊历来将零售利润率保持在较低水平,以提高客户忠诚度并扩大业务。这在过去行之有效,投资者接受了长期目标。随着越来越多的竞争对手继续进入该领域并改善他们的物流,亚马逊可能会发现他们可能永远无法扩大利润和回报股东。如果发生这种情况,投资者可能最终希望亚马逊在其竞争优势更加明显时以更有利可图的方式运营。

过度依赖亚马逊网络服务

AWS 是一台高利润增长机器,在过去 2 年中其收入几乎翻了一番,其中大部分收入都可以用于盈利。如果竞争对手能够侵蚀这一利润率和/或该细分市场的增长放缓,零售部门的业绩将变得更加明显。这也引出了一个问题,如果 AWS 甚至低利润的国际业务从传统业务中剥离出来,股东的境况是否会更好。

05 结 论

分析师对以当前市场报价投资亚马逊持怀疑态度,因为该公司尚未证明其有能力向股东回报价值。一家公司在一段时间内为了长期增长而牺牲短期盈利能力是可以接受的,但永远这样做是不可接受的。亚马逊已经经营了近 30 年,没有支付任何股息,并且一直在稀释股东。值得怀疑的是,业务的增长是否足以补偿投资者的这种稀释,尤其是在最近几年。

在其传统的在线零售业务中,它具有明显的先发优势,但随着传统零售商的迎头赶上和新玩家进入该领域,这种竞争优势似乎注定会随着时间的推移而削弱。

这对客户来说是一项伟大的业务,对高级员工来说也是一项伟大的业务,但根据传统的估值指标,它为股东提供的回报值得怀疑。

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

亚马逊难“回血”?

最新评论

正在加载下一篇文章……

安装我们的APP

风险批露: 交易股票、外汇、商品、期货、债券、基金等金融工具或加密货币属高风险行为,这些风险包括损失您的部分或全部投资金额,所以交易并非适合所有投资者。加密货币价格极易波动,可能受金融、监管或政治事件等外部因素的影响。保证金交易会放大金融风险。

在决定交易任何金融工具或加密货币前,您应当充分了解与金融市场交易相关的风险和成本,并谨慎考虑您的投资目标、经验水平以及风险偏好,必要时应当寻求专业意见。

Fusion Media提醒您,本网站所含数据未必实时、准确。本网站的数据和价格未必由市场或交易所提供,而可能由做市商提供,所以价格可能并不准确且可能与实际市场价格行情存在差异。即该价格仅为指示性价格,反映行情走势,不宜为交易目的使用。对于您因交易行为或依赖本网站所含信息所导致的任何损失,Fusion Media及本网站所含数据的提供商不承担责任。

未经Fusion Media及/或数据提供商书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。

本网站的广告客户可能会根据您与广告或广告主的互动情况,向Fusion Media支付费用。 本协议的英文版本系主要版本。如英文版本与中文版本存在差异,以英文版本为准。

在决定交易任何金融工具或加密货币前,您应当充分了解与金融市场交易相关的风险和成本,并谨慎考虑您的投资目标、经验水平以及风险偏好,必要时应当寻求专业意见。

Fusion Media提醒您,本网站所含数据未必实时、准确。本网站的数据和价格未必由市场或交易所提供,而可能由做市商提供,所以价格可能并不准确且可能与实际市场价格行情存在差异。即该价格仅为指示性价格,反映行情走势,不宜为交易目的使用。对于您因交易行为或依赖本网站所含信息所导致的任何损失,Fusion Media及本网站所含数据的提供商不承担责任。

未经Fusion Media及/或数据提供商书面许可,禁止使用、存储、复制、展现、修改、传播或分发本网站所含数据。提供本网站所含数据的供应商及交易所保留其所有知识产权。

本网站的广告客户可能会根据您与广告或广告主的互动情况,向Fusion Media支付费用。 本协议的英文版本系主要版本。如英文版本与中文版本存在差异,以英文版本为准。

© 2007-2024 - Fusion Media Limited | 粤ICP备17131071号 | 保留所有权利。