美以伊开战,全球股市「遭殃」!恒科指重挫2.7%,日股、韩股齐跌

英为财情Investing.com - 随着联储局收紧货币政策,银行业的危机也在逐步累积,正如我近期曾经指出的那样:

上周,在一系列银行破产的背景下,政府机构采取了各项行动,来遏制潜在的银行危机。联邦存款保险公司、财政部和联储局发布了一项银行定期贷款计划,提供250亿美元贷款来作为担保,以保护没有保险的储户免受硅谷银行破产的影响。

随后,11家主要银行向第一共和国银行(NYSE:FRC)安排了300亿美元的无保险存款,如果没有联储局和美国财政部的保证,这些资金相信不会出现。

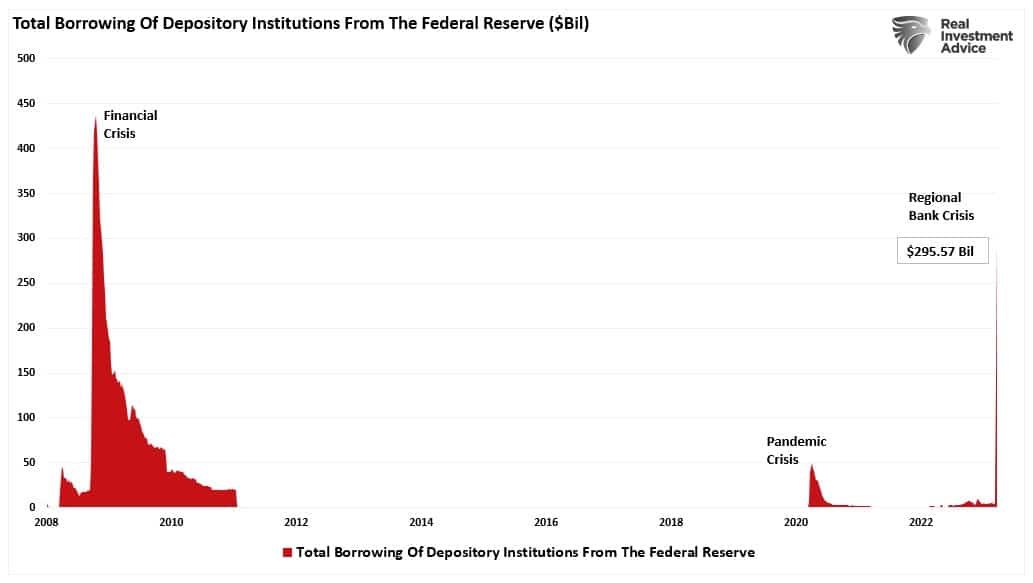

而银行业也迅速利用了联储局和财政部的计划,当周借贷资金激增了1,520亿美元,是2008年金融危机以来,规模最大的借款。

(各机构借款总额)

自那以后,瑞银与瑞信「被迫联姻」。美联储也重新开放了美元互换额度,为外国银行提供流动性——加拿大、英国、日本、欧元区、瑞士央行,以及美联储此前宣布了一项协调行动,通过长期美元流动性互换安排,加强流动性。

此外,为了提高互换额度提供美元资金的有效性,目前提供美元操作的央行已同意将7天到期操作的频率从每周增加到每天。这些日常操作从3月20日开始,将至少持续到4月底。

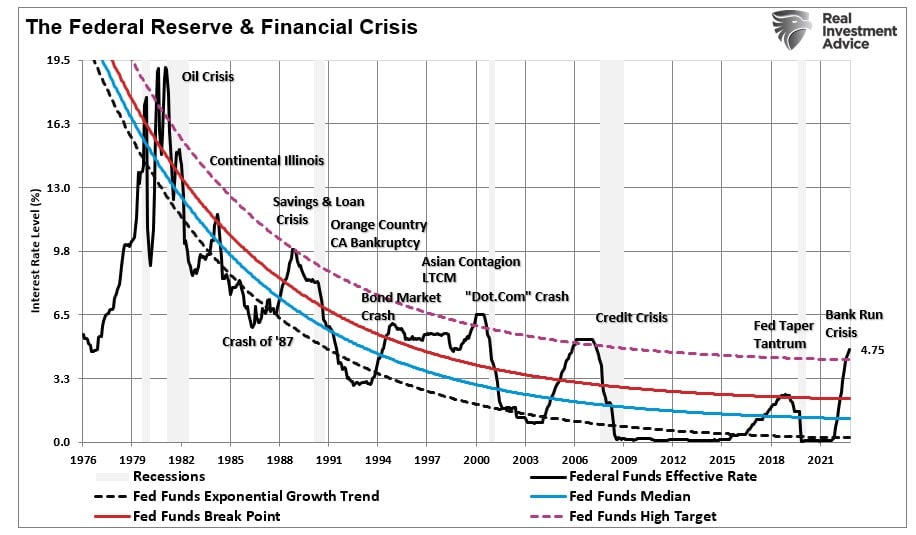

从历史上看,一旦美联储开启美元互换额度,从降息到量化宽松和其他流动性操作,就会出现进一步的货币宽松。当然,这通常是对银行危机、信贷相关事件、经济衰退,甚至两者一起发生的反应。

(美联储与金融危机)

尽管对货币紧缩政策逆转的「巴甫洛夫反应(条件反射)」是购买风险资产,但投资者可能希望保持谨慎,因为经济衰退往往会在银行业危机之后出现。

银行危机导致经济衰退

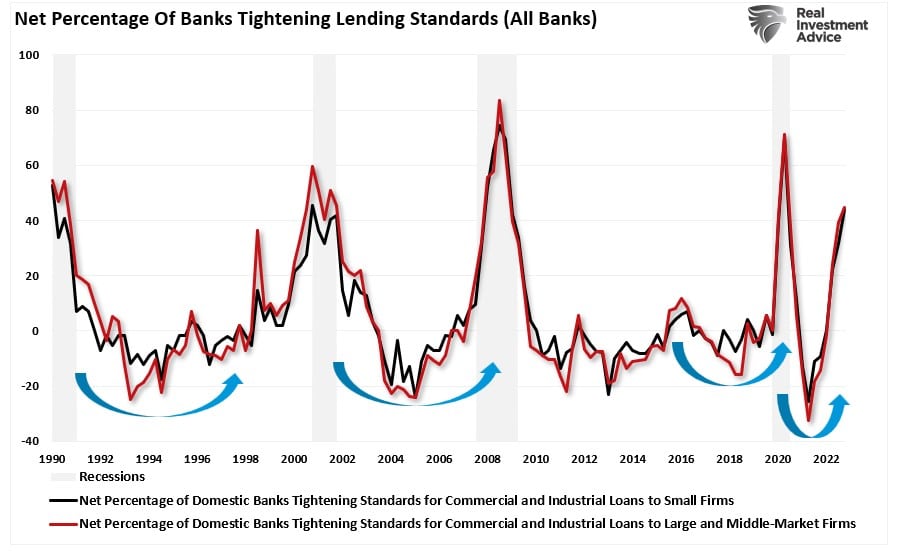

银行业危机的一个明显后果是贷款标准的收紧。考虑到经济的命脉是信贷,无论是消费者信贷还是企业信贷,贷款标准的收紧减少了这种经济流动。

毫不奇怪,当银行收紧对中小型和大型企业的贷款标准时,流动性紧缩最终会导致经济衰退。许多企业依靠信贷额度或其他设施,来弥补生产产品或服务与获得收入之间的差距。

(收紧贷款标准的银行比例)

例如,我的工作是为客户提供服务,我们在每个季度计费周期收取年费的四分之一。然而,我们必须每天或每周支付工资、房租和所有其他费用。当意外开支出现时,我们可能需要在下一个结算周期之前获得信贷额度。这就是许多公司的情况,在产品或服务的销售与结算周期和收款之间存在延迟。

而另一方面,如果信用额度被收回,企业就必须裁员,削减开支,并采取其他必要措施。随着消费者削减支出,经济拖累加剧,需求减少进一步影响企业。这样的循环不断重复,直到经济陷入衰退。

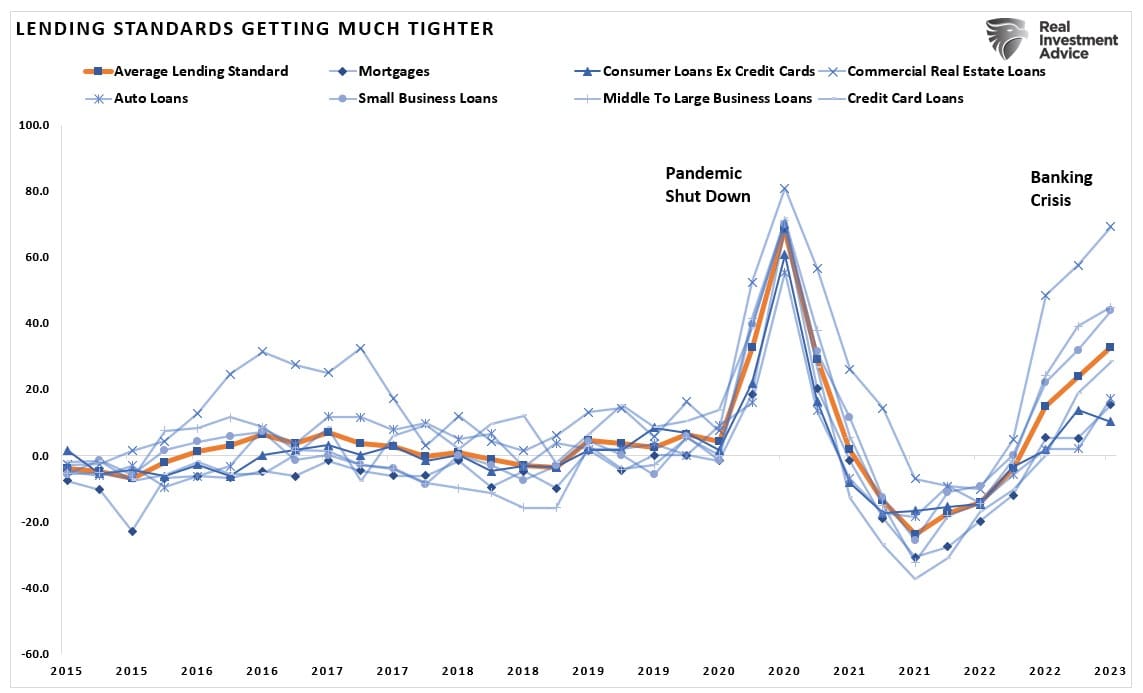

而目前,从抵押贷款、汽车贷款到消费信贷,所有形式的信贷都在提取流动性。目前的银行危机很可能是经济形势恶化的第一个警告信号。

(银行贷款标准)

上一次我们看到贷款标准出现如此大的收缩是在疫情导致的经济停摆期间。眼下,许多投资者希望,美联储转向放松货币政策以应对衰退风险,将利好股市。但是,这些希望可能会落空,因为衰退最初会导致「重新定价风险」。

经济衰退导致重新定价风险

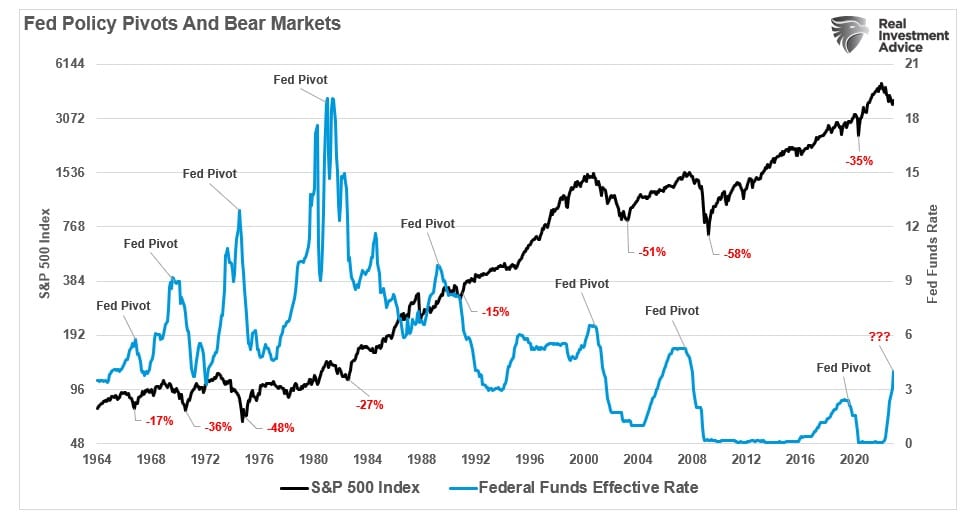

如上所述,市场乐观的预期是,当美联储做出「政策转向」时,市场的熊市就将会结束。虽然这种预期没有错,但它可能不会像多头预期的那样迅速发生——当美联储历史性地降息时,这并不是股市「熊市」的结束,而是开始。

(联邦基金与熊市期间的标普500指数表现)

值得注意的是,大多数熊市都发生在美联储的政策转向之后。原因是,政策转向伴随着一种认识,即某些东西在经济上(即「衰退」)或金融上(即「信贷事件」)出现了问题。当这种情况发生,美联储开始采取行动时,市场会重新定价,以适应较低的经济和收入增长率。

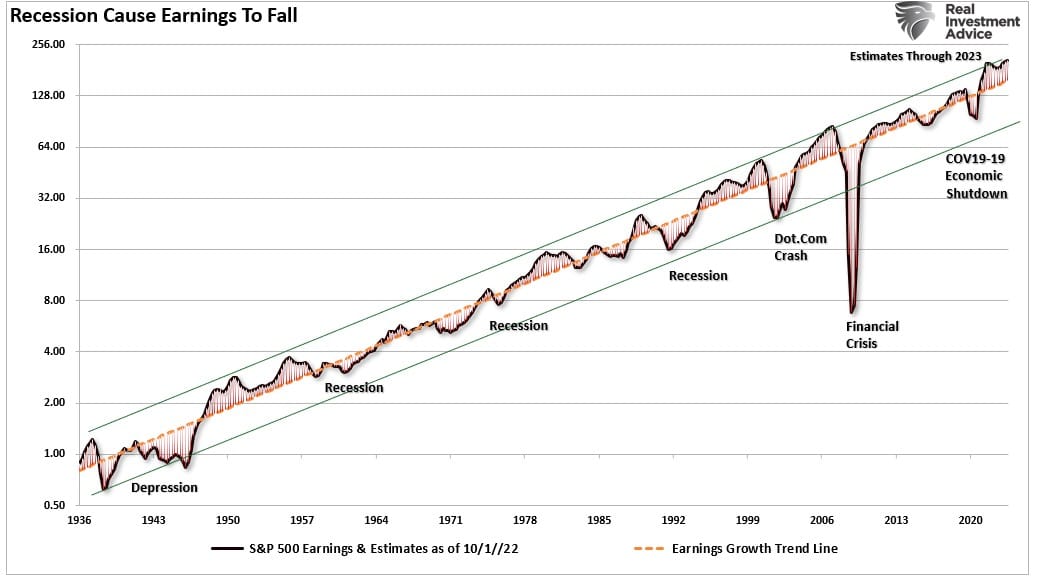

对收益的远期预期仍远高于长期增长趋势。在经济衰退或其他金融或经济事件期间,收益通常会低于长期增长趋势。

(收益长期趋势vs衰退)

更好的理解方法是,观察收益的长期指数增长趋势。从历史上看,从一个峰值收益周期到下一个峰值收益周期,收益增长约6%。在经济衰退期间,高于长期指数增长趋势的偏差会得到修正。6%的峰值增长率来自于大约6%的年经济增长率。正如我们最近所展示的那样,年度收入变化与经济增长高度相关,这并不令人意外。

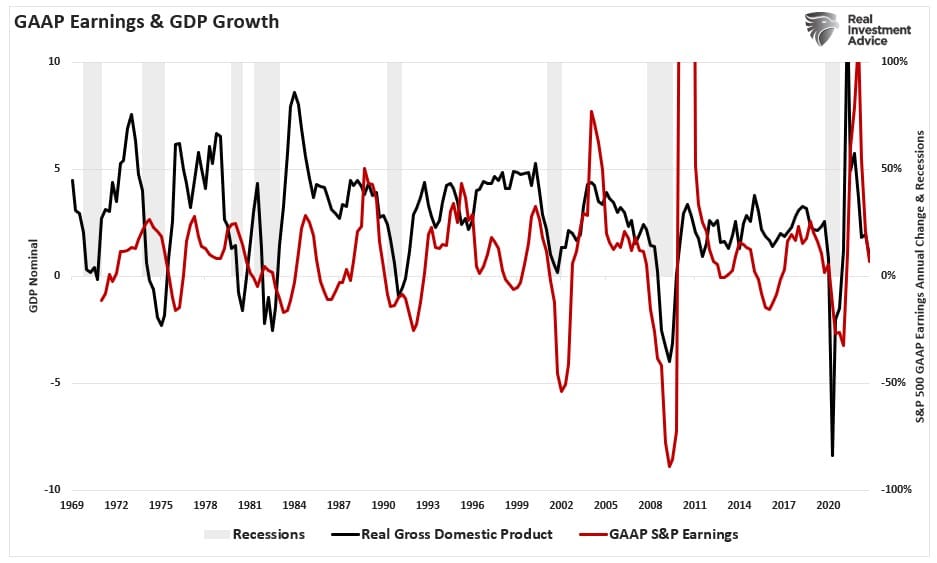

(GAAP收益vs GDP增长)

鉴于收入是经济活动的函数,如果经济收缩,目前对年底的估计是不可持续的。在衰退环境下,这种高于长期增长趋势的偏离是不可持续的。

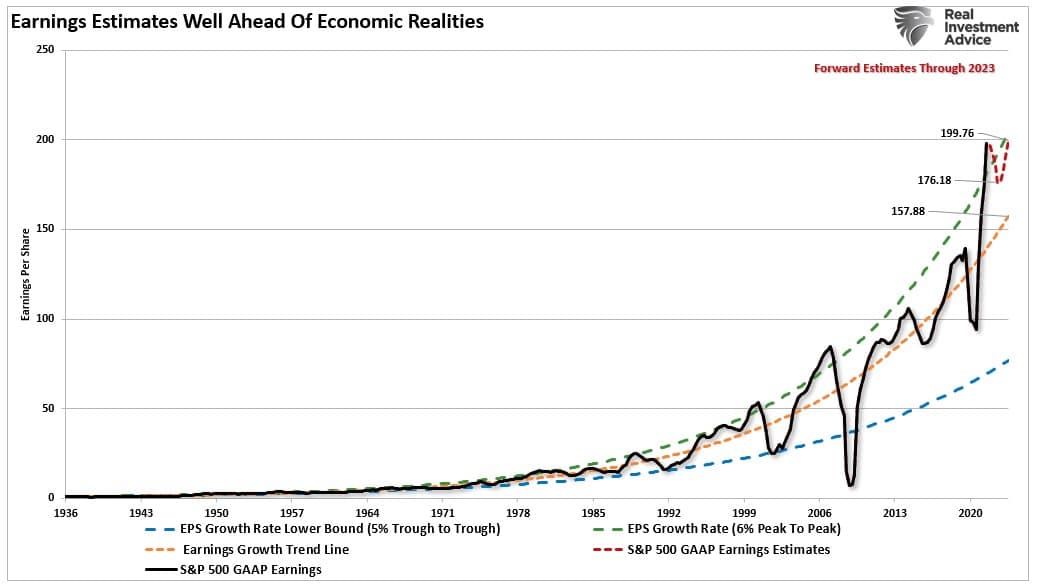

(盈利vs 增长趋势)

因此,鉴于收益是经济活动的函数,估值是对未来收益的假设。因此,资产价格必须降低盈利风险的重新定价,尤其是在银行业危机期间。

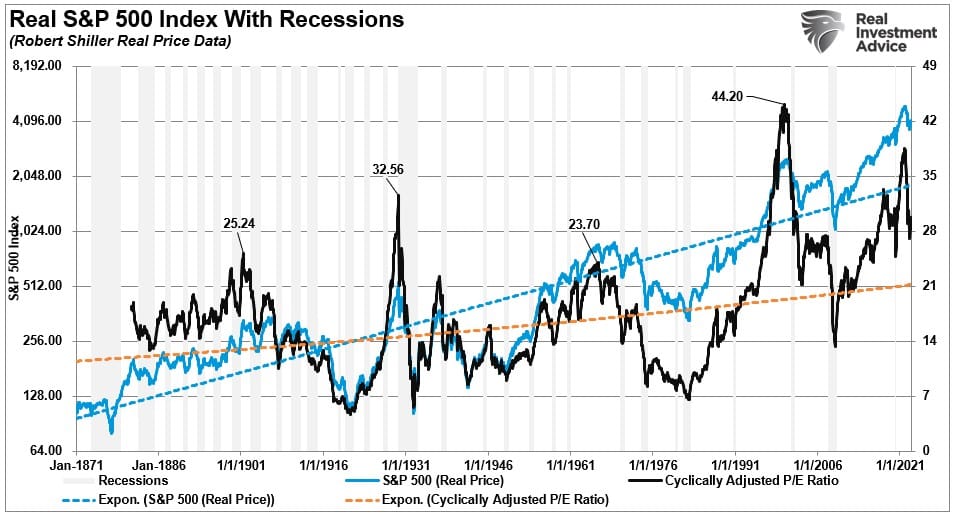

(实际价格vs 估值)

投资者面临着两件肯定的事情——美联储的加息引发了一场银行业危机,随着贷款收缩,这场危机将以衰退告终。这将迫使美联储最终降息并重启下一个量化宽松计划。

无论如何,如果说第一次的降息是Fed对经济衰退的妥协,那么接下来,市场就迎来了买入的机会。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)