美股盘前,纳指期货跌逾百点!原油升逾1%,美元失守99关口,比特币升至7.2万美元

- 瑞信股价在过去11个交易日暴跌30%,目前处于历史低点;

- 由于核心财富管理业务出现大规模资金外流,投资者正在抛售该股;

- 如果挤兑速度不放缓,该行流动性可能会跌破监管要求。

英为财情Investing.com - 看上去,瑞士第二大银行瑞士信贷 (NYSE:CS)就要永久地陷入衰退状态了!

截至本文撰写之际,该行的股价下跌3.4%,创下了历史新低,有望创下2022年以来最长的连跌纪录,长达11天的下跌,创出了高达30%的跌幅。

当全球知名的大银行瑞信也陷入恶性循环时,投资者难免联想到了2008年的金融危机,当时多家银行倒闭,使得美国政府不得不出手挽救整个金融市场。

那么,瑞信会带来同样的危机吗?

从表面上来看,眼下的状况似乎和过去并不相同。瑞信管理的资产约为1.47万亿美元,截至6月30日的一级资本充足率为13.5%,远高于8%的国际监管下限和10%的瑞士国家要求,而且该行的流动性覆盖率是欧洲和美国同行中最高的。而凭借充足的流动性,瑞信跌至谷底的股价,看起来象是今年最值得关注的交易。

但是,数字无法说明一切。

瑞信的主要问题是其声誉不断下降,投资者和富有客户之间的不信任形成了恶性循环。该行有丑闻和管理层剧变的历史,这损害了其作为全球最大富人财富管理机构之一的地位。

事实上,这家银行的失误数不胜数,从去年的Archegos Capital Management破产、高管间谍案,到私人银行欺诈。

因此,上周,该行也警告称,由于客户开始撤资和存款,其第四季度将亏损约16亿美元。在9月30日至11月11日期间,外流资金约占其1.47万亿美元总资产的6%,即约883亿美元。更糟糕的是,瑞信主要业务——财富管理部门的客户从该行撤资667亿美元。相较之下,根据提交给监管机构的档,瑞信通常每年吸引至少300亿美元的净新增资产,自2008年以来从未出现过年度净流出。

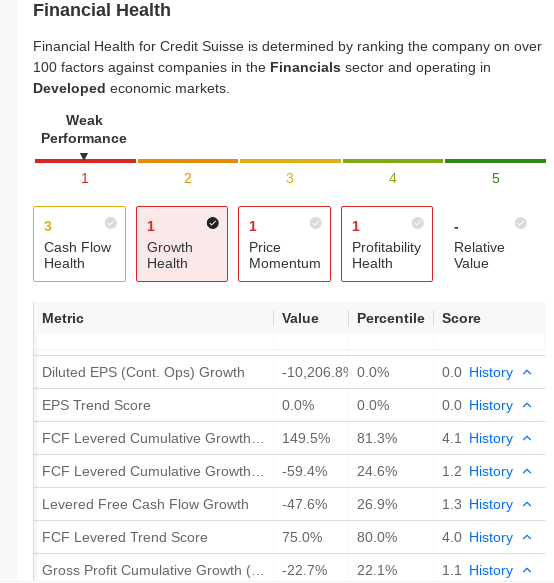

由于这种不断恶化的信任危机,InvestingPro的估值模型也显示了危机,公允价值较当前股价低,存在风险,投资者应该避免投资该股。

帮助瑞士成为国际金融枢纽的瑞信银行的未来,现在要取决于其新管理团队正在进行的重组。该行上个月宣布了一项大规模改革,包括分拆投资银行部门、分离咨询和资本市场部门,以及裁员数千人。

与此同时,为了支付重组的费用,该银行通过配股和向包括沙特国家银行在内的投资者出售股票筹集了40亿瑞士法郎(42亿美元)。

随着瑞信陷入深渊,有人可能会说它的股价下跌已经反映了这些风险。该股的股价约为其有形账面价值或净资产的20%。换句话说,你可以以面值20%的价格买到瑞信的股票,那么,如果重组计划成功,该股或许就有潜在的上行空间。

但正如我之前指出的,瑞信的声誉风险太大了,如果有更多的坏消息出现,可能会加速客户撤资。

摩根大通的分析师在最近的一份报告中表示,「瑞信在业务的稳定性方面,尚未走出困境」。此外,投资机构Vontobel的分析师Andreas Venditti也表示,「财富管理是瑞信和瑞银共同拥有的核心业务,而财富业务的大规模净流出令人深感担忧,因为这一情况久久未逆转。」

总体而言,瑞信正在经历一段漫长而痛苦的旅程,它需要以扭转颓势、恢复投资者信心。虽然在这种极度低迷的水平上,该股可能有一定的上涨潜力,但是,我认为在当前的熊市中,市场的很多角落都存在极具吸引力的机会,瑞信并不值得你为其冒险。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)