暴涨189%后为何遭AI剔除?2月全新选股清单火热出炉

作者 | 陈肖

数据支持 | 勾股大数据(www.gogudata.com)

在股民都在猜疑A股是否还有年末行情的时候,科创板已经在慢慢变强。

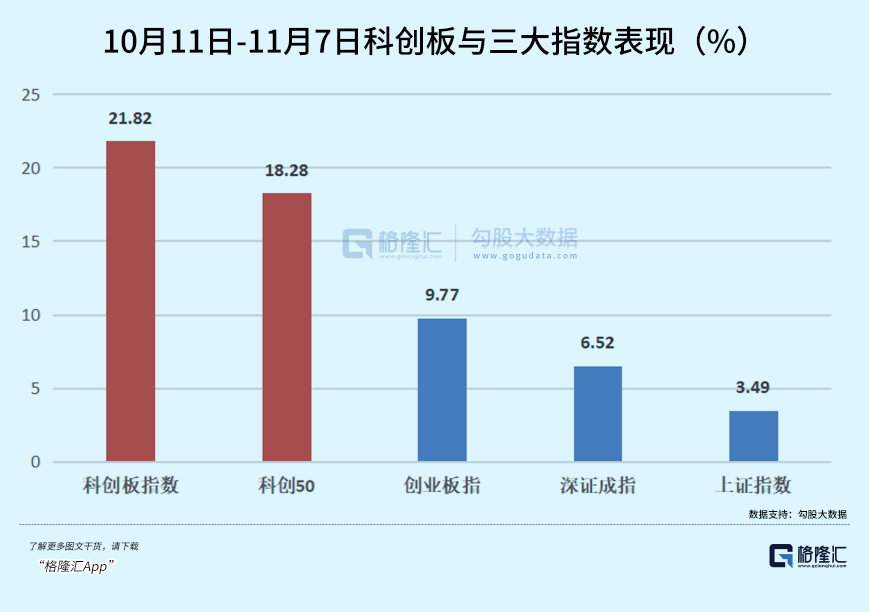

如果从10月11日的低点算起,科创板的表现就开始与三大指数拉开巨大距离,截止本月7日的收盘,科创板指数涨幅达22%,三大指数中最能打的创业板上涨不到1成,沪指也只有3.5%,孰强孰弱,一目了然。

尽管科创板近日也跟随大盘小幅回撤,但依然不改强势姿态,成分股时不时来个20CM表现已见惯不怪。

在当前市场依然面临多种不确定性的环境下,科创板能够逆势大幅走强,其背后肯定是有一些底层逻辑在发挥效用。

大概率,科创板正迎来一个非常景气的新周期,而这其中也会蕴含不少难能可贵的机遇。

很多股民因为门槛限制无缘直接交易科创板,但曲线参与的机会也并不少,不妨多点关注。

01 三方面重要逻辑支持

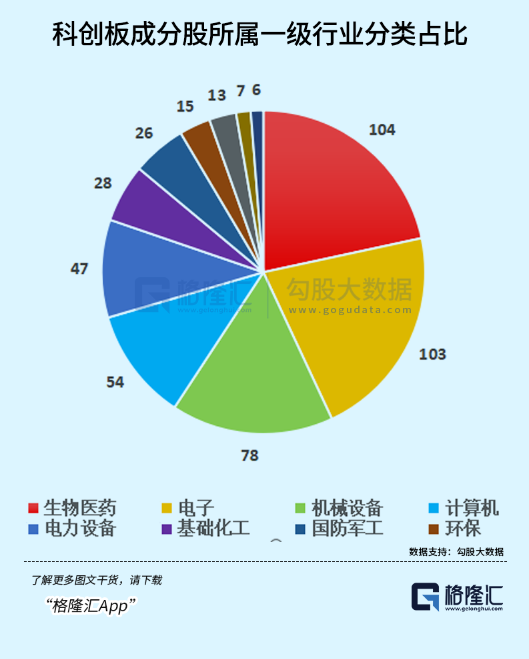

截止目前,科创板总共有485只成分股,总市值超过了6.4万亿元,每日的成交额在650亿元上下,相比上市时已有非常明显的增量,说明此前投资者所担心的会因为缺少散户而低迷的情况并不存在。

最大的特色在于其非常性感的成分股行业属性,基本集中在生物医药、电子、高端机械设备、计算机、电力设备五大行业,堪称“五大金刚”,总体占了全部数量的80%,其实其他小分类也不乏这些行业的属性,所以实际加起来更多。

而这些行业,正是未来要大力推进发展的行业,尤其是在当前复杂宏观环境下,意义更为重要。

大概来看,现在科创板至少有三个方面的支持逻辑:

第一,也是最重要的,自然是来自政策面强支撑。科创板的推出背景不用多说了,上述行业作为关乎未来发展行稳致远的关键,尤其是近期大会之后,获得的各种政策性利好有增无减,为整个大板块的未来奠定坚实基础,也给资本参与进来提供了尤为关键的信心支持。

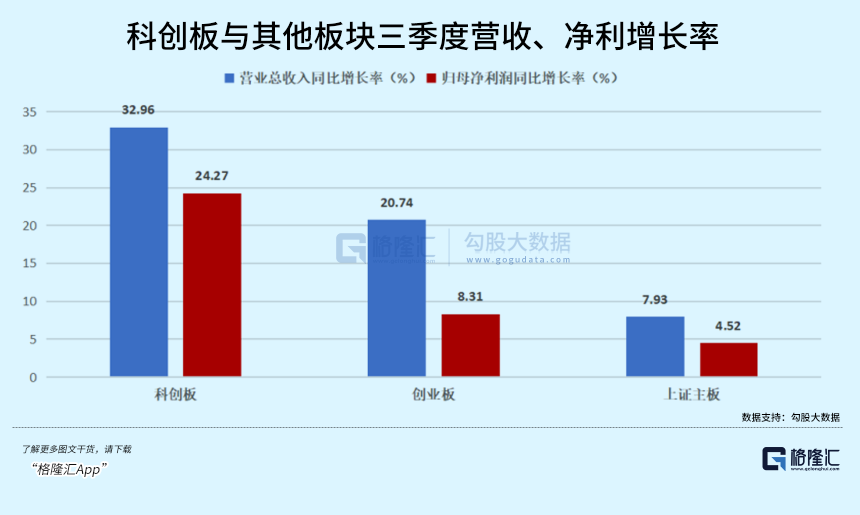

第二,是来自业绩面的验证。从科创板的三季报整体数据看,期内总收入7781亿元,同比增长32.9%,净利润885亿元,同比增长24.3%,都远远高于上证主板和创业板的表现。

同时,从行业的三季报看,赛道行业比如新能源、高端制造、生物医药、新材料等平均营收和利润的增长速度一点也不比创业板同赛道行业表现差。毕竟都是处于同样的市场环境和享受的同样的政策,但相对来说,多数的科创板企业市值体量相对更小,反而具备更大的弹性空间。

在研发费用率方面,科创板的整体为8.5%,远远高于同类的创业板(4.6%),体现出科创板企业相对更加愿意投资未来,是典型的成长期特征。

其中,尤其值得一提的是科创50公司,三季报科创50成分股占据了全板块近50%的收入,营收同比增长43.9%,净利润同比增长28.5%,研发费用率也高达23.1%,远远强过其他所有板块。

能在当前这种异常复杂的宏观背景下取得这样的成绩单,既难能可贵,也更体现出了极其优异的成长性。

可以说现在整个大市场,比它们更能打的,已凤毛麟角。

第三,是资金面加持。在10月底,科创板做市商制度正式启动,首8家龙头券商已获牌照,同时还批复了6家上市券商的科创板做市商资格。

随着做市商名单扩容加速,券商都在加紧大干快上,为业务上线做好所有准备。所以才有了近期各大券商纷纷启动巨额募资和优化系统的大动作。

其中非常值得一提的关键逻辑在于,由于券商做市商在正式开展做市业务前,都需要买入充足的股票充当融资融券的“股票池”,因此在向上交所完成备案向市场公告前,需要大量买入成分股来充实票仓。这也是为什么自从做市商制度准备开启之后,科创板成分股开始出现大幅量价齐升的原因,因为券商资金在大幅净流入。

当然,鉴于做市商制度才刚开始,券商配置资金的诉求还远未得到满足,这也意味着后市资金助涨的力量还很足。

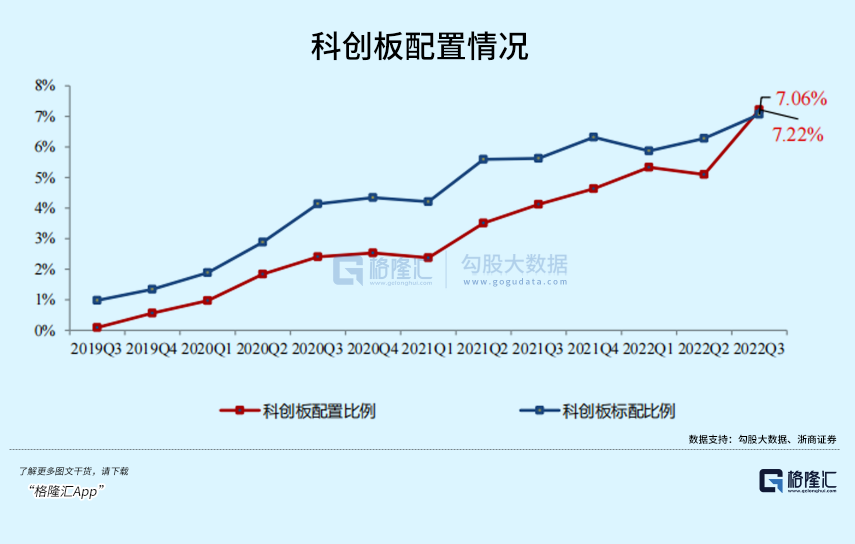

反应在三季报上,由于市场背景原因,A股三季报的基金总仓位比二季度下滑了大概1.66%,对主板的配置下降了超2.4%,但对科创板的配置比例从二季度的5.1%,上升到了7.22%,并且首次实现超配,是A股超配增幅最大的板块。

三季度,公募基金持仓科创板市值达2021.3亿元,占公募基金总持仓市值比例为6.53%,较去年同期提升了2.7%,配置主要集中在电子、电力设备、新能源产业链和国防军工等赛道行业,可见一致性预期都很强。

实际上,从另一方面看,科创板从2019年推出以来,期间一度由于各种市场因素下跌回撤幅度很大,指数的估值泡沫消化程度远大于主板和创业板。所以从资金的角度看,现在的科创板不仅政策属性占优、行业属性占优,估值水平方面也具有非常明显的吸引力,并且短期内这些因素都很难逆转,因此综合对比才显得更具有吸引力。

02 策略方向:赛道龙头与专精特新

那么,对于如何选择我们的投资?

首先,由于科创板的交易门槛限制,普通散户无法参与,天然是以专业机构投资者为主的市场。目前专业机构投资者活跃账户数超过5万户,同时持仓的占比超过50%,市场交易额占比也超过50%。所以,在这种特殊背景下,科创板的交易一定是讲更加切实的逻辑,比较难会像创业板那样靠一个故事概念就炒上天。

也就是说,资金从长期看会更加在意标的的赛道、自身竞争力情况、当前估值水平以及未来业绩的确定性。

但科创板的赛道基本都是未来前景广阔大方向,不用再费心考虑。所以在个股策略上我们主要关注业绩稳健的龙头基本靠谱了。

当然,行业和标的都那么多,分三六九等无可厚非,当前宏观环境不容易,不确定性还有很多,所以业绩稳健性和确定性是必须兼顾的首要因素。

这两个因素基本都集中在各赛道的龙头里了。

比如,半导体产业链里具备自主能力又技术先进的关键设备龙头,新材料,当然也包括设计端的软件和成品端的芯片,虽然后者的业绩可能短期难以放量,但贵在稀缺性,资金也从来都愿意配置。

电子、计算机产业和高端设备,都是数字经济大时代的通用软硬件,属于时代性的基础设施级别,市场潜力可谓无限。其中很多细分赛道最容易产生各种专精特新小巨人。在科创板里面,很多这样市值体量小,成长空间大的种子选手,并且有些如今已经开始在业绩上有所兑现,并非有故事无实际的概念股。

新能源产业链更不说了,当前要业绩有业绩,要预期有预期,是所有资金的标配。

生物科技行业也一样,现在疫情因素,以及大政策方面的催化的行业政策红利很多,尤其包括癌症、疫苗、重疾、老龄疾病、医疗器械等领域,可以在未来相当长时间都能有非常确定的发展保障。

所以总的来看,只要认真挑选,科创板都会有各种行业优秀标的适合你。

当然,对于很注重业绩稳健性的专业机构来说,选择跟踪科创板相关的基金或者ETF产品或许更合适,目前这些产品都比较丰富了。比如从首批科创50ETF上市到现在,可投资于科创板的ETF数量及规模不断增加,26只相关产品规模已达到914亿元,近期增速还在加快中。

尽管相关的基金和ETF产品的表现会不如部分个股,但贵在表现稳健,未来增长确定性更高。

当然,创业板行业也是各种优秀赛道的集中地,在创业板已经出现大幅回撤的当下,一些赛道龙头也是值得重新关注。所以这种情况下,选择同时覆盖创业板和科创板龙头类的ETF产品也是不错的选择。这部分的ETF虽然不多但也足够选择了。

比如双创龙头ETF(SZ:159603),该基金目前规模16.93亿元,作为天弘基金的产品,品牌和基金经理的操盘实力是有保障的。更重要的是,它配置的都是创业板和科创板的头部龙头,比如宁德时代、迈瑞医疗、阳光电源、汇川技术、亿纬锂能、中芯国际、天合光能等,这些都是各行业中业绩稳健且确定性非常高的行业龙头。

如果没有股票账户的投资者,还可以在支付宝、天天基金等平台购买天弘中证科创创业50基金(A类代码012894,C类代码012895)。这只基金是国内首批的场外双创基金,目前规模19.98亿元,配置行业和逻辑也是跟上面双创ETF是一致的。

03 结语

任何周期的经济发展和资本市场环境,其实都是蕴含着不少新机遇的,我们往往缺乏的只是发现它的眼光。

当前的科创板,可以说是逆势之下应运而生的市场板块,天然具备非常确定性的未来成长性,也体现出了很强的抗风险能力,那么对于这样的市场投资机遇,我们应该重视,更应该有用心抓住它。

毕竟,这种时代性的机遇,并不会太多。