4亿桶抛储「失效」,华尔街揭底:流量缺口难填!布油暴升 10% ,收复100美元关口

近期,伴随着美联储加息或将进入尾声、美国地产与消费数据持续走弱,市场关于美国经济是否进入衰退周期、资产价格是否将进入衰退交易的讨论开始升温。然而,市场所讨论的“衰退”究竞背后是何种含义?本文梳理了三种类型的“衰退”——实质性衰退(即NBER所定义的经济全面下行,发生的概率较低)、技术性衰退(连续两个季度实际GDP负增长)以及资产配置中的衰退(美林时钟的衰退阶段,与大类资产配置联系紧密,资产交易经济下行)。

(一)实质性“衰退”

美国政府方面认定的衰退通常是指美国国家经济研究局(NBER)定义的衰退,这也是定义条件偏严格的衰退,因此可以称其为“实质性‘衰退’”。

NBER如何定义衰退?定性角度上,从深度、扩散、持续时间三方面做出定义:指经济活动显著下降(深度),压力蔓延到整个经济体(扩散),并持续数月以上(持续时间)。定量角度上,NBER首先通过其统计体系定义经济活动高峰和低谷,然后将衰退时期定义为经济高峰后一个月至低谷。另外,NBER确认的高峰/低谷包括月度和季度两个层面,高峰(或低谷)月份可能不在高峰(或低谷)季度内。例如,NBER认定的最近一次衰退中,月度层面上,经济高峰为2020年2月,低谷为2020年4月,因此衰退期为2020年3-4月,历时2个月;季度层面上,高峰则在2019Q4,低谷在2020Q2。

NBER的衰退有两个特点:一是确认的滞后性,二是定义的严格性。

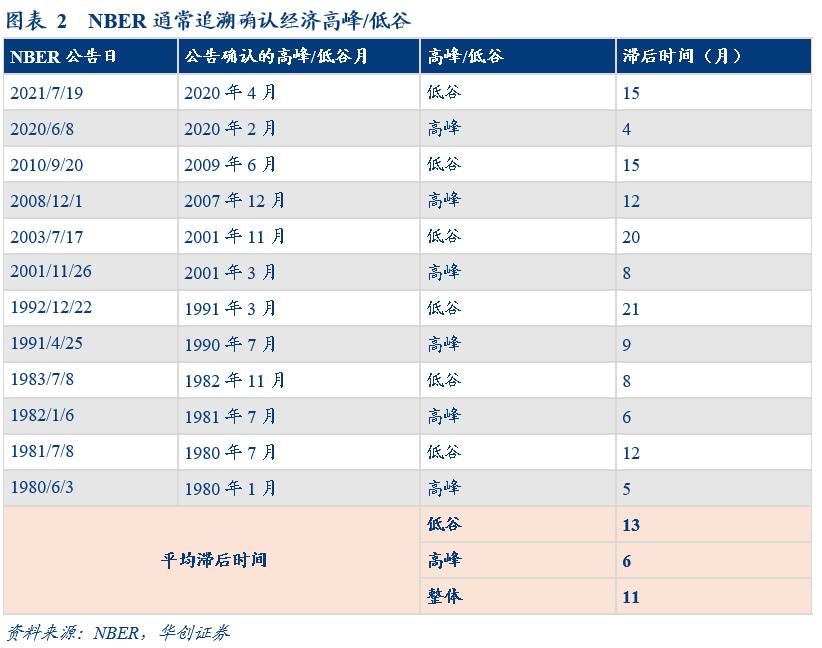

Ø 首先,为什么有滞后性?NBER对经济周期拐点(即高峰和低谷)采取追溯确认方法,会等到有足够的可用数据后再发布经济高峰(或低谷)认定公告,即衰退开始(或结束)公告,以免后续需要对经济周期年表做重大修订。从历史经验来看,1980年至今,NBER公告日较实际的高峰/低谷月平均滞后11个月左右,其中确认低谷的公告日滞后时间更长,约为13个月;确认高峰的公告日平均滞后约6个月。

Ø其次,为什么说NBER定义的衰退偏严格?NBER判定经济周期方法的一大特点就是:他们认为经济周期波动是不能由少数宏观经济指标(比如GDP)直接观测的,因此要研究经济周期波动,首先要建立测度周期的统计体系。该体系包含众多指标,这些指标均达到一定标准才会被NBER定义为衰退,因而可以说NBER认定的衰退是最严格意义上的衰退。

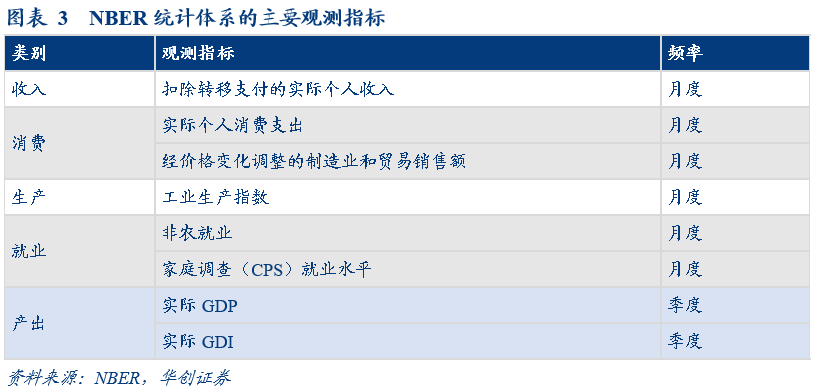

NBER的统计体系具体包括哪些指标?分为四大方面,收入、消费、生产与就业。具体包括:(1)实际个人收入-转移支付;(2)实际个人消费支出;(3)经价格变化调整的制造业和贸易销售额;(4)工业生产指数;(5)非农就业;(6)家庭调查(CPS)就业水平。季度层面的经济周期年表除了要考虑上述6个指标的季度均值,还要加上两个重要考察指标:实际GDP和实际GDI(国内总收入),即分别按支出法和收入法估计的实际国内生产总值。值得注意的是,在评定经济周期时,上述指标的权重并不固定,近几十年来,NBER最重视的两项指标是“实际个人收入-转移支付”以及“非农就业”。

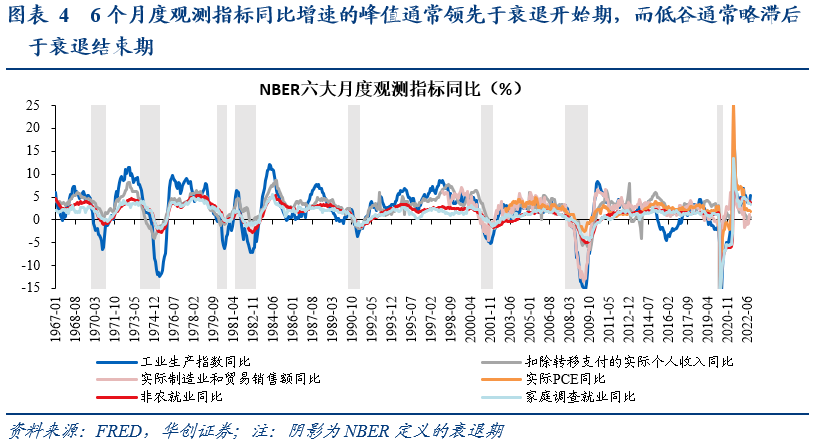

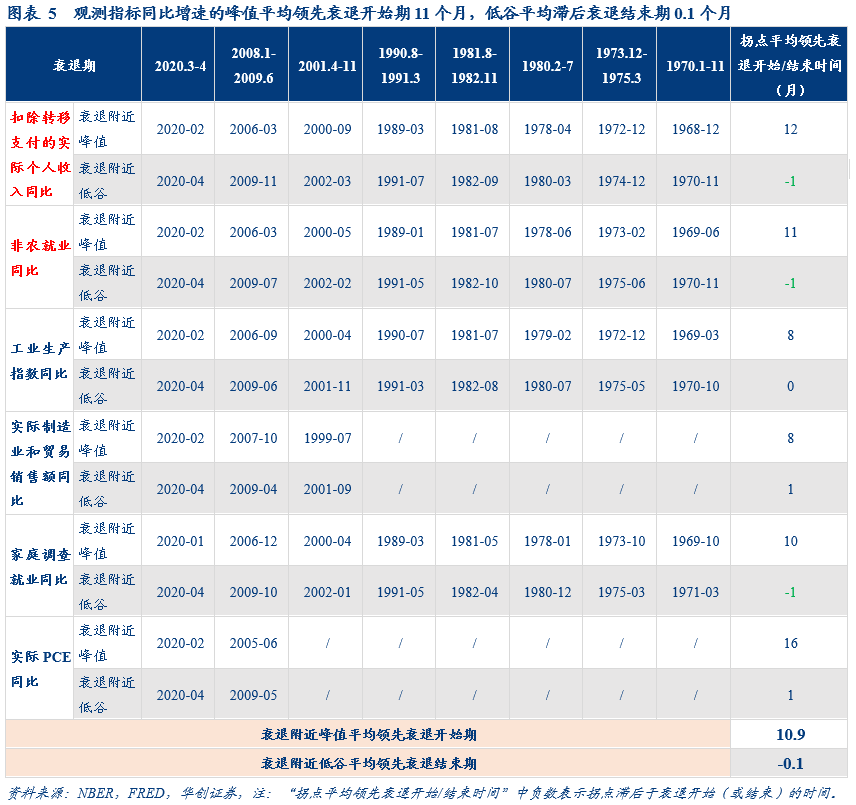

从历史经验看,6个月度观测指标同比增速的峰值通常领先于衰退开始期,而低谷通常略滞后于衰退结束期。NBER没有给出通过其观测指标定义衰退的具体量化标准,我们可以从历史经验寻找一些规律。1970年至今的8次衰退中,6个月度观测指标同比增速的峰值平均领先衰退开始期11个月,而低谷则平均滞后衰退结束期0.1个月,近乎同步[1]。反观当下,6个指标同比增速的最近一次高点均出现在2021年4月,距今已19个月;但与历史上出现拐点后19个月比,当下各指标同比增速还处在相对高位,显示美国经济仍有一定韧性。

(二)技术性“衰退”

我们提及的“技术性‘衰退’”通常指实际GDP连续两个季度下降,即实际GDP环比折年率连续两季度为负。这个定义最早可以追溯到1974年《纽约时报》刊载的一篇文章,在文章中时任美国劳工统计局(BLS)局长Julius Shiskin建议将衰退的定性释义转化成便于大家理解的定量标准[2],即:

Ø持续时间方面,实际GNP连续两个季度下降;工业生产在6个月内下降。

Ø深度方面,实际GNP下降1.5%;非农就业人数下降15%;失业率上升2个百分点,且至少到6%;

Ø扩散方面,以6个月的时间跨度衡量,超过75%的非农行业就业下降,至少持续6个月时间。

但后来市场在判断衰退时逐渐将标准简化成“连续两个季度实际GDP下降”,而且这个标准被广泛引用,成为广为人知的“技术性衰退”。按照该标准,自1947年有数据以来,技术性衰退共发生12次,最近一次发生在今年Q1-Q2。

技术性衰退与实质性衰退的关系?从历史经验看,技术性衰退往往对应着实质性衰退,但实质性衰退未必会出现技术性衰退。历史上11次技术性衰退中,10次都对应出现了实质性衰退,仅1947年Q2-Q3的技术性衰退例外;而这期间12次实质性衰退中,有2次未出现技术性衰退,即1960Q3-1961Q1、2001Q1-Q4的两次实质性衰退中,实际GDP仅出现了单季度负增,但没有连续两季度下降。

(三)资产配置中的“衰退”

资产配置中的“衰退”通常指美林投资时钟定义的经济周期4个阶段中的Reflation阶段。2004年,时任美林证券全球资产配置主管的Trevor Greetham提出了投资时钟理论,也就是大家耳熟能详的“美林时钟”。该理论根据经济增长(用“产出缺口”衡量)和通胀高低将经济周期划分为四个阶段,分别为Reflation(直译为“通货再膨胀”,就是我们常说的“衰退”)、Recovery(复苏)、Overheat(过热)、Stagflation(滞胀),经济会依次经历这些阶段并不断重复,表现在图上就是从美林时钟左下方的Reflation开始顺时针旋转,不断循环。

美林时钟如何界定“衰退”?定性角度上,衰退阶段的特征是:“GDP增长缓慢;产能过剩以及大宗商品价格下跌推动通胀下行;利润微弱;实际收益率下降;随着央行降低短期利率,收益率曲线向下移动且变陡;债券是最好的大类资产”[3]。定量角度上,衰退阶段开始于通胀触顶,结束于产出缺口见底,期间通胀和产出缺口均下行。其中通胀采用CPI同比(月频)衡量;产出缺口采用OECD测算的美国产出缺口(季频),并且参考ISM制造业PMI确定具体是哪个月为转折点。

美林时钟的衰退阶段与实质性衰退的关系?从历史经验看,实质性衰退期往往比美林时钟的衰退阶段更长,通常会包括美林时钟的滞胀阶段。1970年至今,美林时钟划定的衰退期共计77个月,而NBER衰退期共计84个月。美林时钟衰退期更短主要是因为NBER确认的衰退往往涵盖一部分美林时钟的“滞胀”期,例如,1973年11月-1974年12月被美林时钟划分为“滞胀”阶段,但属于NBER划分的衰退期间。

从美林时钟的定义看当下:产出缺口或已于2021年9月见顶,通胀或已于2022年6月见顶,即当下或已处于产出缺口与通胀同时下行的衰退阶段。