放眼全球主要资本市场,A股今年年初以来股权融资表现可谓是一枝独秀,主要特征为单家企业的融资规模明显提升。

若从承销商角度来看,今年前三季度,中信证券、中金公司、中信建投证券、华泰联合、国泰君安承销金额位居前五,同时广发证券和瑞银证券排名提升明显。

A股股权融资仍旧强健

据Wind数据统计,今年前三季度,中国内地股票市场包含IPO、增发和配股等多种方式在内的全口径募资事件共660起,同比减少227起;股权融资总金额为11714亿元,较去年同期下降5%。

对比参与融资企业数量的明显减少,以及总的股权融资规模小幅下滑,这表明单家企业的融资规模实际上有了明显提升。在二级市场成交低迷,拖累一级市场发行节奏放缓的背景下,整体实力更强、融资规模更大的企业似乎更容易得到市场的认可。

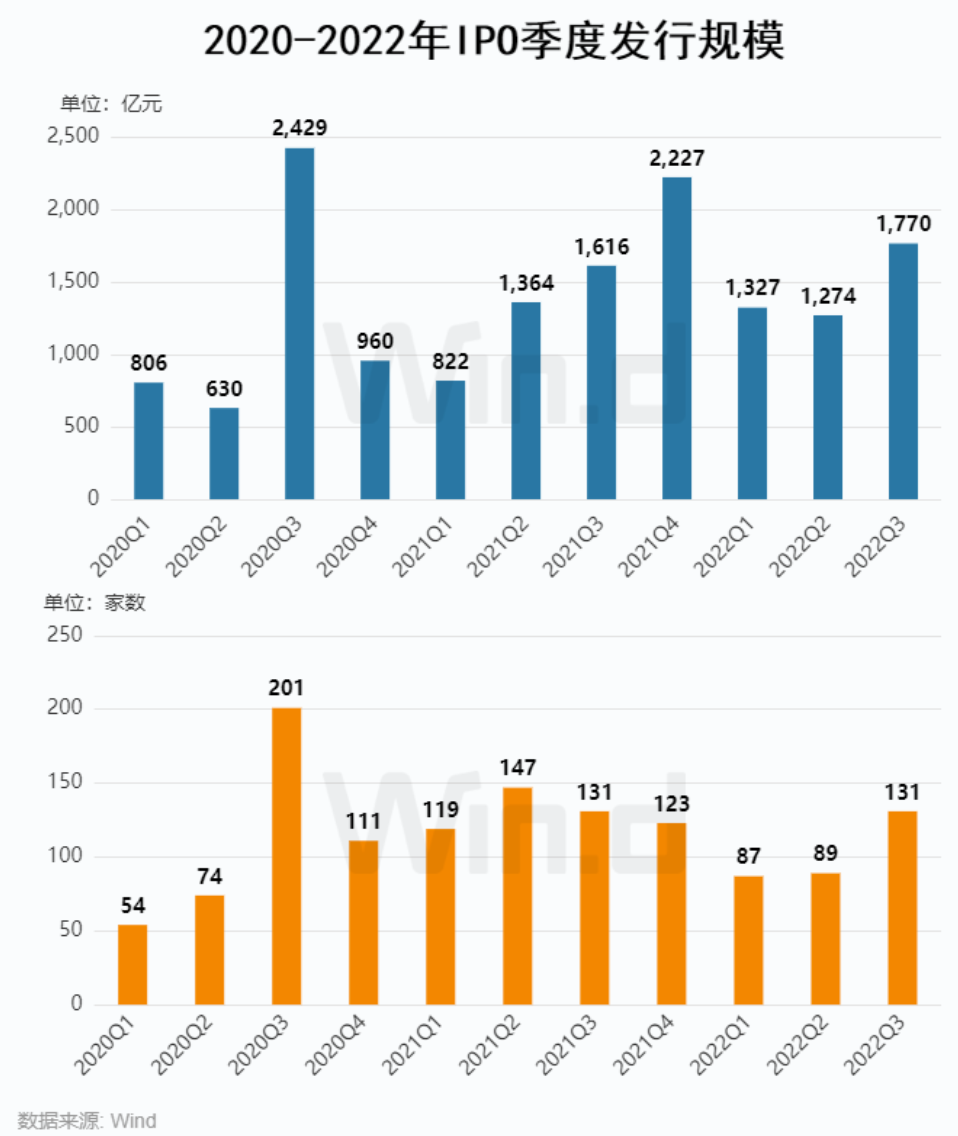

具体来看,今年前三季度,A股IPO项目家数为307起,同比减少90起;募集金额为4370亿元,同比上升15%。其中,第三季度IPO项目家数131起,与去年同期持平,环期增加42起;募集金额为1770亿元,环比上升39%,表明第三季度IPO发行环比回暖明显。

事实上,从全球维度来看,A股IPO上市融资规模远超美国市场和香港市场,成为前三季度全球新股发行规模最大的市场。其中,科创板和创业板企业募集金额占全市场比例高达81%。

其中,科创板IPO发行96起,募集金额2,106亿元,占比达48%;创业板IPO发行118起,募集金额1458亿元,占比为33%。沪市主板、深市主板和北交所的IPO募资金额占比则分别为11%、5%和2%。

另外,从增发融资近年趋势来看,受市场走弱影响,2022年前三季度增发融资规模缩减,增发项目融资事件为219起,较去年同期减少157起;募集金额为4737亿元;同比下降23%。其中第三季度募资规模为2355亿元,募资项目为92起,虽比前两个季度有所上升,较去年同期仍明显下滑。

承销商开启错位竞争

在股权融资市场欣欣向荣的同时,证券公司的承销项目争夺如火如荼,而多层次资本市场的持续完善,也给了各家投行进行差异化竞争提供了空间。

Wind数据显示,中信证券以2301亿元的总承销金额位居承销金额榜榜首,也是唯一一家承销规模突破两千亿元的券商投行;其次是中金公司的1444亿元、中信建投证券的1223亿元和华泰联合的1024亿元;国泰君安证券则以782亿元的规模紧随其后,位居前五。

从承销金额TOP20名单来看,因担任上海医药140亿定增的主承销商,安信证券股权承销规模排名从去年的第十五名跃升至第八名,成为前十中唯一的新晋者;投行业务逐渐走回正轨的广发证券,则从去年的第六十四名重新闯入前二十,目前位列第十八;此外,瑞银证券作为一家外资控股券商此次也拿下第二十名的好成绩,而其去年同期仅为第六十五名。

从IPO承销金额来看,中信证券以1095亿元的承销金额稳居第一,也是唯一一家IPO承销金额破千亿的券商投行;其次是中信建投证券、中金公司和海通证券组成的第二梯队,IPO承销金额分别为469亿元、401亿元和383亿元;华泰联合证券和国泰君安证券两家亦超过200亿元。

作为IPO市场的热点,科创板和创业板目前已经是头部券商白炽化竞争的主战场。从承销金额来看,科创板IPO承销的TOP5分别是中信证券、海通证券、中信建投证券、中金公司和华泰联合证券;创业板IPO承销的TOP5则分别是中信证券、中信建投证券、华泰联合证券、中金公司和国泰君安证券。

但或许是整体市场规模仍相对较小的缘故,北交所的承销业务给了其他券商更多机会。Wind数据显示,中信建投证券、申万宏源证券和银河证券三家券商目前是北交所承销金额的前三,承销总额均为8-9亿元;安信证券、财通证券等券商抓住了错位竞争机会,在北交所承销业绩相对靠前。

再融资领域,今年前三季度,中金公司和中信证券承销的增发规模分别为893亿元和743亿元,紧随其后的依次是华泰联合证券、中信建投证券和国泰君安证券,分别为589亿元、449亿元和410亿元。

可转债方面,中信证券和中信建投今年前三季度分别承销282亿元和280亿元,招商证券、国泰君安证券以及华泰联合证券则分别承销129亿元、119亿元和115亿元。