英伟达一夜蒸发2400亿美元!大跌背后哪三大主因?

- Fed加息继续,收益率飙升不停;

- 三大股指料将延续下跌趋势;

- 非农数据本周来袭!强劲就业或继续推动通胀上升。

英为财情Investing.com - 今年1月,当我还在按照零利率经济环境操盘时,我将收益率上升视作是对股票有利的背景——当投资者出售债券时,收益率上升,在这种环境下投资者可能会转投风险资产,因而环境利多股票需求。

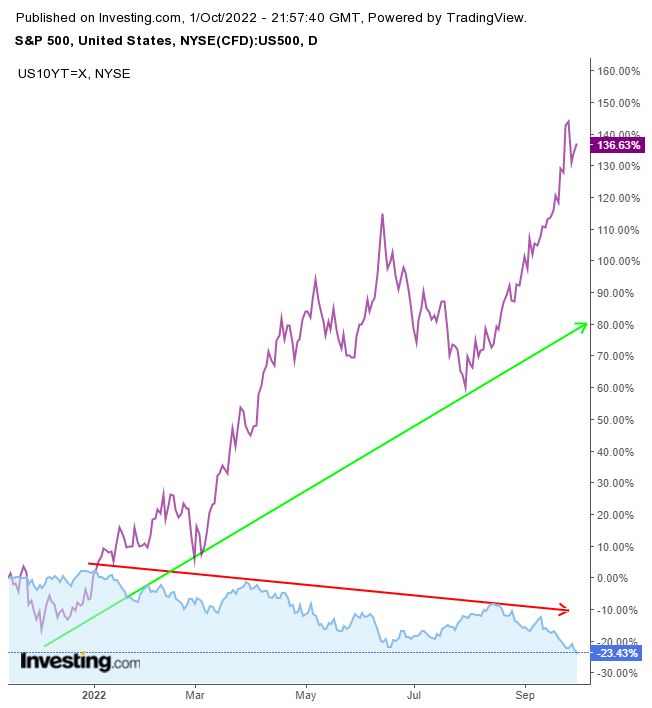

然而,美联储在1月27日确定转向鹰派,于是我在随后31日撰写的文章中改变了我的看法——此时,当利率开始上升,收益率和股市之间的关联就会转为负相关,较高的利率会使得股票更加昂贵,而这意味着对一些投资者来说,美债是比股票更安全,更有吸引力的投资标的。

随后,在3月27日,美股大幅反弹,从下跌15%一举上涨了5%,因为美联储让投资者相信,美国经济足够强劲,能够应对激进的紧缩政策,美联储坚定地走上了抗通胀之路。然而,我重申了收益率急剧上升的风险,并在彼时预测三大指数将会很快步入熊市。

时间来到今年9月,美股遭遇了自2020年3月恶性抛售以来,最严重的月线暴跌。在那次抛售中,面对可怕的全球疫情,世界陷入恐慌。而这两次暴跌的主题是一样的——都是鹰派美联储的持续加息。

不过,更糟糕的是,在2008年那场臭名昭著的崩盘引发了经济的大衰退(Great Recession)后,今年这次,是美国标准普尔500指数自2009年以来首次录得连续三个季度的下跌。与此同时,美国国债出现了三个月来最严重的资金外流,推动收益率达到十年来的最高水平,美国十年期国债触及4%。

根据Refinitiv的数据,10年期国债价格连涨九周,为1994年4月以来最长连涨时间。

尽管上周的长上阴影和前一周的阻力表明收益率可能会回调,但下图显示的是底部,这可能会导致收益率和利率再次走高。

如果这一前景延续下去,我预计同样的主题将继续拉低股市——较高的利率使股票变得昂贵,同时,高收益率还提供了一个有吸引力的、安全的替代选择,即国债。

周五,美联储副主席 Lael Brainard承认,美联储对新兴市场的脆弱性和不断增加的不稳定风险感到担忧,原因有三:

- 贫穷国家借美元会增加他们的债务;

- 他们被迫提高利率以捍卫本国货币,从而减缓了经济增长;

- 我们正在把美国的通胀输出到其他国家,因为大宗商品是以美元报价的。

有媒体认为,Brainard承认有必要监测借贷成本可能对全球市场稳定产生的影响,这「缓解了上周五市场的担忧」。但是,我不是很同意这个说法,美国的四大股指收盘均收在接近盘中底部的位置,这个位置上只有卖家,没有买家。在Brainard发表讲话的一个小时内,收益率有所回落,随后就再次飙升,并收于日高附近。

据我估计,Brainard关于过早退出抗击通胀不明智的言论,给投资者留下了更深刻的印象。

事实上,即便是Brainard这样的中间派也支持继续加息,这就说明了问题。上周四,克利夫兰联邦储备银行的鹰派行长Loretta Mester表达了同样的观点——她将在本周二东部时间9:15再次发表演讲,我预计她的演讲会导致市场出现波动。

还需要注意的是,关于通胀的下一个重要消息将是周五的非农就业数据。现在的问题是,美国会创造更多的就业机会并持续提高工资吗?如果是这样,随着消费者不断推高需求和价格,通胀将会被进一步推高。

经济学家预计,非农就业人数将会维持在25万,而失业率将维持在3.7%,略高于50年来的低点。如果这一预测数据是正确的,这将是2020年底以来,美国发布的最低就业人数增幅,但仍高于5年的平均水平。这种对劳动力的持续需求,将继续支撑着工资水平,与美联储通过加息来降低通胀的做法背道而驰,有可能会迫使美联储采取更加激进的措施。

不过,美股多头认为,最近市场的反弹意味着股市可能将触底反弹了。市场上流传着一个所谓「50%指标」的说法,即当反弹使熊市损失减半之际,牛市就会重启。

不过,我是一个跟踪趋势、峰值和波谷的分析师,而这些指标是我目前仍然看跌股市的原因。鉴于美国三大股指均创出了新低,我重申8月份对标普500指数将跌至3000点的预测。在那以后,摩根士丹利的首席美国股票策略师Mike Wilson也加入了看空的行列,他表示,标普500指数可能将跌至3000点区间的低点。无独有偶,投资机构Dakota Wealth高级投资组合经理Robert Pavlik也预测,3000点将是标普500指数的下一个支撑位。

不过,如果标普500在乎和其他指数继续下跌,我也不会感到惊讶——通胀没有得到控制,美联储没有停止加息,收益率也没有走低,股市或将继续下跌——在过去20个月时间里,熊市的平均抛售率为39%,因此,眼下可能还有19%的下跌空间。

美股四大指数都出现了旗形整理的走势(多空拉锯加剧),其中,另外,罗素2000指数是唯一尚未走完旗形的指数,标普500指数是唯一在200周移动均在线方找到支撑的股指,而其他股指早在两周前就已跌破其水平。

需要注意的是,标普500指数是唯一一个旗形不是向上倾斜的指数,尽管旗形整理不一定要有倾斜,但这让我对它的效力不具备太多信心,而且,根据技术面和此前抛售的历史纪录,新一轮抛售甚至有可能在未来三天内发生!

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)