非农今晚登场,美指期货齐升!原油连升5日累升18%,美元重返99关口

芝商所特约评论员 寇健

尽管欧佩克在9月5日的会议上象征性决定日均减产100,000桶,但是,全球性的经济衰退和美联储鹰派在9月21日FOMC会议上的强硬表现,使得原油在9月23日星期五大幅度下跌。目前WTI原油价格已经在慢慢地逼近65至75美元的强烈支持区间(请看下面一张图)。

美联储加息还是欧洲能源危机对市场影响更大?

我们即将进入今年的第四季度。个人的看法是第四季度的能源市场,特别是原油和天然气市场,将继续围绕着今年冬季欧洲可能会有的能源危机和对美联储鹰派强硬的反通货膨胀措施,将在恐惧之间展开博奕。

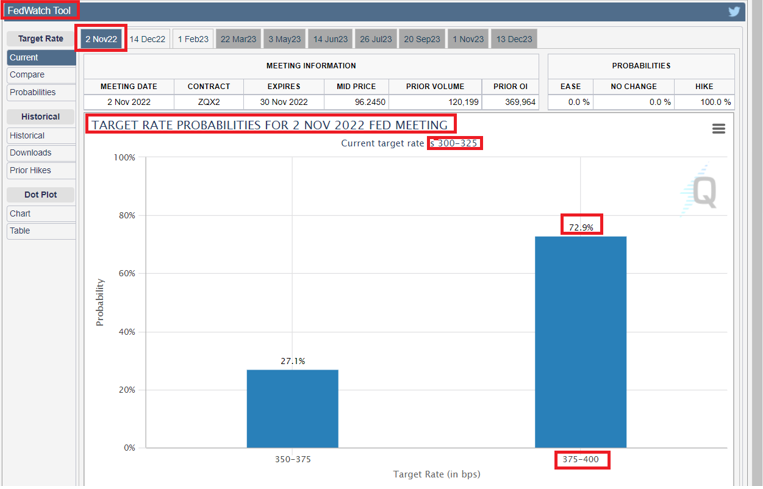

美联储下一次FOMC会议将在11月2日举行,根据芝商所FedWatch的观测,目前的利率市场行情显示了美联储在11月的会议上有72%的可能性将再一次提高利率0.75%(请看下图)。

由此可见,在美联储与欧洲能源危机的博弈中,市场对美联储继续提高利率的恐惧占据上风。但是大家不要忘记的是欧佩克可能将在10月5日举行下一次例行部长会议。

下一次欧佩克会议有可能突然改变市场方向

在9月5日的欧佩克会议上,沙特就已经表现出对于目前原油价格的强烈不满,并且象征性地日均减产100,000桶。9月23日的原油价格与9月5日的原油价格相比,下跌了大约10美元。因为目前欧佩克还没有最后敲定下一次会议的日期,如果欧佩克真的决定在10月5日召开会议的话,与会者对于目前原油价格的反应和态度是可想而知的。

欧佩克是否会在下一次会议中做出强烈的减产举动,也是一个很大的未知数。这里面其中一个很重要的原因,就是这一届美国政府与欧佩克的关系,特别是与沙特的关系大不如以前了。这一届美国政府对沙特的决策影响力与过去相比,已经大大的削弱了。

这就是目前为什么市场具有巨大挑战性的原因。几种不同寻常的地缘政治影响力,在左右着市场的价格移动,而市场的价格位置也已经逐渐接近底线。在这种情况下,任何风吹草动都会给市场一种爆发性的力量,突然改变市场的价格移动方向。而在这种爆发性的力量没有出现之前,整个市场的驱动力仍然是在继续向下探测65美元这一关键价格位置。

在这样的市场环境下,个人认为充分的利用期权,买入跨式套利(Buy Straddle)是比较安全的风险管理策略之一。

原油期权交易策略

目前全球规模最大的原油衍生品市场就是芝商所的原油(CL)和成品油衍生品市场。芝商所原油期权市场主要分为两大部分,第一就是原油标准期权(LO),第二是原油超短期期权,即每周期权(Weekly options,LO1-5)。

上述两种期权的共同点是:1.都是美式期权,2.都是现货交接,结算成WTI原油期货合同。标准期权和每周期权的不同点在于:标准期权到期日是相对应期货到期的前三天,而每周期权的到期日是每一个星期五。

那么对于每周期权来说,好处在哪里?最大好处就在于时间短,所以保险费价格相对便宜。WTI原油超短期期权,即每周期权,可以有效的灵活的管理短期市场波动和风险,而不增加保险费费用。

作为交易员最重要是对市场可能出现的变化有充分的准备,所以灵活地运用原油衍生品,才能保护自己,甚至获得盈利。