英伟达一夜蒸发2400亿美元!大跌背后哪三大主因?

- 今年6月和7月,能源板块大幅下挫近30%;

- 地缘政治局势紧张,今年3月油价攀升至130美元后持稳;

- 密切关注能源股和原油价格的相对走势,以寻找两个市场的价格情绪线索。

英为财情Investing.com - 过去几周,标普500指数的能源板块有所攀升——但是或许我们不应该高兴得太早。

2022年上半年,石油和天然气类股表现突出,一系列宏观因素将投资者引向了这个周期性的廉价市场板块。在能源板块于2020年底跌至标准普尔500指数低点的3%以下之后,Energy Select Sector SPDR® Fund (NYSE:XLE)今年6月抵达了峰值,总回报率增加了两倍多。

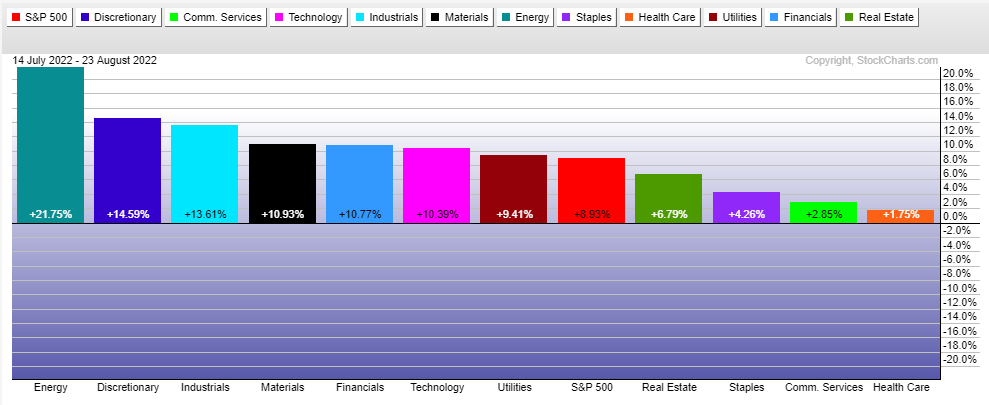

不幸的是,随后能源板块却出现了暴跌,XLE几周内暴跌了30%,而随后,自7月14日低点以来,能源股又上涨了20%。

油价面临多重危机,但能源股仍在引领潮流

(7月14日以来标普500指数中,各大板块的表现,来自StockCharts.com)

在这个期间,油价距离今年1月以来的最低水平不远。周一,基准的WTI原油期货即期月合约一度跌至每桶86美元附近的支撑位,此前有传言称,沙特和OPEC+寻求在9月之后甚至9月之前削减石油产量。

此外,伊朗核协议的部分内容也仍存在较大分歧。

最后,交易商继续关注墨西哥湾沿岸战略石油储备(SPR)洞穴的水平变化,这些洞穴最近一直在枯竭。

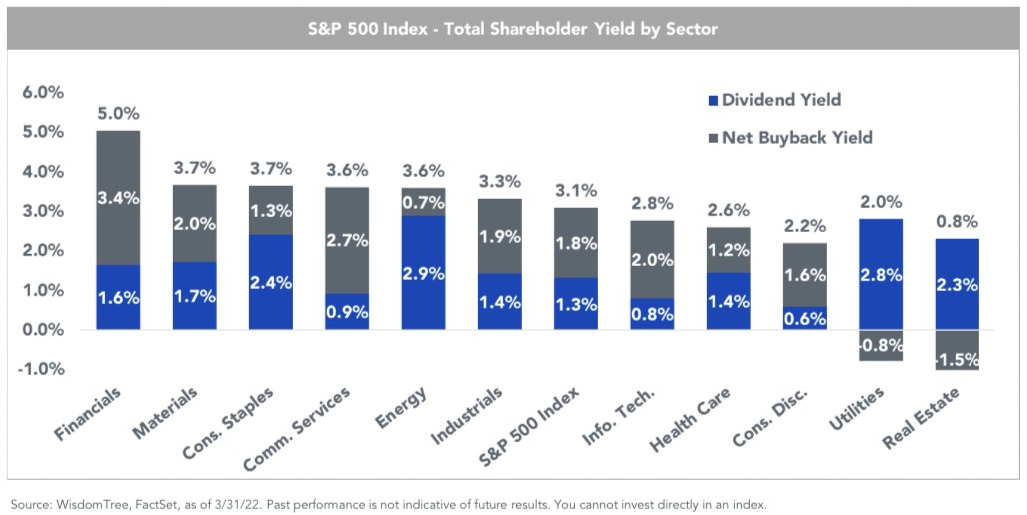

以上的种种变化绝不能仅仅是轻描带写一笔带过。但是,能源股二季度的财报仍然很强劲,这个板块仍在创造更多自由现金流,并通过分红和回购来回报股东。

能源板块的股息率最高

(标普500指数各版块的股东收益率来自WisdomTree)

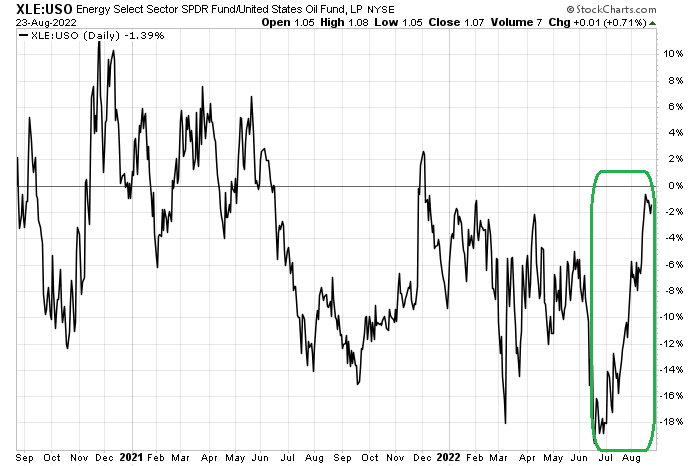

我们不妨来看看能源股价格和原油价格的关联度。作为一名技术分析师,相对强弱线让我们看到,石油和天然气公司的个股,打败了备受市场欢迎的美国石油指数基金 (NYSE:USO)。与今年早些时候USO超过XLE板块基金的价格走势相比,这是一个趋势变化。结论是,在经历了2022年上半年的地缘政治动荡之后,人们对股市的乐观程度超过了大宗商品。

能源股相对于石油价格更看涨

(XLE/USO日线图来自StockCharts.com)

需要注意的是,在油价徘徊在90美元至95美元之间的情况下,大多数勘探和生产企业,以及大型综合企业仍然利润丰厚。因此,我将能源股的相对强势解读为是来自市场有利的因素。不过,俄乌关系、伊朗协议谈判、OPEC+后市举措都是重要指标。

油价3月份曾飙升至130美元,但现在跌至94美元附近

(原油日线图来自Investing.com)

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)