英伟达一夜蒸发2400亿美元!大跌背后哪三大主因?

- 眼下美股是熊市反弹还是牛市回归,市场仍然尚无定论;

- 美联储转向鸽派,科技股或重掌市场领先地位;

- 金融行业仍受益于长期的货币政策紧缩周期。

英为财情Investing.com - 今年上半年,随着其他行业的大幅下挫,大宗商品和能源股成为了市场唯一的宠儿。但是到了6月中旬开始,大盘突然触底转向,出现反弹。

虽然,我们现在还无法判断,市场目前究竟是熊市反弹还是牛市回归,但是我们可以针对接下来的情况做好准备。

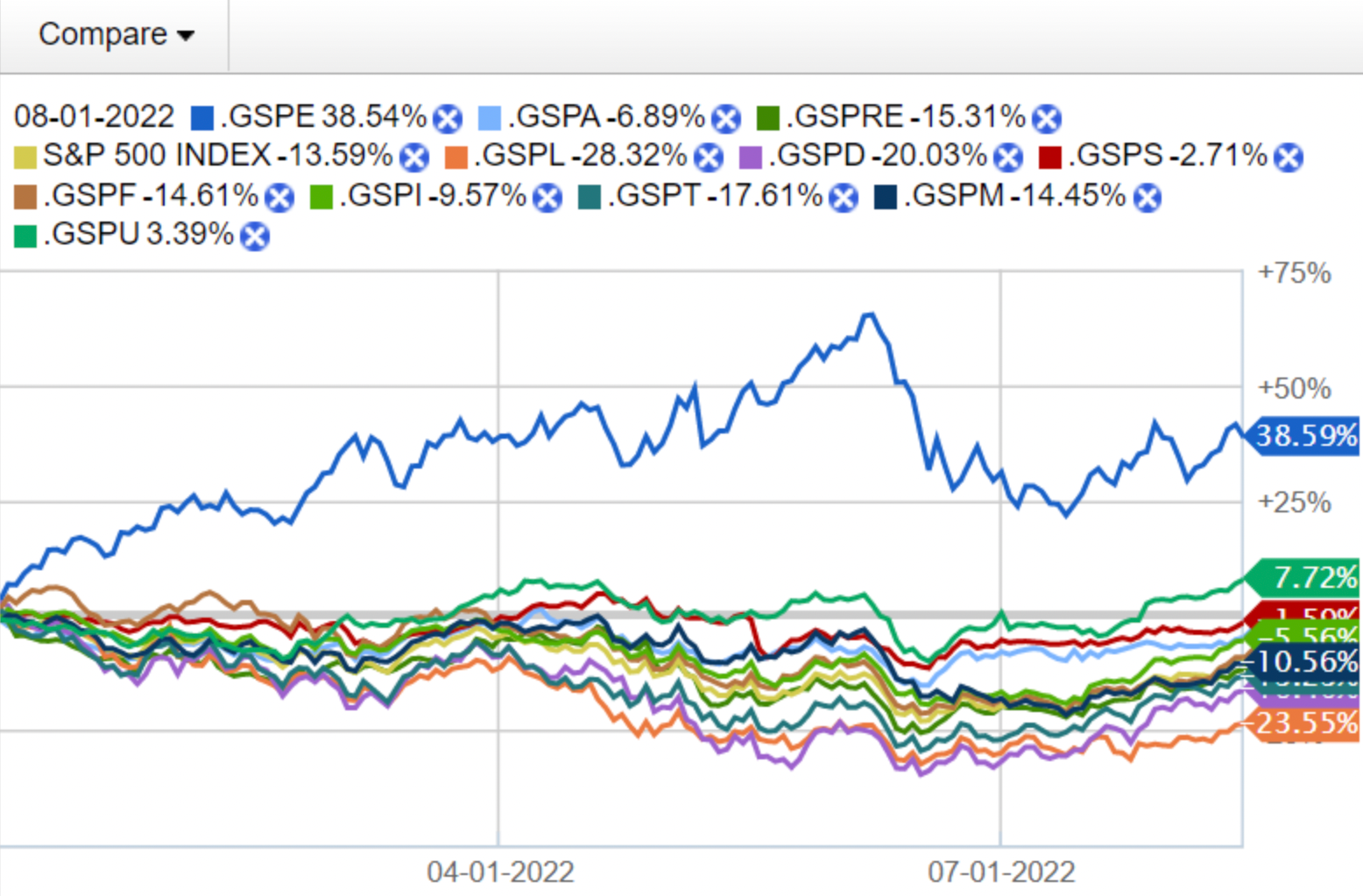

首先,我们不妨从今年年初开始看起。从下面这张图中,我们可以看到,在诸多板块中,能源(蓝线)仍然是今年迄今为止表现最好的市场领头羊,涨幅高达38.59%;接下来是公共事业板块(绿线),这个板块一直以来被认为具备防御性,因此在上半年的抛售中,有较好表现;而通信服务(橙线)位于图表底部,今年的跌幅达到了23.5%。 那么,在这样的背景下,投资者该如何为下半年进行布局和准备?

那么,在这样的背景下,投资者该如何为下半年进行布局和准备?

为了更好地衡量今年剩余时间可能出现的市场情况,我们必须首先来考虑两个关键变量:通胀和经济增长前景,并分析它们在不同宏观环境下,会有何「化学反应」,目前可能会有以下几种情况:

- 最好的情况:低通胀+低经济增长;

- 中间情景:低通胀+经济衰退;

- 中间情景:高通胀+高经济增长;

- 最坏的情况:高通胀+经济衰退。

基于以上四种可能性,我们可以区分在每种场景中,哪个行业会表现较好。

前两种情况,对美股科技股有利。因为我们知道,很多科技公司依靠现金流和远期盈利预期而生存。也就是说,如果通胀开始有回落的迹象,利率会随之下降,意味着这些公司的贴现率也会下降;而持续的经济衰退和低通胀也会迫使美联储比预期更早地转向降息,也会为这类公司提供一些助力。

然而,如果经济再次开始增长(也就是第一和第三种情况),美联储可能会拉长货币紧缩时间,确保通胀可以真正得到缓解。而这种情况下,金融板块可能会占据上风,因为加息会帮助推高银行的贷款利润率。这种情况下,你应该选择实力雄厚的银行,因为这些银行不仅可以从更高的息差获益,还能很好地覆盖贷款损失,将商品和服务的通胀传递给终端消费者。

同时,在这种情况下,任何投资的风险都会加大,尽管日用消费品具有防御性,更适合经济衰退背景,但利率上行后,许多公司都会因为负债而遭受损失,尤其是科技行业。

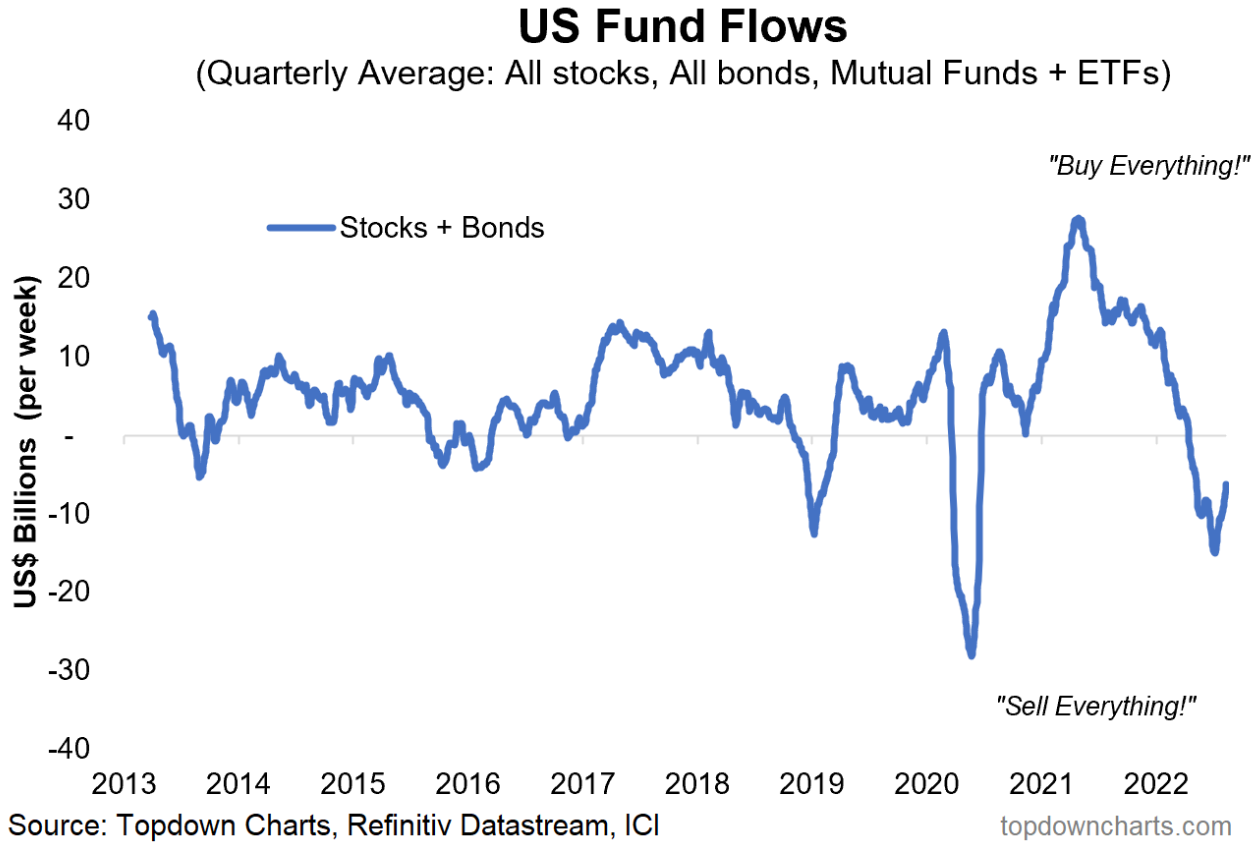

最后,我要指出的是,只有少数的投资者可以从6月中旬以来的市场全面反弹中受益。接下来这张图表就显示了,在此期间,市场的流量处于异常低值(经典的投资者行为)。

不过,随着经济反弹,我们看到股票回购和并购活动的恢复,长远来看,这将使许多公司受益。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)