近期,中证1000指数的期货期权产品,以及广发、易方达、富国、汇添富旗下4只ETF基金一同登陆A股市场,引起了不小的关注。

尽管这些作为被动跟踪指数的产品在市场走势较弱环境下首日表现不够突出,但它们给市场带来的意义远不止涨跌。

今年以来,小盘股整体表现相对强于大盘,市场交易小盘股风格明显回归。

这种转变的背后,是在宽货币、宽信用的经济复苏背景下,中小企业相对大型企业更具有业绩修复弹性和对流动性敏感的体现,也是市场资金重新关注小盘股的转变时点。

所以近期针对中小盘股的ETF产品密集上市,可以说是对这一时点的确认。

这些产品,也很值得我们认真去挖掘和思考。

01·中证1000,成长股的孵化池

生物都有一个共同的特性——在初生和成长阶段的生长速度会快得惊人,比如竹子,在最合适的环境下甚至1天能涨几十厘米,但在涨到几米之后就会很快放慢速度,迈进成熟期。

换成A股市场,中证1000指数就是A股上市企业的成长阶段。

中证1000指数是把全部A股市值最大的800只股票剔除后,再选市值最大的1000只股票构成。与上证50、沪深300、中证100、中证500等类似。

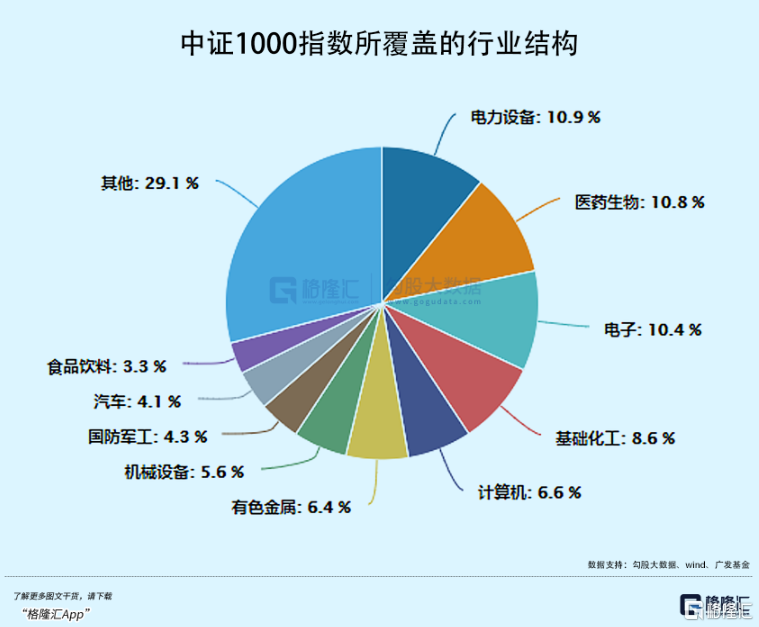

但不同于这些大市值指数成份股较集中在传统行业,中证1000指数主要以电力设备、医药生物、电子、计算机等成长性更强的细分领域以及化工、机械设备、有色金属等周期行业其中大部分都是未来政策所导向的“新基建”领域,同时由于成份股数量多,权重分布相对更均匀,最大个股占比都不超过1%,不大容易出现如其他指数被某一小部分超大市值股“绑架”而导致指数失真的问题

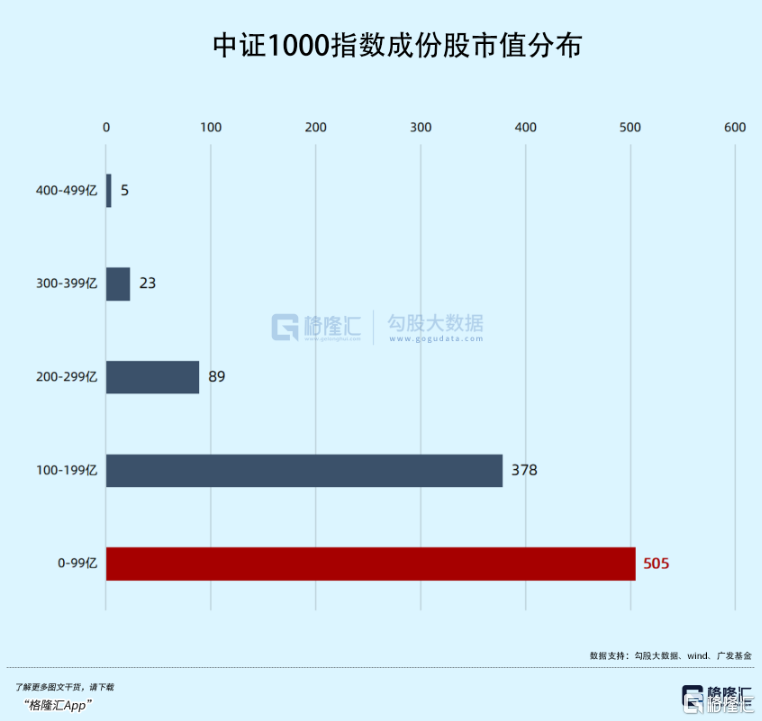

截至2022年6月30日,中证1000指数成份股总市值12.28万亿元,个股平均市值122.77亿元,远低于其他主要宽基指数。

而这些成分股的市值,大半都是在100亿元之下,近90%的个股市值低于200亿元,有少部分个股是经过成长到了300亿元之上。

小市值,往往具有大弹性。不仅体现在业务业绩增长的弹性,还体现在估值增长的弹性上

道理很简单,在高景气行业,比如正在井喷的新能源产业,大企业订单排期过载,小企业因此很容易拿到相对自身原有业务很大的订单,体现在业务增速上,必定就远高于大企业。

中证1000指数中就有不少个股由于站在好赛道如电子、科技、消费、制造业等领域,同时自身业务猛增或资本运作,而在市值上不断脱颖而出,然后晋升到更高级别的指数中。在目前的沪深300中至少有一半,中证500中有小半的成份股都是从中证1000晋升上来。

最成功的如通威股份 (SS:600438)、恩捷股份、赣锋锂业(HK:1772)(SZ:002460)等,它们从纳入中证1000到如今市值增长了近10倍。

注意:上述个股信息仅为列举成分股示例,不具有推荐含义

还有很多正在凸显超强成长性的优秀选手,如今两年成为黄金赛道的锂电领域下的江特电机、中矿资源、融捷股份、派能科技等。这些如今正享受着新能源时代赐予的红利,未来也许还有很大的成长空间。

注意:上述个股信息仅为列举成分股示例,不具有推荐含义

从另一个视角看,中证1000指数虽然其中也包含很多没有成功跑出来的小企业,但整体表现相对其他大型股所在的指数同期要强上不少。中证1000指数自基日(2004/12/31)以来累计涨幅高达6倍,年化增长超过12%,同期沪深300指数涨幅仅有3.5倍,年化复合增长仅有9%左右。

所以说中证1000指数是成长股的孵化池,丝毫不为过。

02·底层逻辑与估值抬升机遇

如今各大机构密集发布针对中证1000指数的跟踪产品,是有底层逻辑的。

从宏观视角看,现在国家经济逆周期调节很措施很多力度也很大,减税、纾困、降息降准、增加放贷等方式成效显著。中小企业在稳经济、稳就业、稳社会方面具有非常重大的作用,它们是政策扶持与刺激的关键服务对象。

但经济要形成良性循环,更关键的还是要靠企业自身业务稳健,除了外部输血,自我造血更关键,这就是国家不断改革金融市场,激活新三板、设置科创板、北交所,改革上市制度等原因。因为这些举措将使中小企业群体得以更有机会上市,去利用社会资本融资发展,而不再只能依赖有限的财政补贴和银行信贷渠道。

同时国家也得以减轻财政负担,把资源用在更需要的地方。

在中证1000指数成份股中,有7%是科创板企业、有8.37%是专精特新企业,占比均远高于沪深300和中证500,比例还不断上增长中。他们是大多都很需要资金发展的初创型企业。

做大做强中国金融市场,让更多优质上市谋发展,这就是中证1000指数必然不断发展壮大的最底层逻辑。

而这些海量中小企业在上市之后必然有大量种子脱颖而出,成为中证1000成分股,成为佼佼者。

而从业绩弹性看,当前我们处于疫后复苏阶段,同时市场流动性也十分充裕,叠加在今年一季度市场整体大跌及二季度的少部分赛道板块大幅领涨形成赚钱效应,导致相对未明显被资金关注中小盘的估值相对偏低,以及更具有资金高低切换可能带来的补涨的机遇。

所以近两月,我们可以发现,中小盘在上龙虎榜的占比和股价上涨幅度方面已明显强于大盘股。

从资金的视角看,中证1000指数期货和ETF产品的推出,有助于吸引资金更多的参与进来,不仅是指数产品,也有更多的资金去对应布局相应的主要成分股,而后者相应地因得到更多的资金关注而得到更多估值溢价,再反过来对市场形成正向刺激。

在这个正向刺激得到不断加强的循环下,中小企业此前不被市场关注导致一些行业估值偏低的状况有望得到改善,亦是国家乐见的变化。

03·如何布局?

总结下来,中证1000指数兼具稳健和弹性双属性,同时当前形势刚好也是市场交易回归的好时点,这导致了布局小盘股是一个相对较为吸引的方向。

从个股策略层面,布局中小盘股,绝大多数投资者看中的是它的未来成长性,也就是它的靠成长预期赚钱的阿尔法,而不是靠业绩基础赚钱的贝塔。

所以,一定是未来有巨大增量的领域,以及自身有业务预期的种子选手是关注对象。

这些种子,普遍属于符合未来政策导向、存在刚需或者存在高门槛的领域,大概在各种新基建大框架下的细分领域。

比如光伏、新能源车产业,高端科技领域但已有自主优势的制造业,数字经济等。

但这些领域的竞争者普遍众多,并且鱼龙混杂,良莠不齐,不仅考验投资者研究分析能力和对宏观经济形势与政策变化敏感且理解能力,而绝大多数人其实没有具备这样的能力。

所以投资基金,或者买ETF对他们来说是非常不错的选择,让专业的事情交给专业的人去做,或者跟着指数一起成长,不失为躺着赚钱的方式。

现在中证1000ETF产品已经正式落地,相信会是一个不错的机遇。因为它代表了小盘股整个盘面,涵盖了所有的成长板块,同时估值也处于历史的相对低位,更有可能成为A股市场指数产品的机遇之一。

需要提醒大家的是,跟踪的指数虽然相同,但中证1000的成份股如此多,要紧密跟踪它们的市场波动并适度做出超额收益,管理难度是大于其他宽基指数的。所以选择综合实力强大、ETF产品丰富、布局齐全的大平台更让人放心。

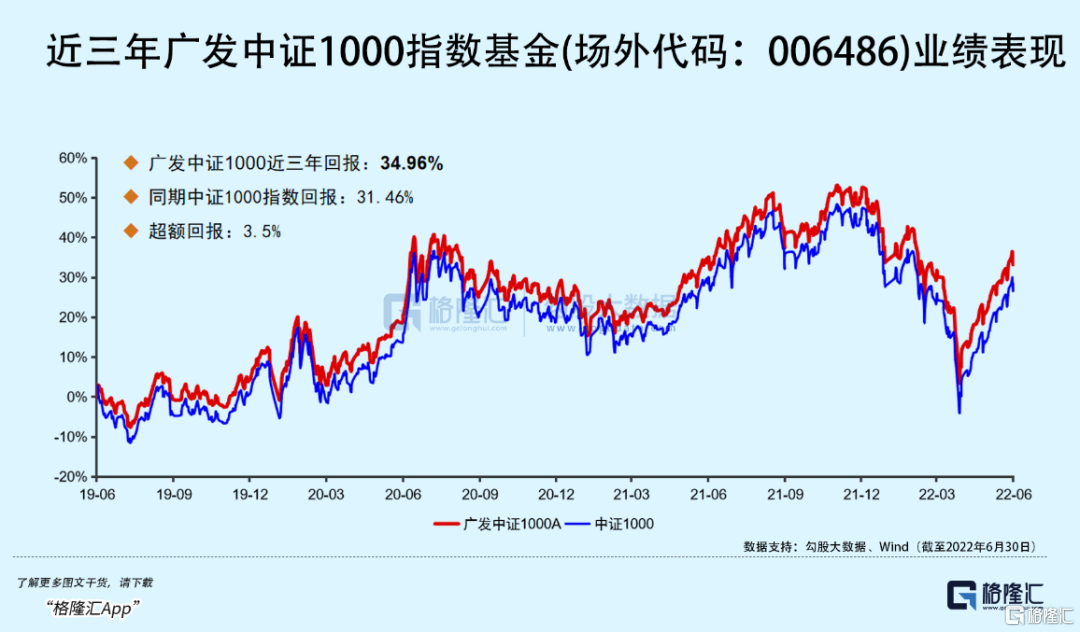

更关键的,最好是要选择具有管理中证1000指数产品实盘经验的平台。比如广发中证1000ETF,就很契合这样的要求。广发基金在2018年年底就成立了广发中证1000指数基金(A类:006486;C类:006487),截至到今年6月末,这只产品相对于中证1000指数,还创造了3.5%的超额回报;这一点,也足以证明广发基金在管理中证1000指数产品方面的优势。

既是头部基金管理人,又有同指数的实盘管理经验,所以广发基金的中证1000ETF指数(认购代码:560013)值得大家关注,注意它的认购期到7月26日结束。

04·结语

截至目前,A股市场加上北交所上市企业已经接近5千家,如今市场改革在加快,未来还会有更多的股票上市。

同时,当前宏观经济形势复杂多变,很多行业的发展逻辑发生巨大改变,在投资研判方面的要求有所提升。而另一方面,面对如此大体量的市场体,越来越多的参与者更愿意选择把投资交给更加专业的机构去打理,近几年全民买基金已经渐渐成为大势所趋。

未来中国的股票市场必定体量越来越大,机遇也会越来越多。中证1000指数的历史表现已经充分验证了自身的高成长属性,从长期看该指数的ETF依然值得好好研究。