AI“恐怖故事”再次洗血美股:一篇2028年的“假想”作文引发恐慌,IBM暴跌创25年之最

英为财情Investing.com - 经济衰退的迹象逐渐增多,导致投资者从价值型股票「移情」到了成长型个股。

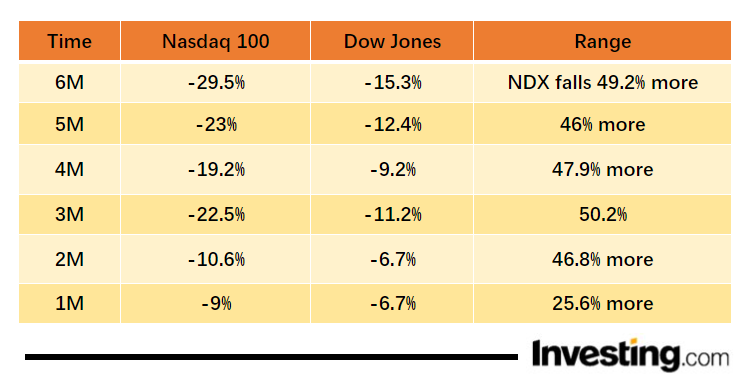

今年以来,我一直在密切监测成长型和价值型股之间的轮动,行情数据显示,对经济更敏感的股票表现优于科技股,纳斯达克100指数今年以来累计下滑了29.6%,而道琼斯工业平均指数则下跌了15.7%,跌幅小得多。

然而,6月开始,我发现了一个明显的逆转迹象,下面这个对比可以显示这一变化:

从上图可以看出,此前在两个指数中,纳指每个月的跌幅都是道指的两倍,但是局势在上个月发生了逆转,这一跌势对比幅度减少了一半。

这是什么意思?虽然今年以来每个月两个质数的跌幅对比数据都差别较大,而今年以前并没有这样的情况出现,这种反常是出现人们对经济衰退担忧加剧之际,也就是说,越来越多人在转变立场——当利率开始上升时,价值型股票的表现会开始优于大盘,因为它们对经济周期很敏感。然而,如果我们看到的是衰退,投资者可能就会从价值转向增长。

正如图表显示的,这样的转变目前只开始了一个月,如果后市仍然如我们所料,那么我们会看到有更多投资者转向知名的科技巨头公司。

当然,本周即将进入白热化的Q2财报季,将会让我们对市场的后期表现,获得进一步的线索。本周,高盛集团 (NYSE:GS)、强生公司 (NYSE:JNJ)、特斯拉 (NASDAQ:TSLA)等企业都会陆续发布业绩。

行业板块方面,到目前为止,周期性行业搭上了能源价格飙升的顺风车,不过,能源和其他对经济敏感的大宗商品的价格最近几周一直在下跌,同样是因为经济衰退的前景预期施压。

与此同时,还需要关注,在花旗集团 (NYSE:C)上周公布了超出预期的财报以后,标普的银行指数被推升了5.75%。这可能表示,多头可能会还是会对不断增加的风险来试图寻找合理化的解释。

债 券

美国国债价格上周下跌,为四周以来第三次下跌,因投资者囤积避险资产。

如果收益率继续下降,则美债的价格或将完成触顶,这意味着投资者将在抛售股票的同时买入美国国债以避险。

此外,更重要的是,短期收益率变陡,美国二年期国债国债收益率上升,而美国十年期国债收益率下降,导致息差扩大。

众所周知,这是经济衰退的一个先行指标。

美 元

美元汇率连续第三周上涨,同时也是7周内第6周上涨,已经达到了2002年10月以来的最高水平。

美元眼下已经形成了长长的上阴影。而这也表明了悲观的阻力已经形成。在如此大幅的上涨之后,美元调整的时机已经成熟。

黄 金

由于美元走强和利率上升,黄金期货连续第五周下跌,抵消了40年来最高的通胀。

自2020年8月创下历史高点以来,金价一直处于双顶边缘。

石 油

过去三天油价上涨,但收盘时连续第二周下跌,这是五周中的第四周出现跌幅。

市场正在经济衰退、需求下降和紧张的供应中寻找出路,从图标上看,经济衰退的忧虑可能会占据上风。

技术面上看,油价证实了「上升旗帜」的悲观情绪,并完成了一个更大的三角。因此,我预计油价将继续下跌,目前可能会跌至60美元/桶。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)