2022年,美股剧烈波动,被誉为机构中的机构、聪明钱中的聪明钱的基金经理们的投资表现也不尽人意。但也有一小部分基金经理敏锐感受到环境变化,调整策略,获取了可观的超额收益。

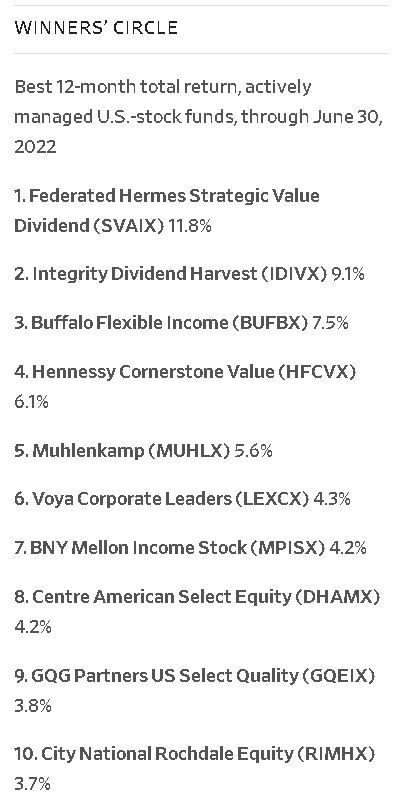

《华尔街日报》追踪的1342只积极管理的美国股票基金中,只有32只基金在第二季度末获得连续12个月收益为正的成绩。基金经理的平均表现很糟糕。在这12个月里,这些基金的总回报率为-15.2%。

注:在Winners'Circle季度调查的对象是:积极管理的美国股票基金、资产超过5000万美元、至少有三年历史的经理人。不包括行业基金、杠杆基金和量化基金。

2022年以来,饱受通胀折磨的股市出现了数十年来最糟糕的表现,多数基金遭遇剧烈的净值回撤。那些收益为正的少数赢家,是如何在这个市场上实现盈利的呢?

在跟踪数据中,收益排名第一的是联邦爱马仕战略价值股息基金(Federated Hermes Strategic Value Dividend Fund),也是唯一一只收益率达到两位数的基金。该基金的经理Daniel Peris在2022年第二季度的滚动12个月期间(收益率为11.8%)和今年前六个月(收益率为4.9%)均表现良好。

与竞争对手相比,Daniel Peris采取了不同的方法。他说:“我们不想低买高卖。”他承认,这一理念与他的许多同行是不一致的。相反,作为一名基金经理,他的策略是将自己的所作所为视为购买和拥有企业,视为股东。更具体地说,他希望拥有支付巨额股息的企业的股份,有定期提高股息的记录,并有能力继续这样做。

Daniel Peris表示:“我们为退休人员或其他保守投资者,提供了高收入和不断增长的收入流,自2001年成立以来,我们一直在这样做。”他补充称,这不是一种“英雄式”战略,“你不会在头版上看到我们”。另一方面,该基金不仅是在华尔街日报跟踪的基金中表现优秀,而且提供了4.53%的股息收益率,远高于2.3%的指数股息率水平。

几十年来,股息率一直不是投资表现优异的主要长期贡献者。

相反,受到诺贝尔经济学奖得主Merton Miller和弗Franco Modigliani等思想家的鼓舞,投资组合经理强调了收益增长在创造回报中的重要性。如今,随着通胀飙升、利率上升和收益增长预期放缓,多数位于赢家圈顶端的基金都强调投资高收益率的股票。

投资管理公司Research Affiliates的创始人兼董事长Rob Arnott表示:“我们看到的是一个相当重要的转折点。”专注于高收益投资而非盈利增长的投资者的变化,不仅纠正市场此前对成长性的高估,还可能纠正多年超低利率的遗留问题。“我们已经有负实际利率(调整以反映通货膨胀)大约十年了,这样的自由货币通过造成资源配置不当而对市场造成了潜在的损害。”

在连续12个月表现出色的基金名单,并不代表读者的“买入名单”:一些基金可能被关闭,仅限于机构投资者,波动性高,收费高,流动性有限,或由于其他原因不适合特定的投资组合。

本季度排名第一的基金经理都属于那些与Rob Arnott所指出的那种资本配置不当作斗争的人,他们的收入策略在市场动荡期间表现良好。举个例子:埃克森美孚等石油和天然气公司,它不仅难以获得资金,而且直到最近还面临大宗商品价格低迷的不利因素。现在,能源行业的基本情况发生了巨变之后,埃克森美孚和许多同行一样,支付了巨额股息。

Michael Morey with Integrity Dividend Harvest Fund 在该调查中收益率排名第二,该基金由位于新罕布什尔州米诺特的维京基金管理公司管理。该基金在截至6月30日的12个月中实现了9.1%的收益,但在2022年上半年损失了2.5%。

管理该基金团队的投资组合经理之一Michael Morey表示,“一年多来,我们一直在积极增持能源资产” 。埃克森美孚之所以吸引他们,是因为它有39年稳步提高股息的记录,但也因为Michael Morey 也承认,埃克森美孚将从当前的供需失衡中受益。“这不仅仅是因为乌克兰冲突”。

但Daniel Peris和Michael Morey和他们的团队都不是在追逐那些受欢迎的股票。相反,他们对股息和收益率的重视,使他们找到了在熊市的混乱中对投资者具有不成比例吸引力的公司。两家基金都持有的一些股份包括经典的价值股,如烟草巨头菲利普莫里斯国际股份有限公司和电信公用事业公司。

Daniel Peris表示,“在过去一两年里,我们的机会增加了。直到最近,我们才从哪些我们以前忽视的行业中选股。我认为在未来十年这种情况会继续”。

Michael Morey和他的团队对此表示同意。他们称,唯一不会拥有的资产类别是房地产。只要股息率稳定,其他一切都是公平的。随着股票价格下跌,推动股息收益率上升,这就打开了新的机会。

排名第三的finisher Buffalo Flexible Income Fund的John Kornitzer 是另一位以股息为重点的经理,其策略已成为人们关注的焦点。他回忆起20世纪70年代,认为市场可能会回到那种高通胀和低增长并存的环境中。这种想法让他对自己的投资策略更有信心。

John Kornitzer的投资策略强调,拥有资产负债表良好、股息收益率有吸引力、前景即使不壮观,也很稳固的公司的价格合理的股票。在过去的12个月里,John Kornitzer的基金收益增长了7.5%,尽管2022年上半年下降了2.7%。

John Kornitzer的投资组合中,包括经典的价值股制药公司、能源巨头、电信公用事业公司和满足核心需求的消费类公司,如通用磨坊股份有限公司。但他最近表现出色的一个重要因素持仓了是微软公司,而微软就是他在早期职业生涯中会回避的那种科技股。他还表示,目前正在探索这一领域,寻找能够从他所期望的机器人和人工智能革命中受益的公司。

在本季度的调查中,大多数表现最好的基金都有更多的现金可供配置,这要归功于一个事实,即过去12个月里,即使是个位数的收益也足以吸引稳定的新资本流入。

Jeff Muhlenkamp在穆伦坎普基金管理的2.6亿美元资产,约45%仍为现金。穆伦坎普基金在调查中排名第五。

Jeff Muhlenkamp表示,“现金是我最重要的资产,我可以选择等待熊市的废墟,寻找宝藏。当符合我的价值和收益标准的公司被抛弃时,我会袖手旁观。”

投资者要等多久才能触底?尽管大多数投资者正面临着金融市场的另一次周期性“震荡”,但没有一家基金愿意做出这样的预测。这些基金经理认为,很难去定义现在是2000年那样的大跌还是2008年那样的市场风暴,又或者是更温和甚至更严重的情况。不过,他们相信,新发现股息对投资的影响不会消失。

其他人可能会哀悼熊市的到来,而这些基金经理正在庆祝新的机遇。Rob Arnott说:“这是一种让反向投资者的市场感觉,像糖果店里的孩子一样。”