“七巨头”中最惨!微软正滑向关键“生死线”……

英为财情Investing.com - 家居连锁巨头家得宝公司 (NYSE:HD)近期的暴跌显示,该公司轻松增长的时代已经结束了。公司股价今年以来已经累计下跌了34%,甚至逊于已经表现不佳的标普500指数的同期表现。

在房地产市场繁荣和低利率吸引美国人在住房上花更多钱的推动下,家得宝公司在疫情期间中表现出色。在此期间,专业承包商和亲自动手装修的客户所创造的需求非常强劲,因此公司的销售额实现了两位数的增长。

然而,在40年的高通胀和利率上升中,这些有利条件出现了逆转,给公司的盈利前景蒙上了阴影。家得宝现在预计,今年的可比销售额增长为3%,低于去年的14.4%。

公司的CEO Richard McPhail最近在与分析师的电话会议上表示,“更广泛的不确定性仍然存在,涉及通胀的影响、供应链动态,以及消费者支出今年将如何演变。”

最大的威胁

房地产相关股票现在面临的最大威胁是,美联储是否会继续加息以对抗通胀。如果发生这种情况,这将损害独栋住宅的需求,而独栋住宅是疫情期间家庭改善需求的主要驱动力之一。

正所谓成也利率,败也利率。穆迪的首席经济学家Mark Zandi表示,“美国利率已迅速从对房地产市场的巨大推动力,变成了巨大的逆风。”他预计房价将在未来18至24个月将持平,而南部和西部房价高企的地区可能会下跌。

强劲的需求

尽管面临越来越多的不利因素,这家家居巨头仍然是最值得购买的防御性股票之一,尤其是在股价出现如此大的调整之后。

过去两年的稳定收入帮助产生了令人印象深刻的现金流。此外,必需消费品在衰退期间是一种防御手段,因为它们会支付稳定的股息。

过去五年,家得宝的季度股息平均每年增加22%,至每季1.9美元,年股息收益率约为2.8%。由于该公司50%的派息率相当可观,因此还有更大的增长空间。

改进的弹性

家得宝还对业务进行了重组,将业务重点扩大到专业承包商,从而达到在应对房地产市场低迷时更具韧性的目的。目前,专业承包商约占公司收入的45%。

此外,作为削减成本的一部分,该公司停止开设新店,目前约有2300家门店,与10年前的数量相同。

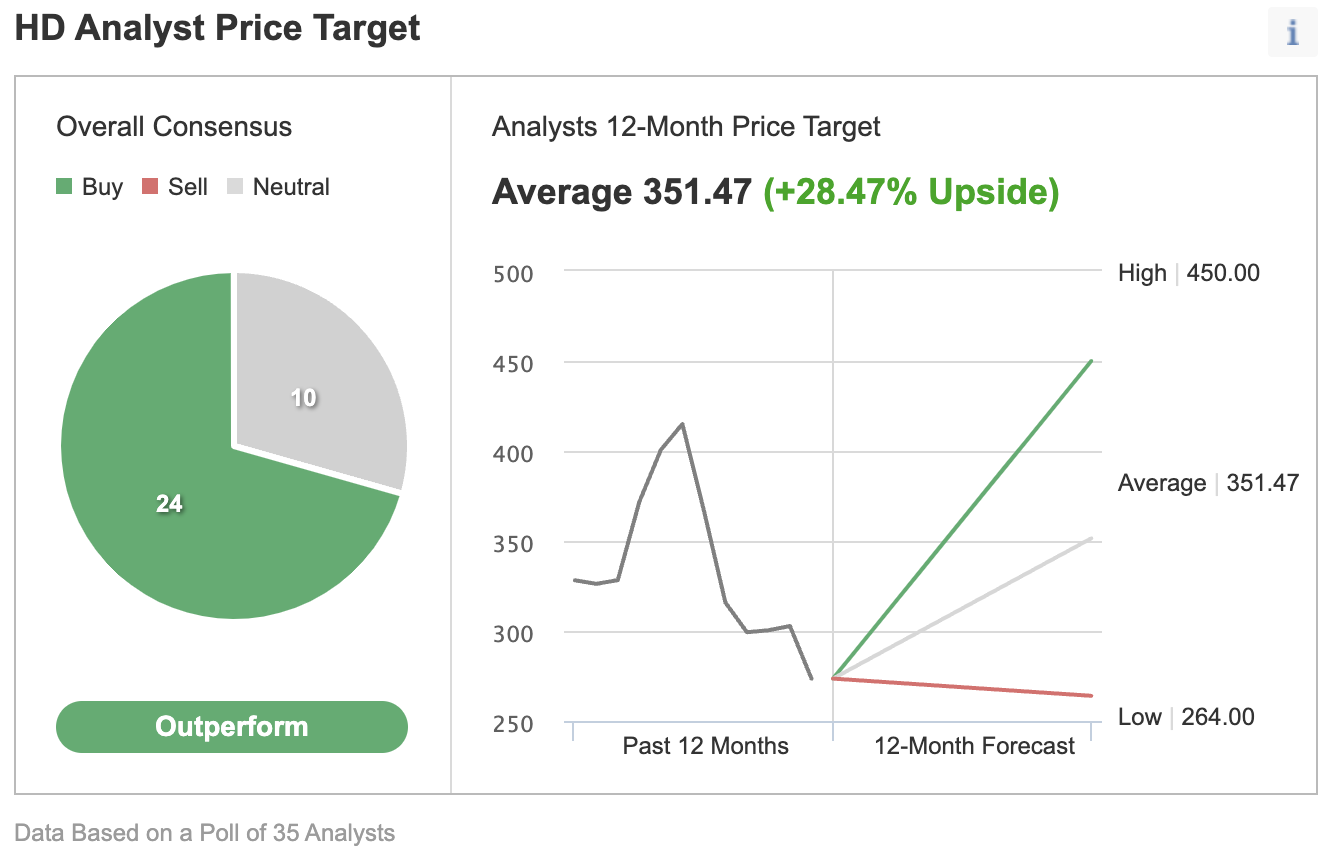

Investing.com的一项调查显示,分析师对家得宝股票的评级仍为“买入”,他们的12个月一致目标价显示,家得宝股价较当前水平有28.4%的上涨潜力。

富国银行在最近给客户的一份报告中称,家得宝是同类股票中表现最好的股票,此前该行的调查显示,尽管宏观环境充满挑战,但家居装修类股表现良好,“总的来说,房主似乎变得更加谨慎了。然而,鉴于两家最大的家装公司几乎没有放缓的迹象,这可能反映了一定程度的市场份额增长,我们倾向于相信家装巨头的支出应该会保持相对健康的状态。”

此外,摩根士丹利也将家得宝的评级设为“超出市场表现”,该行称,房屋改善状况“健康且适度”。

总 结

随着人们对美国房地产市场未来的担忧逐渐逼近,家得宝的股票似乎存在风险。但目前的股价下跌为长期投资者提供了一个机会,让他们有机会购买一些高质量的股票,这些股票支付有吸引力的股息,并在经济低迷时期有良好的表现。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)