近日,锂矿拍卖热度攀升,正应了资本市场近年来的一句话:“有锂走遍天下,无锂寸步难行”。

4月27日,澳大利亚锂矿商Pilbara的锂精矿拍卖,成交价5650美元/吨,加上90美元/吨运物流成本,对应的碳酸锂成本约38万元/吨;

5月24日,Pilbara再次拍卖锂精矿,成交价为5955美元/吨,较4月27日拍卖价上涨了300美元/吨,对应的碳酸锂成本升至41.9万元/吨。

碳酸锂价格连涨8个月,且现如今价格在45-50万元/吨的高位徘徊,加之锂矿拍卖价节节攀升,接下来锂矿价格是否还能涨?

个人认为从“随着短期云母提锂的增量”、“中期钠电池及非洲锂矿推出市场”、“长期锂电池回收可能走向成熟”三个因素来看,碳酸锂高位价格中期难以持续,届时也会传导至锂矿价格下跌。

- 需求与供给的剪刀差

2021年,我国碳酸锂、氢氧化锂产量分别为24万吨、17.5万吨,同比增长40.4%、88.6%,由于自产的碳酸锂仍未能满足需求,因此该年还进口碳酸锂约8万吨,由此可见中国对碳酸锂的需求十分旺盛。

虽然国内碳酸锂40%以上的产量增速不算并低,但是2021-2022年的海内外新能源汽车突然爆发以及锂电池储能成为海内外市场的主流后,下游材料端迅速扩产,和上游资源端供给形成较大的剪刀差,最终造成碳酸锂短期供需失衡现象特别突出。

由于国内四川锂矿、盐湖提锂各存在问题,因此现阶段的中国碳酸锂产量提升主要靠澳大利亚的锂矿及南美盐湖提锂。

中国锂资源储量占比5.7%,锂资源自主供给主要来自盐湖与锂云母,而锂辉矿由于自然条件恶劣,开采难度大,采矿权审批难度大等问题一直没有得到很好的解决,因次中国的锂辉矿主要向澳大利亚购买。

截止2021年底,澳大利亚出口锂精矿213.7万吨,同比增长34%,其中对中国的出口量为205万吨,同比增长33%,进口均价为584美元/吨。

例如国内碳酸锂产能龙头赣锋锂业、天齐锂业就是通过入股、购买、签长协的方式锁定澳洲锂矿。

而盐湖提锂在国内也并不成熟。

我国锂盐湖分布地点主要集中于青海和西藏两地,其中位于青海的察尔汗盐湖储量最大。

国内盐湖提锂问题有三点:扩产周期长(约18-24月);每年都会冬季停工检查设备,产能保障不稳定;盐湖资源禀赋远差于南美,国内高镁锂比盐湖占比为58.3%,因此提锂流程和工艺较南美的盐湖提锂更为复杂。

鉴于国内需求旺盛但自产又难以大规模增量,因此国内企业纷纷去购买海外锂矿来满足日以倍增的碳酸锂需求,进而一直在哄抬海外锂矿的拍卖价格。

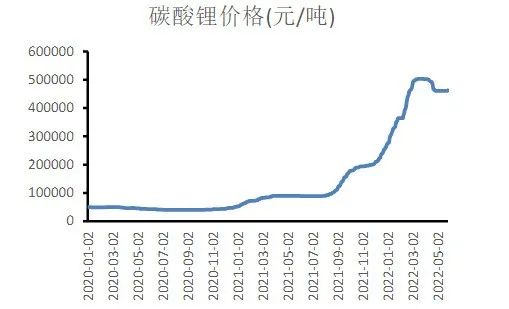

拍卖价格上升后,传导至碳酸锂价格飙升,碳酸锂价格从2021年7月的8.76万元/吨涨至2022年3月份的50万元/吨。

碳酸锂短期价格急剧上升后,就存在两种现象,一种是锂矿及电池公司加价购买海外锂矿资源以及抢国内云母提锂资源,另一种是电池厂加快对新材料电池的研发以及开始切入锂电池回收领域。

锂矿及电池厂两种势力角逐碳酸锂的背后,锂矿企业是为了控制资源维持高价碳酸锂,电池厂则是要通过提高自供,迫使市场的碳酸锂价格下降。

- 各种利空来袭

为降低碳酸锂价格,云母提锂、钠电池、锂电池回收、非洲买矿的进展加快。

- 云母提锂加快

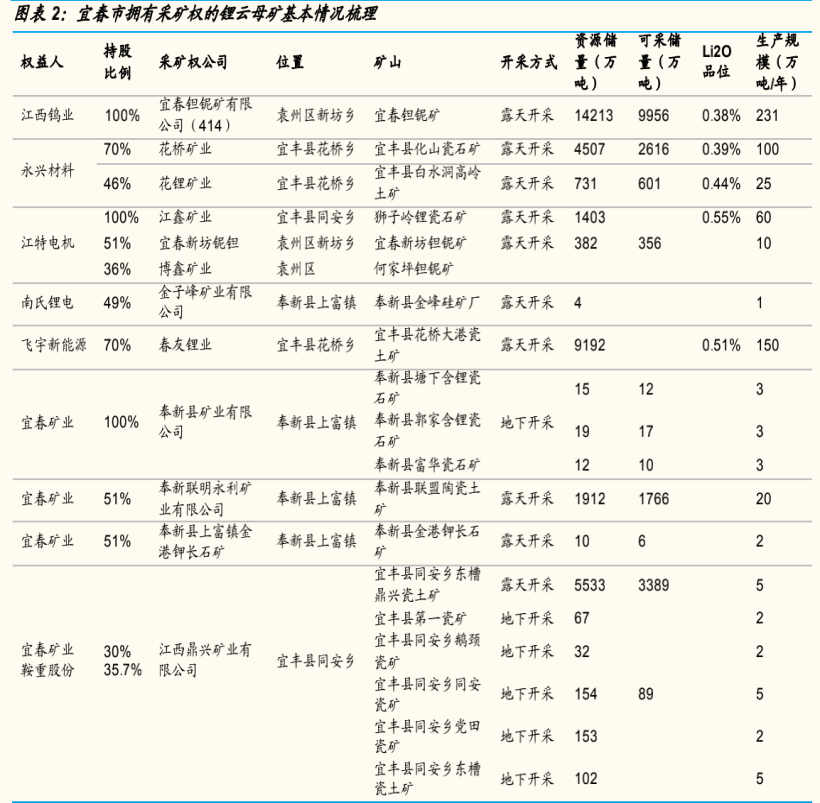

宁德时代 (SZ:300750)、国轩高科 (SZ:002074)等电池厂及江西钨业、永兴材料、江特电机 (SZ:002176)等产业公司集中在宜春买矿,云母提锂将在2022-2024年陆续放量且确定性极大。

国内盐湖提锂以及矿山锂辉石迟迟难增量是因为盐湖提锂流程、工艺复杂以及矿山环保等老问题难以解决,因此迫切需要第三方来解决窘境,于是云母提锂登上的舞台。

目前宜春市及其下属管辖地拥有探明可利用氧化锂储量逾258万吨,折碳酸锂当量约636万吨,可生产出氧化锂品位在4%左右的锂云母精矿约6250万吨,储备量媲美四川锂矿。

虽然锂云母品位低,杂质多,但是目前四家云母提锂企业(永兴材料、南氏锂电、飞宇新能源、江特电机)均实现核心提锂工艺的转变。生产成本大幅下降,其中永兴材料综合生产成本已经降至3.5-4.5万元/吨,成本与国内盐湖提锂以及矿山锂辉石的开采成本基本一致,因此云母提锂已经具备商业化。

因此,可以见到自云母提锂在2020年实现商业化后,其开采规模在2021年就有明显的提速。

2021年来自锂云母为原料的碳酸锂占比约25%,相当于6万吨的碳酸锂来自云母提锂,同比增长100%,该规模的开采量已经与国内盐湖提锂相当。未来云母提锂发展趋势如何,早在年初的百人电动车大会上就有相关公司预计2022年宁德时代碳酸锂产量为4-5万吨,国轩高科为1万吨;

2023年云母碳酸锂产量为28万吨,其中国轩高科为3-4万吨,自供给率达30%,宁德时代为7.5万吨。

由产业反馈信息可见云母提锂的速度可能比预期中要快,一旦电池厂自供率上升,那么市场上的碳酸锂价格大幅下降大概率会发生。

- 钠电池产业链即将形成

钠电池应用场景为乘用车、两轮车及储能。

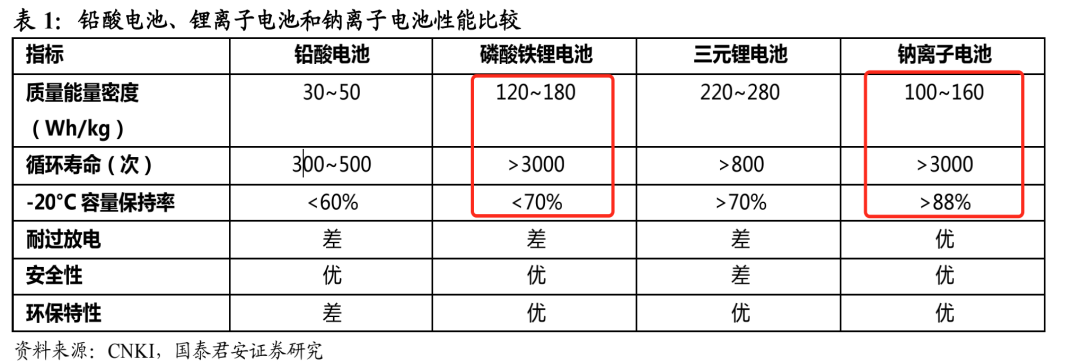

2021年7月29日,宁德时代发布第一代钠离子电池,电芯单体能量密度达160Wh/kg,他们的目标是将第二代钠离子电池的能量密度提升至200Wh/kg,并表示2023年建成钠离子电池基本产业链,顿时资本市场掀起一番对钠电池的热度。

之后的一年内,钠电池在资本介入方面或是场景应用方面均有较大进展,已非吴下阿蒙的钠电池确实很有可能在2023-2024年形成产业链,例如:

主营业务为钠电池储能的中科海钠,其2022年钠电池储能装机目标为1GWH,并在年初获得华为的入股;

碧桂园创投独家投资钠电池新锐众钠能源;

鹏辉能源已进入钠离子电池中试阶段。

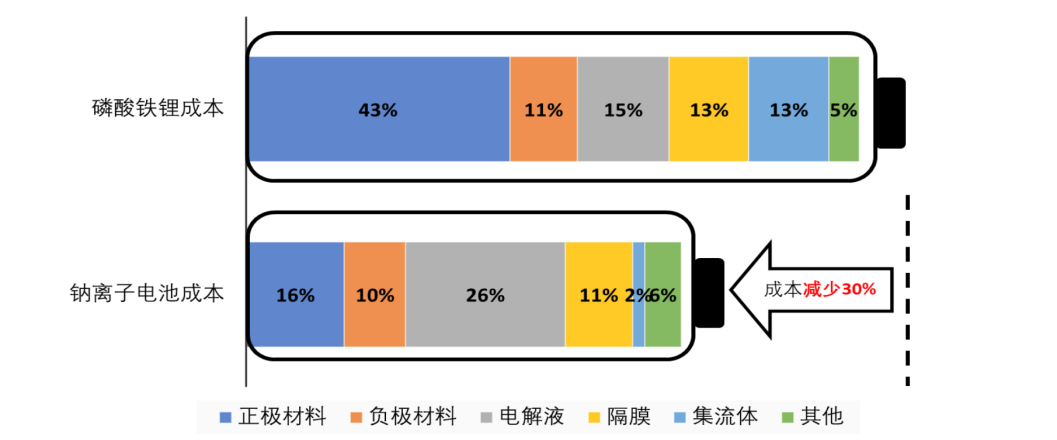

宁德时代以及新兴企业切入钠电池的原因是钠电池成本远低于锂电池,且性能不亚于锂电池,未来在储能及乘用车或大放异彩。

钠离子储量是锂离子储量的420倍,碳酸钠10年价格维持在1000-4000元/吨。而目前碳酸锂价格高达46万元/吨,巨大的差价迫使宁德时代不得不研发新材料电池来替代锂电池。

钠电池的特点是安全性、高低温、快充性与锂电池相似,其中低温性能更是优于锂电池,但是循环寿命和能量密度相较锂电池偏低,决定来了钠电池只能装在低价乘用车。

宁德时代第一代钠离子电池电芯单体能量密度为160Wh/kg,略低于目前铁锂单体160-200wh/kg及三元的200-300wh/kg,但若密度为200Wh/kg的二代钠电池被实现商用并且趋于成熟,那么钠电池将直接替代锂电池在A00级甚至A0级的乘用车需求。

而现阶段宁德时代的解决方案是电池AB面安装,即一面锂电池、一面为钠电池,虽然锂电池并没有完全被取代,但是使用“锂”的量已经大大被削减。

而储能方面对钠离子在能力密度及循环寿命的要求并没有像乘用车那么高,因此钠电池或最快在储能方面迈入快速成长期。

此外,储能也迎来政策面的风口。

6月1日,发改委等九部门印发《“十四五”可再生能源发展规划》,目标到2025年的可再生能源年发电量达3.3万亿千瓦时,其中强调研发储备钠离子电池等技术。

- 锂电池回收&非洲锂矿

当锂电池供需失衡的现状迟迟难以解决,回收废弃的锂电池进而提锂以及出海到非洲买锂矿就成为了缓解供需失衡的方式之一。回收废弃锂电池在2012年就有政策陆续出台鼓励支持企业进行该业务,但是实际效果并不好。

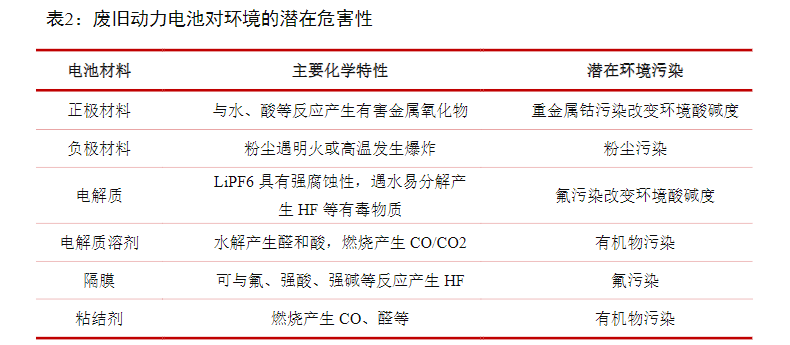

相比过往,虽然如今的锂电池回收陆续有宁德时代、天赐材料等大厂介入锂电池回收业务,但是回收技术并没有统一路线,其次电池化学属性的潜在环境污染问题依然是制约锂电池回收的主要问题。

近期的专家路演里面,中国汽车动力电池产业创新新联盟秘书长王子冬特意提到如今锂电池真正的回收量不到10%,占总需求量不到5%,由此可见锂电池回收产业仍未成熟。

结合2012年中国开始陆续出台电池回收政策至今,因此里锂电池回收业务短期走向成熟阶段并不现实。

另外,不少企业为不受澳洲及南美的锂盐产量的制约, 纷纷出海在非洲布局购买、入股锂矿公司。

宁德时代以2.4亿美元入股非洲Manono锂矿项目,中矿资源以1.8亿美元和购买非洲津巴布韦的Bikita锂矿项目,包括近期也有媒体传比亚迪在非洲购买数座锂矿山。

国内公司出海到澳洲、南美买矿到如今去非洲买矿,除了锁定自家需求的供应资源外,间接也会减少对外市场购买碳酸锂的需求。

由此可见,影响锂矿价格因素如果从时间的角度看,对应的是短期靠云母提锂,中期靠钠电池,长期看锂回收。

- 结束语

市场监管部门多次针对碳酸锂价格发话,虽然不是强制性要求降价,但是高价的碳酸锂已经明显涨得“过分”。

除了监管部门发声外,海外投行也开始陆续看空未来的锂价。

高盛集团最新发布的报告中表示锂价将出现“大幅回调”,预计2022-2023年锂的平均价格分别将低于每吨5.4万美元(约合人民币36万元)、1.6万美元(约合人民币10万元)。

从供需角度看,如果云母提锂短期供应能够迅速增量,碳酸锂在2023年-2024年供需失衡现状将大幅缓解,那么价格大幅下跌自然是理所当然的。