一路狂飙!存储器盛宴助推韩股冲破6000点,年内飙升42%连刷新高

本文为Investing.com独家提供。

- 儿童之家Children’s Place Inc (NASDAQ:PLCE)是一家专业服装零售商,其股价今年以来下跌了42%,接近52周以来的最低点。

- InvestingPro+显示,尽管该行业面临广泛的阻力,但基于其坚实的基本面,该股仍将强劲上涨。

- 本文将展示我们是如何发现儿童之家的,以及投资者接下来应该关注什么。

- 如果你对升级搜索新的投资想法感兴趣,请查看InvestingPro+

寻找有价值的机会

在当前充满挑战和不稳定的宏观环境中,很那找到一只增长前景具有吸引力的股票。 随着市场持续下跌,似乎每天都有新的板块受到冲击。 科技股早已被抛售,金融股一直在挣扎,最近零售股也受到重创。此前,塔吉特 (NYSE:TGT)和沃尔玛公司 (NYSE:WMT)发布了令人失望的业绩,两家公司分别暴跌了29%和20%。

在这种环境下抄底是危险的。 与此同时,过去的几年已经表明,市场在上行和下行时都会做出过度反应,因此可能会有机会。

在本文中,我们将重点分析儿童之家这一公司,我们认为即使在持续的通货膨胀压力对零售行业产生负面影响的情况下,该公司仍有望超越市场。 鉴于儿童之家的低估值、良好的基本面和上行潜力,投资者可能会认为它是一个安全的避风港。

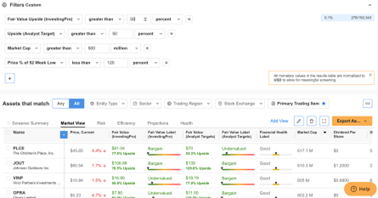

我们首先使用InvestingPro+股票筛选器来筛选Strong Upside的公司。 同时可以应用一些额外的过滤条件。 比如说股价目前在52周低点附近、在美国交易所上市、具有显著增长前景的股票等。

因此,在 Stock Screener 中,我们首先选择强劲上涨策略并应用以下自定义过滤器:(1)公允价值较股价高出50% 的,(2)华尔街分析师的目标股价超过 当前股价50%;(3) 市值超过 5 亿美元的; (4) 股价小于52周低点的120%。

在符合上述条件的公司列表中,儿童之家的市盈率很低,只有3.8倍,有超过70%的上涨潜力。

此外,该公司股价自年初以来下跌了约42%,接近52周低点。

儿童之家:价值洼地还是陷阱?

基本数据:

市值:6.171亿美元

当前价格/52周范围:$45.65 ($42.70 - $113.50)

市盈率:3.8 倍

过去五年的营收复合年增长率为1.4%

儿童之家是一家服装零售商,在美国、加拿大和波多黎各拥有672家门店,在childrensplace.com、gymboree.com和sugarandjade.com开设在线门店,在16个国家拥有211个国际分销点和7家国际特许经营合作伙伴。 该公司的主要业务是小型儿童服装。

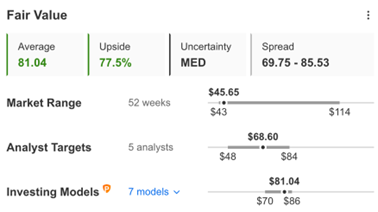

InvestingPro+显示,跟踪该股的5位分析师的平均目标价为68.60美元(较当前股价高出50.2%),而根据InvestingPro模型得出的公允价值为81.04美元(较当前股价高出77.5%)。

InvestingPro+还对该公司的财务状况给出了3分(满分5分)的评价,表现良好。

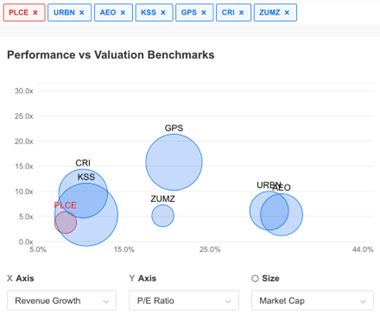

从业绩与估值基准图可以看出,该公司的大多数同行的市盈率也很低。

儿童之家面临的阻力

和大多数服装零售同行一样,PLCE今年以来的股价也出现了大幅下跌(截至目前已下跌42%),但其市盈率仍远低于历史水平。

鉴于消费支出同比持续上升的趋势,尽管宏观环境充满挑战和不稳定,但该行业似乎并未陷入衰退。

尤其是对PLCE来说,今年和2023年的主要阻力是棉花等原材料成本的上升。 随着原棉价格较疫情前水平上涨近一倍,并继续攀升,毛利率面临巨大压力。

整体零售行业也面临着宏观和供应链/运输瓶颈的压力。 此前Target和沃尔玛的抛售引起了广泛关注,也拖累了很多股票下跌。 不过儿童之家基本面强劲或能够安然度过难关。

收益触底?

5月19日,PLCE公布了第一季度财报,每股收益为1.05美元,低于华尔街预期的1.46美元。 营收为3.624亿美元,低于华尔街预测的4.0159亿美元。 这个季度受到了前所未有的通胀水平的负面影响,这对低收入消费者产生了重大影响,尤其是由于汽油和食品价格上涨。 不过,该公司重申了对今年利润率和每股收益前景的信心。

在公布第一季度业绩后,Telsey的分析师达纳·特尔西(Dana Telsey)将该公司的目标股价从80美元下调至70.00美元,同时维持买入评级。 花旗(Citi)分析师保罗·勒尤斯(Paul Lejuez)将目标价从60.00美元下调至48.00美元,同时维持中性评级。

尽管如此,PLCE公布财报后股价仍上涨了10%,表明市场情绪与该公司的基本面背离得太远了。 虽然PLCE股价已经回吐了部分涨幅(与沃尔玛和塔吉特的抛售有关),但它提醒人们,低估值和极端情绪可以转化为正回报。

股价被低估

我们认为儿童之家公司被低估了,目前的价格接近52周以来的最低点。 考虑到InvestingPro模型给出的81.04美元的公允价值预估和分析师给出的68.60美元的平均目标价格,儿童之家未来12个月或将上涨50.2-77.5%。

其次,InvestingPro+的财务健康评分为3分,表明该公司表现良好,而极低的市盈率表明该公司(以及大多数同行)似乎被低估了。

第三,尽管不断上涨的棉花价格这一主要的不利因素将持续下去,并可能对毛利率产生负面影响,但较长期棉花期货显示,棉花价格将在夏秋两季回落,逼近110美元至130美元的区间。

最后,尽管第一季度业绩不及预期,但管理层仍对公司在2022年及以后能够实现两位数的息税前利润和每股收益充满信心。 管理层还指出,自疫情爆发前以来,该公司的成本结构发生了重大变化,PLCE拥有显著的商品利润率增长、更高效的商店队伍、向利润率更高的电子商务的转变,以及数字化的改进,能够承受收入的冲击。

因此,儿童之家所面临的具体压力可能会有所缓解,而基本面也表明很快就会有所好转。

免责声明:本文作者不持有文中所提及的所有股票。

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情App】

推荐阅读

华尔街集体看空美股:反弹只是短暂的,接下来还会出现大规模抛售

中国5月财新制造业PMI录得48.1,环比回升2.1个百分点

SpaceX得州项目环评审查再度延期 持续影响星舰太空旅行日程表

(翻译:潘奕衡)