全球通胀警报拉响!布油「一飞冲天」突破百元,美元指数「王者归来」重回100

- 奈飞股价1月以来累计下跌了71%;

- 用户数量的急剧下降,继续给该股带来压力;

- 长期投资者可以考虑以目前水平关注该股。

英为财情Investing.com - 流媒体巨头奈飞公司 (NASDAQ:NFLX)的股东最近的日子不好过——在过去12个月里,他们的投资价值下降了63.9%,今年到目前为止,也已经下跌了近71%。与此同时,通信服务指数基金Vanguard Communication Services Index Fund ETF Shares (NYSE:VOX)今年迄今为止也已经累计下跌了26%。

去年11月17日,奈飞股价突破700美元,创出历史新高以后,该股股价就一路下挫,到5月9日已经跌至了172.30美元的多年低点,较历史高位下跌约75%。

最近的数据显示,从2022年到2030年,全球视频流媒体市场的复合年增长率可能超过21%,而奈飞一直是这个行业的龙头,其在美国拥有大约20%的市场份额。然而,尽管奈飞在流媒体领域处于领先地位,但随着封锁的结束,公司的收入增速也出现了放缓,甚至出现了十多年来首次用户数下滑的局面。同时,公司也强调,其业绩下滑的主要原因是竞争加剧、家庭账户以及俄罗斯服务暂停等。

奈飞4月19日发布的一季度业绩报告显示,公司收入为78.7亿美元,同比增长9.8%,公司当季失去了20万的用户,远低于此前预测的新增250万用户的目标。在全球范围内,公司拥有超过2.2亿用户,比2021年一季度同比仅增长6.7%;与此同时,公司的每股收益也降至了3.53美元/股,低于去年同期的3.75美元。

而且,公司还预计,二季度其将会失去200万订户,营收预计达到80.5亿美元,但每股收益或下降至3.0美元。不过,公司的致股东信显示,“在我们努力重新加速收入增长的同时,通过改善我们的服务以及家庭共享账户,提升货币化,将会让我们的营业利润率保持在20%左右。”

在发表一季度业绩之前,奈飞的股价还徘徊在348美元左右,而到撰写此文时,该股的股价已经下降到了174.80美元,下跌超过50%,目前市值仅为779亿美元。

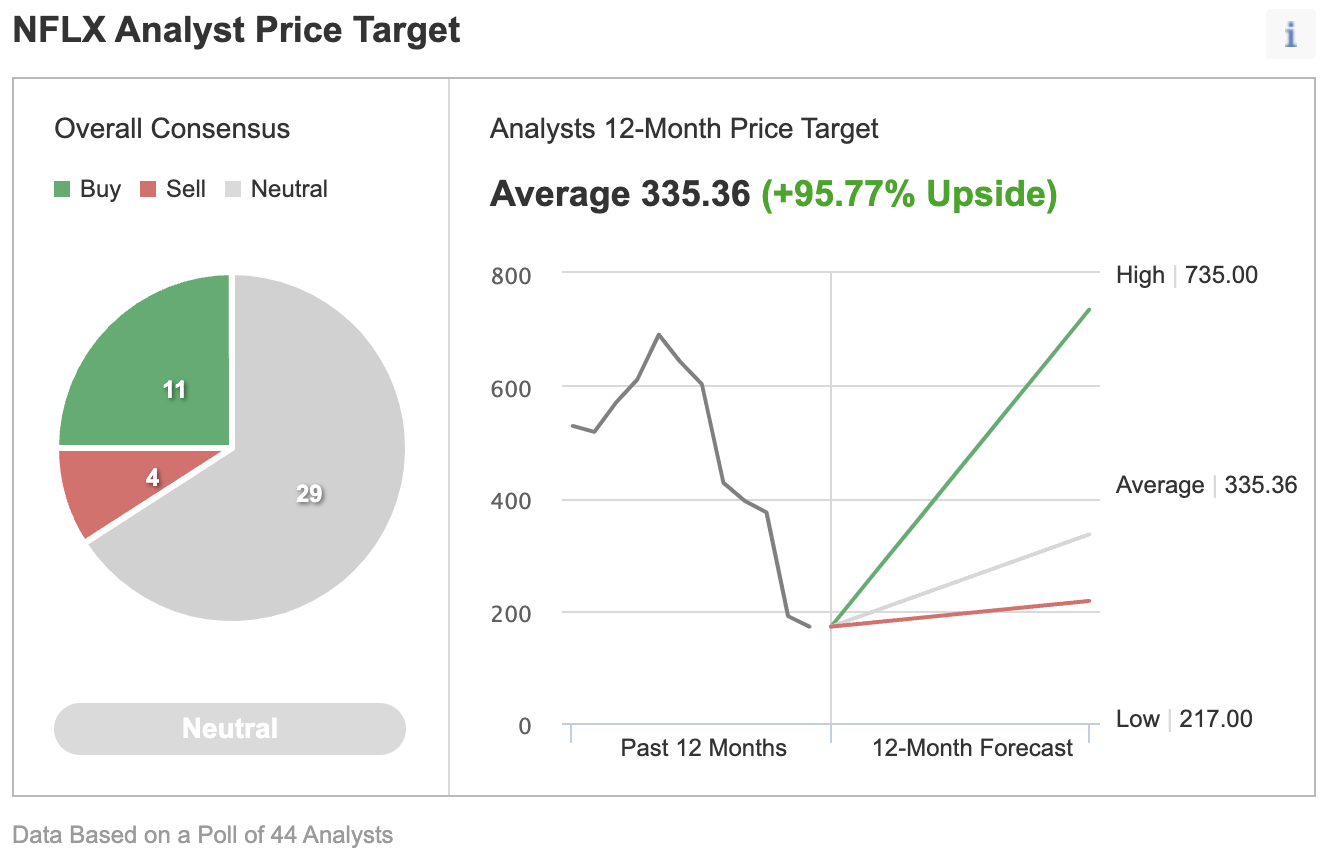

前景似乎并不明朗,因此,在接受英为财情Investing.com调查的44位分析师中,奈飞的共识评级为“中性”,12个月目标价为335.36美元,这较当前股价有近91%的上涨空间,但是目标价位于217-735美元区间。

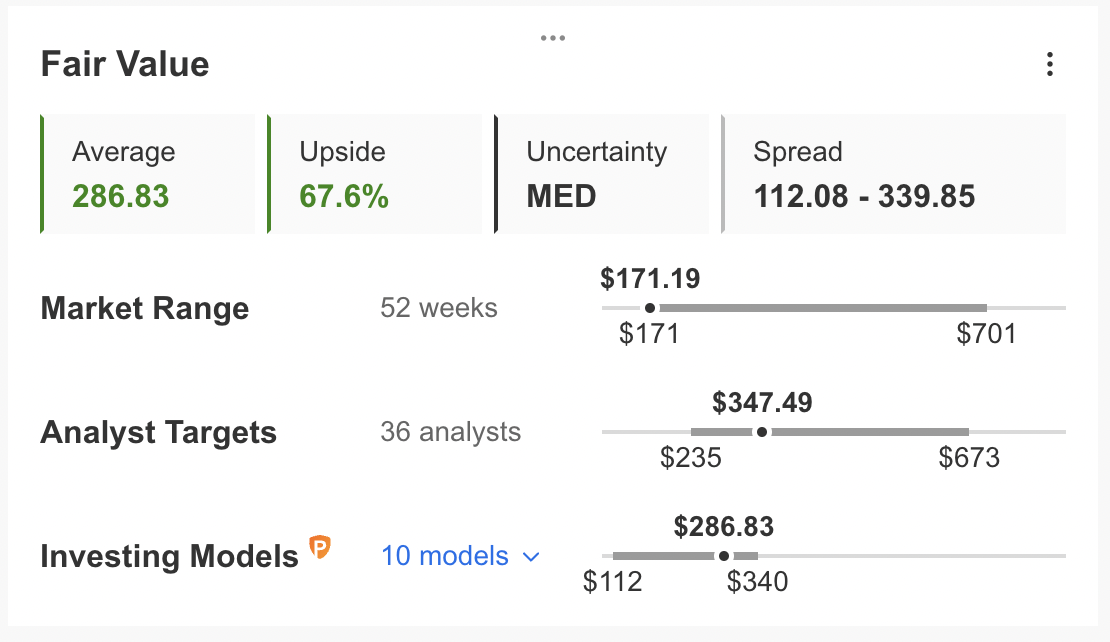

另一方面,根据InvestingPro的估值模型来看,该股的公允价值为286.83美元。也就是说,根据基本面估值模型来看,该股的后期上涨潜力在63%左右。

目前,奈飞的P/E、P/B和P/S分别为15.8、4.5和2.6倍,通信服务行业的相关估值均值在6.0、1.8和1.9倍左右。这些数值对比表明,奈飞现在的估值已经不再是高得惊人了。我们预计,奈飞的股价未来几周可能会保持区间交投的趋势,跌至160-200美元区间建立起坚实的基础之后,该股有望再迎来一轮新的涨幅。

对于那些想要趁低关注奈飞的投资者来说,如果不担心短期的波动,现在可以考虑投资该股了:

首先,如果选择直接买入该股,需要注意的是,根据估值模型显示,其目标价为286.83美元。

其次,投资者也可以考虑买入含有奈飞股票的ETF,包括:

- Vanguard Communication Services Index Fund ETF Shares (NYSE:VOX)

- Invesco Dynamic Media ETF (NYSE:PBS)

- First Trust S-Network Streaming & Gaming ETF (NYSE:BNGE)

- Communication Services Select Sector SPDR® Fund (NYSE:XLC)

- Invesco NASDAQ Internet ETF (NASDAQ:PNQI)

最后,有一些投资者虽然看好奈飞的长期走势,但仍担心未来几周该股会进一步下挫,此时不妨使用对角价差策略来操作该股。这种期权策略的优势和劣势都是——上涨的利润和下跌的风险,都是有限的。还需要注意的是,大多数期权策略都并不适合所有的散户投资者,下面的例子是为了教育目的:

我们以撰稿时的价格174.80美元来计算。首先,交易者需要以较低的执行价格来买入长期的看涨期权,同时,以更高的执行价来卖出一个短期的看涨期权,形成一个长对角价差。因此,标的股票的看涨期权有不同的行权价和到期日。

简单来说,就是交易者做多一个期权,做空另一个期权,来形成对角价差。大多数采用这种策略的交易员都是因为对标的证券持温和看涨的态度,也就是说,这位交易员不是直接购买100股奈飞的股票,而是购买大量的LEAPS长期看涨期权,这相当于是该股的“替身”。

就奈飞这个例子来说,交易与可能需要购买大量的ITM LEAPS看涨期权,比如NFLX 2024年1月19日的140看涨期权,该期权目前的报价是68.80美元。该交易员将花费6880美元持有这一将于2024年1月到期的看涨期权,而不是花费17480美元直接购买这100股。而这个选项的Delta值在80左右(表示期权价格在标的证券每变动1美元时的变动幅度),也就是如果奈飞的股价上涨1美元至175.80美元,当前期权价格为68.80美元,预计其在此基础上上涨约0.8美元。

这还只是第一步,这个策略的第二步是,交易员卖出少量的OTM短期看涨期权,比如NFLX的6月17日180看涨期权,该期权目前的溢价为11.60美元,期权卖方将获得1160美元,不包括佣金。这个策略有两个到期日,因此很难给出收支平衡点的精确公式,不同的经纪人可能会为这样的交易设置提供不同的盈亏计算器。

那么,问题是,这个策略的最大潜在利益有多大?可以这么说,如果价格等于卖空看涨期权在到期日的执行价格,就实现了最大的潜力收益。因此,交易员希望在6月17日到期时,奈飞的股价尽可能接近空头期权的执行价格,即180美元,而不超过该价格。在这里,理论上,以到期日180美元的价格计算,不包括交易佣金和成本,最大收益约为1470美元。但是需要注意的是,如果看涨期权的行权价格不同,那么Delta值也会不同,而我们需要这个Delta值来计算最终的利润或损失值。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)