霍尔木兹海峡最新动态:过去24小时无商船驶入 除伊朗船只外一律禁行

英为财情Investing.com - 北京时间周四凌晨,美联储宣布加息25个基点,符合市场预期,这也是该联储2018年以来的首次加息。

考虑到这一点,我们本文将来重点关注三只金融股,随着美联储收紧货币政策,它们可能会在接下来的周期中受益:

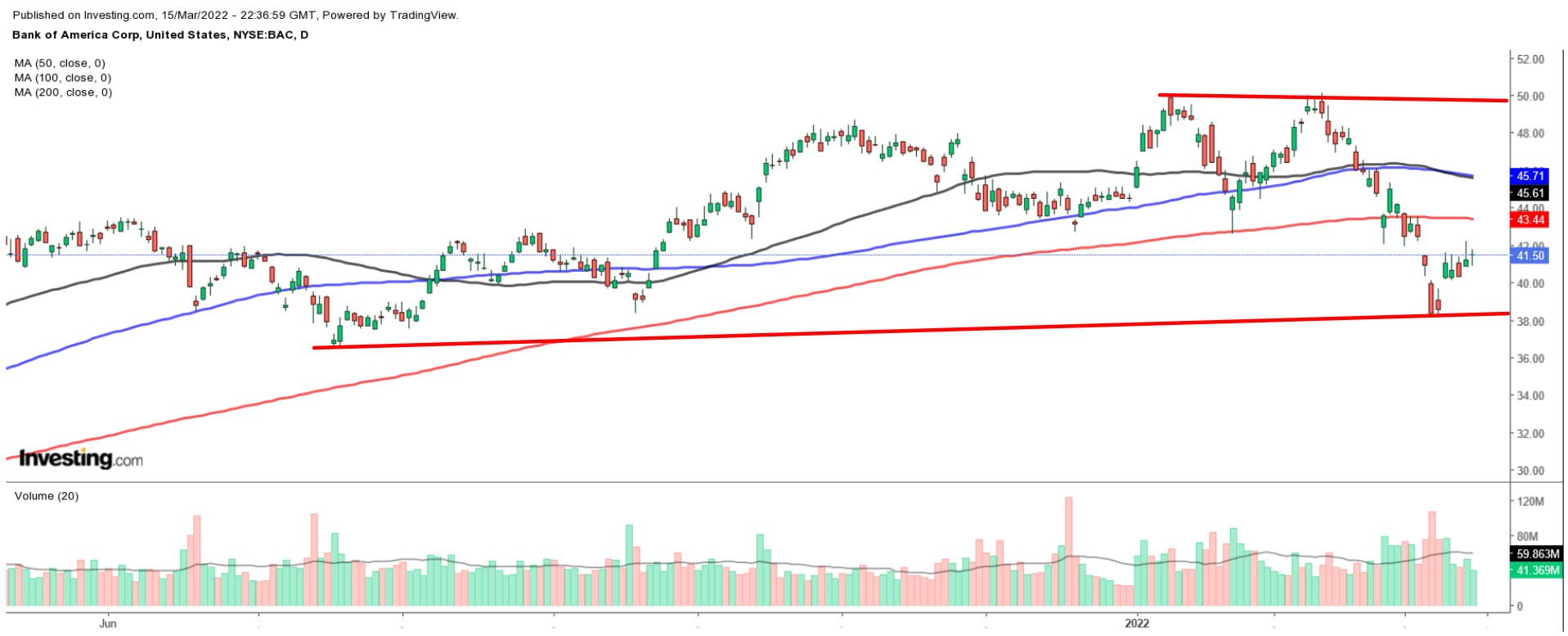

1、美国银行 (NYSE:BAC)

市盈率:11.5倍

市值:3347亿美元

今年迄今为止涨跌幅:-6.7%

美国银行(BAC)是美国的“四大”银行机构之一,与摩根大通、花旗集团和富国银行齐名。这家大型银行的主要金融服务包括商业银行、财富管理和投资银行,服务的银行存款约占美国所有银行存款的11%。

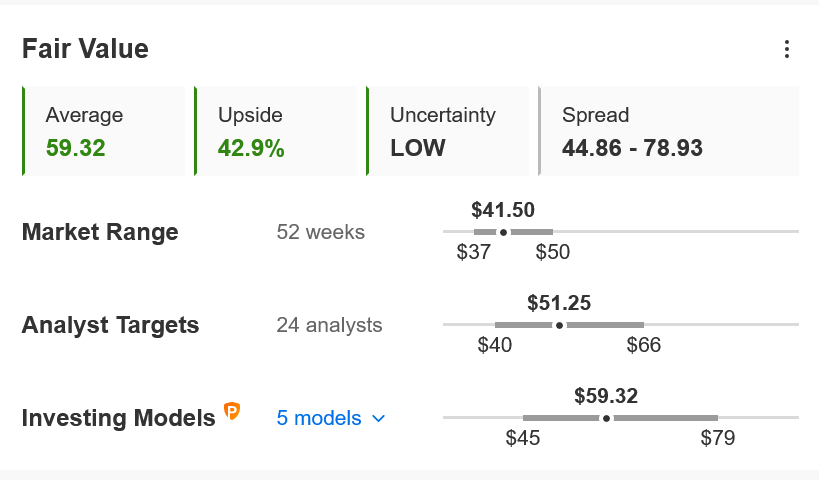

美国银行股价今年迄今下跌了约7%,周二收于41.50美元。目前,美国银行的市值约为3,350亿美元,是美国第二大银行机构,仅次于摩根大通。

由于美联储货币政策的强硬转变,整个美国国债市场的利率正在上升,美银将从中受益。周一,10年期国债收益率触及2.16%,为2019年5月以来的最高点。而更高的利率和收益率往往会提高银行从贷款产品中获得的利息回报,或净息差——银行产生的利息收入与支付给储户的利息之间的差额。

此外,这家银行巨头的股价市盈率(P/E)相对较低,为每股0.84美元,收益率为2.04%,高于标准普尔500指数目前1.45%的隐含收益率。

InvestingPro的定量模型显示,美国银行股票未来12个月将较当前水平上涨42.9%,接近每股59.32美元的公允价值。

值得关注的相关个股:富国银行 (NYSE:WFC)、USB、PNC。

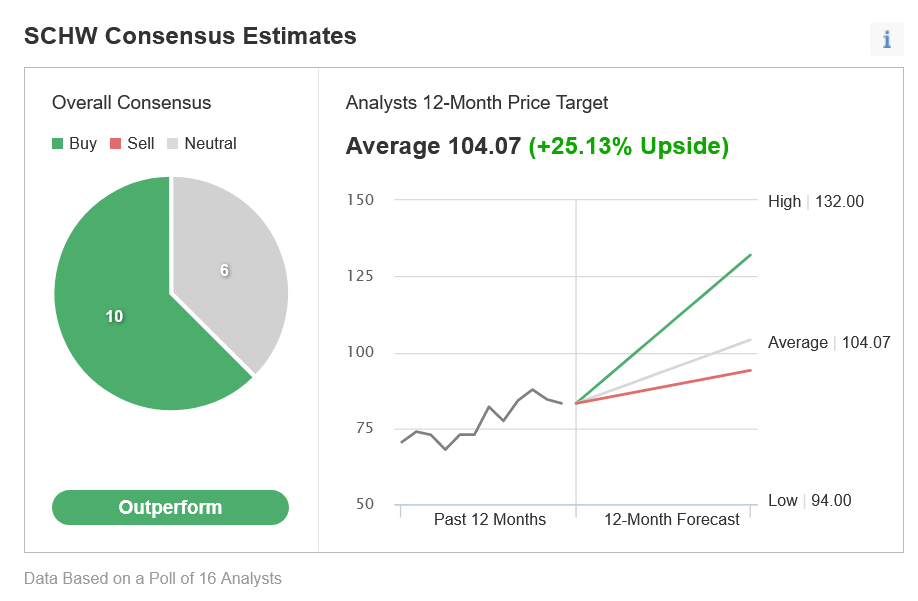

2、嘉信理财 (NYSE:SCHW)

市盈率:29.4

市值:1574亿美元

今年迄今为止涨跌幅:-1.1%

作为美国的大型金融机构之一,嘉信理财在当前的环境中将会表现出色,因为美联储点阵图显示,今年还将有6次加息,到年底利率将提高100个基点。

嘉信理财的股价周二收于83.17美元,今年迄今累计下跌约1%,而同期标准普尔500指数的跌幅为10.6%。按照目前的估值,这家总部位于德克萨斯州的公司的市值为1574亿美元,是美国第七大银行机构。

这家金融服务公司在2020年以260亿美元收购了竞争对手TD Ameritrade,为零售和机构客户提供银行、商业银行、电子交易平台和财富管理咨询服务。截至2月底,该公司拥有3,340万个活跃经纪账户,220万个企业退休计划参与者,160万个银行账户,客户总资产为7.69万亿美元。

当利率上升时,嘉信理财将产生更高的净收入。此外,随着美联储引发的市场波动导致投资活动增加,经纪公司往往会从更高的费用中受益。事实上,在Investing.com调查的16位分析师中,有10位对SCHW持乐观态度,预计未来12个月该公司股价将上涨25%左右,达到每股104.07美元。

值得关注的相关个股:MS、GS、IBKR。

3、保德信金融集团 (NYSE:PRU)

市盈率:5.6倍

市值:413亿美元

今年迄今为止涨跌幅:+ 1.4%

保德信金融集团(PRU)为美国和其他40多个国家的零售和机构客户提供保险、投资管理和其他金融产品和服务。它是美国最大的保险公司,总资产超过1.7万亿美元。

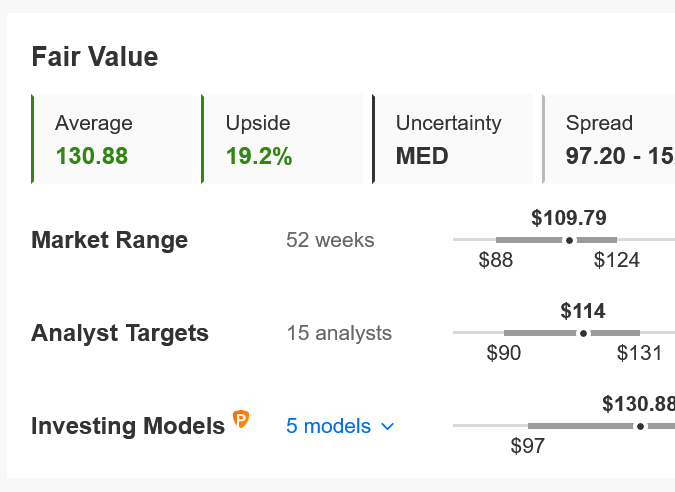

今年迄今,保诚股价表现优于大盘,因在当前通胀环境下,投资者纷纷买入估值低廉的周期性股。该公司今年迄今已上涨1.4%,周二收于109.79美元,使这家位于新泽西州纽瓦克的保险公司获得了413亿美元左右的估值。

由于市盈率仅为5.6倍,对于未来几个月寻求对冲利率上升风险的投资者来说,该公司似乎是一个可靠的选择。在此,随着美国公债收益率继续走高,其未来几个月的长期债券投资有望实现更高的净利润。

此外,保德信金融集团管理层仍致力于以更高的现金股息和股票回购的形式向股东返还更多资本。该保险公司于2021年11月批准将季度股息提高4%,至每股1.20美元。这意味着年化股息为4.80美元,收益率为4.37%,是标准普尔500指数隐含收益率的三倍多。

InvestingPro的定量模型显示,未来12个月,该公司股价将较当前水平上涨19.2%,使其接近每股130.88美元的公允价值。

值得关注的相关个股:MET、AFL、AIG。

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情App】

(翻译:李善文)