数十年规律失效!中东冲突彻底“撕裂”原油与新兴市场货币走势

(作者:潘奕衡)

英为财情Investing.com – 3月8日,全球著名投行高盛再次发出预警,投资者对美国收益率曲线可能出现倒挂毫无准备。

何为收益率曲线倒挂?

美债收益率曲线倒挂是指美国国债收益率的陡峭程度在减小甚至出现斜率为负(即倒挂),表现为长端利率与短端利率之间的差距在缩小。

一般而言,收益率曲线斜率往上,因为通胀将侵蚀长天期公债收益、投资人期望较高的债券殖利率作为承担风险的补偿。也就是说,10年期公债收益率通常会高于2年期公债,因为存续期间较长。(注:公债价格与收益率呈现负相关关系)

收益率曲线趋于陡峭,暗示市场预期经济活动转强、通胀加温、利率上升。收益率趋于平坦,可能代表投资人预测近期将升息、对经济成长展望失去信心。若收益率曲线出现倒挂,或意味着美国经济出现衰退。

其实很好理解,一笔钱借出去2年和借出去10年的风险肯定是不同的,时间越久风险越大,收益率越高。而现在2年期的收益率即将追上10年期的,甚至超过,表明投资者更愿意把前投给未来而不是当下,都更信任长期的经济状况,而不是短期的,市场对于经济的预期较为悲观。

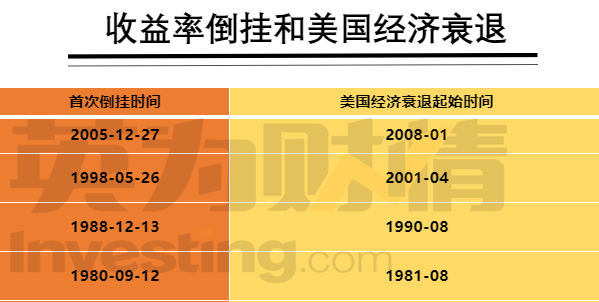

以史为鉴,倒挂意味着经济衰退

从80年代以来,每一次美债收益率出现倒挂,美国经济均出现了衰退,无一例外!平均在倒挂后六个月左右出现。上一次出现倒挂是在2019年,即美联储一连串加息之后。

现在收益率倒挂了吗?

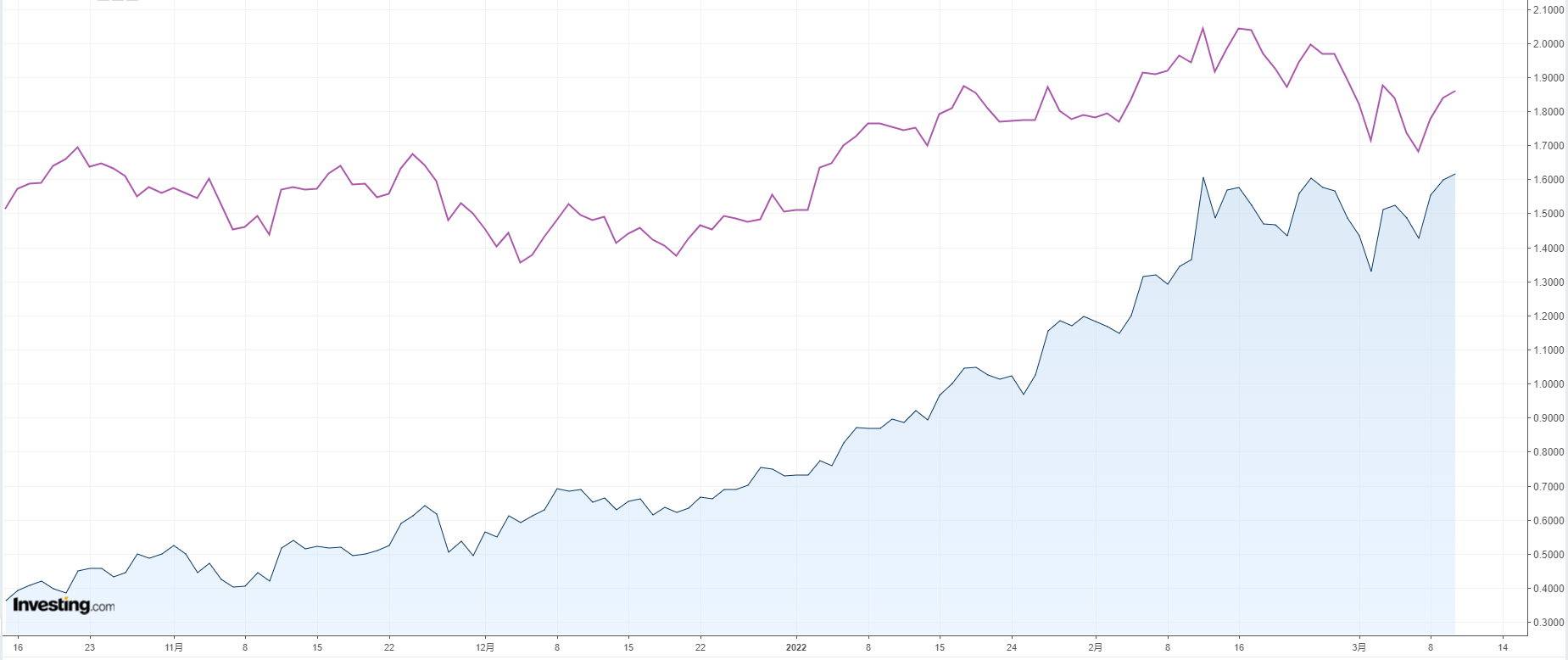

此前,随着美联储倒向鹰派,在美联储加息的预期推动下,短期和长期国债收益率之差大幅收窄,对利率较为敏感的美国二年期国债收益率快速上涨,在1月份大幅飙升了45个基点,2月份继续上涨了25个基点,今年迄今已经上涨了88.5个基点!从0.73%一路飙升至1.62%。虽然美国十年期国债收益率一度冲破了2%,但目前已经回落至1.86%附近,今年迄今只上涨了35.4个基点,涨速明显不及二年期国债。

之后,随着俄乌冲突愈演愈劣,能源供给中断的担忧加剧,导致能源价格一路飙升。

仅上周,伦敦布伦特原油期货就上涨了20.61%,创2013年2月以来的新高;WTI原油期货上涨了26.3%,创2008年9月以来的新高。今年迄今,短短的三个月的时间,两桶油就已经上涨了逾63%,且目前都已经突破了120美元/桶的大关,堪称恐怖!

能源价格的飙升正在加剧通胀的威胁,导致收益率曲线趋平的趋势加速了。两年期和10年期国债收益率之差在周一一度跌破了20个基点,远低于1月初的90多个基点。

高盛首席全球利率策略师Praveen Korapaty在周二的报告中表示,美国利率市场的定价目前显示油价飙升对通胀的影响是暂时的。如果继续如此,那么对通胀进一步上行的冲击会表现为收益率曲线更大的倒挂。

美股将如何表现

美国经济出现衰退对于股市来讲肯定不是利好消息,但是历史上并不是每次衰退出现都会导致美股下挫。

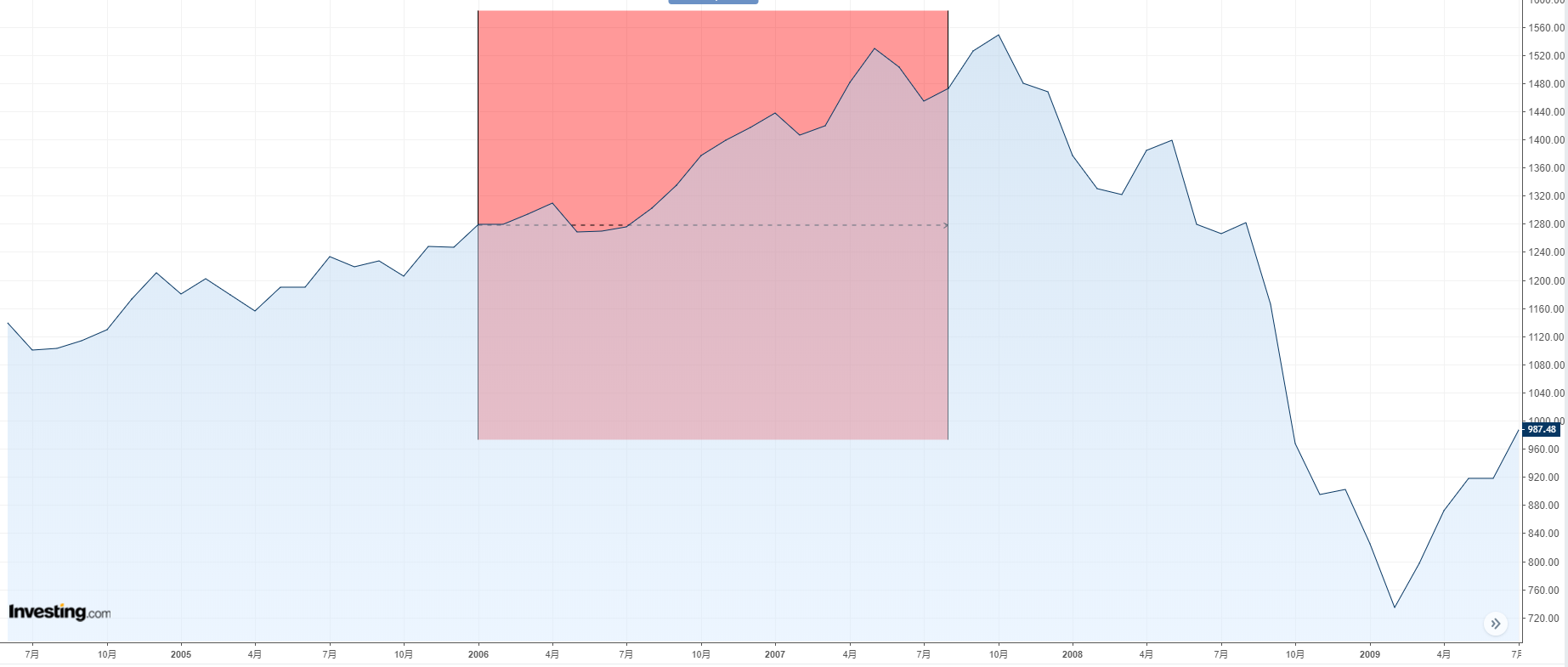

在2005年12月美债出现倒挂后,美国标准普尔500指数仍旧处于上涨走势,不过在2008年出现经济衰退后,金融危机爆发,美股暴跌。

1998年的情况也类似,虽然在出现倒挂初期出现了不小的回调,但整体还是处于上涨走势,不过在2001年出现经济衰退前标普就已经开始下挫。

1988年则不论是倒挂还是经济衰退美股都处于上涨模式。1980年在倒挂后也没遭遇破坏性的走势。但过后两年却下跌了25%,不过后面短短几周即被收复。

总结

美债收益率曲线正在趋平,距离出现倒挂仅一步之遥,美国已经处于经济衰退的边缘。但历史上并不是每次衰退股市都会下挫,不过时空背景不同,投资者也需做好情况恶化的准备。

【本文来自英为财情Investing.com,阅读更多请登录cn.investing.com或下载英为财情App】

推荐阅读