伊朗战争:可能持续多久?摩根士丹利给出分析

正在巩固的黄金牛市在等待一个催化剂,试图突破2000美元/盎司。

外媒大宗商品策略师迈克•麦克格隆(Mike McGlone)刊文发表了其对各资产类别在2021年价格表现的预期。麦克格隆认为,随着大宗商品价格见顶和美国长期国债收益率下降,2022年通缩力量卷土重来的可能性越来越大,这将对比特币和黄金产生积极影响。

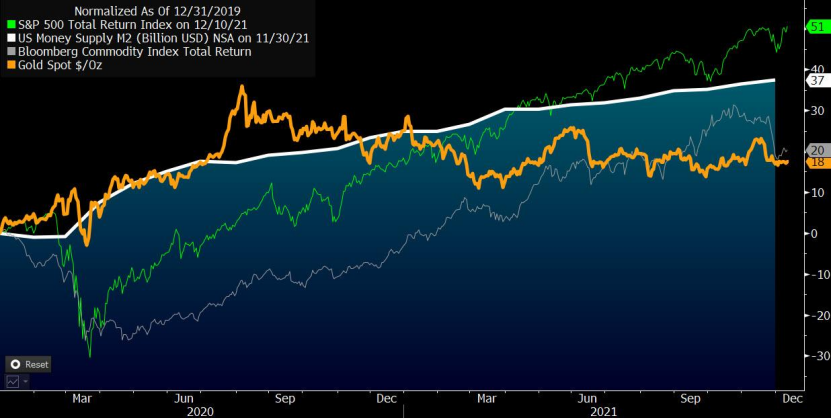

新的一年最主要的不确定因素是,美股能否在美联储收紧政策的情况下继续上涨,这将影响所有的资产。

2022年资产类别的表现很可能完全取决于美国货币供应量恢复上行的可能性。货币供应增加将利好黄金,特别是如果美股回报在一定程度上恢复正常的话。

此外,由于加密资产日益普及,越来越多人将其纳入了投资组合中,而加密资产表现往往大起大落,本文中的图表排除了彭博银河加密指数(BGCI)。

麦克格隆表示,彭博银河加密指数已经收复了2021年大约60%的失地,且标准普尔500指数自2020年低谷以来从未出现过10%以上的下跌,这意味着表现不佳的大宗商品价格将面临越来越大的压力。

市场对美联储2022年加息的预期是资产价格表现的首要决定因素。随着铜、原油和债券收益达到2021年峰值,美联储提前加息的预期正获得支撑。

在2015年开始加息之前,美联储花了大约7年时间才实现零利率。美联储期货基金期货指数显示,到2022年底,美国利率将跃升至1%。历史证明,阻止利率上升的主要原因是股市的表现发生了某种逆转。

下图显示,标准普尔500指数在其60个月移动均线上方创下了20年来最大的涨幅。而正在巩固的黄金牛市则在等待一个催化剂,试图突破2000美元/盎司。

2021年大宗商品和债券收益率的反弹可能已经结束,这意味着持续的通缩力量将卷土重来。

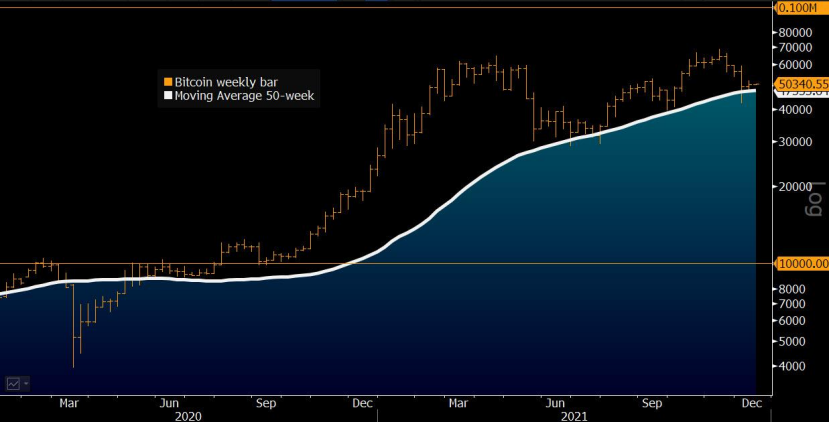

至于比特币,作为一种风险资产,如今比特币正在朝着数字储备资产的方向发展,这对其价格有积极影响。

随着比特币的需求和接受度都在上升,其供应量开始出现不足。

2021年年底的一大关键问题是,比特币市场是否过热。比特币在2020年结束的价格比其年均值约高出140%。图表显示,比特币价格在其上升的50周移动均线附近,仍较为合理,不太长的上升通道将为2022年的强劲增长奠定基础。

比特币一年前的超买状态已经得到缓解,现在的问题是比特币价格究竟是正在巩固牛市还是即将走下坡路。鉴于有利的供需基本面,麦克格隆更倾向于前者,并表示10万美元是很好的目标阻力。

大宗商品(尤其是石油)和比特币最大的区别在于供应弹性的不同,这也意味着2022年的原油价格将会走低。

2021年,WTI原油升至60月均线上方,创自2008年峰值以来最大的涨幅,但是这对于原油价格来说不是个好兆头。因为油价的反弹将使美国加速失去长期以来原油净出口国的地位,并促进石油替代品和电动汽车行业的发展。

不过,伴随着越来越具有挑战性的经济背景,麦克格隆预计供需面将不利于油价,原油价格有望回到较低水平。根据下图所示,WTI原油价格在72美元/桶时达到超买,60月均线则在56美元/桶附近。

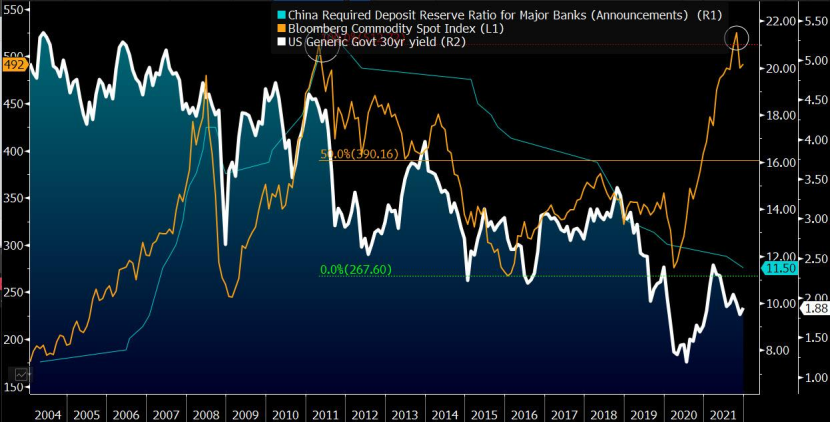

总而言之,2022年的头等大事可能是,大宗商品普遍出现某种逆转的风险和倾向。下图显示,彭博商品现货指数从2020年的低位不断反弹,恢复正常化。

根据历史规律,大宗商品价格随着人民币的贬值而上涨是一个悖论。2021年中国二次下调存款准备金率和美国长期国债收益率的下降将打击大宗商品价格。

自2003年以来,中国成为大宗商品需求的主要来源,美国的加息料将支撑美元,而美元的上涨将不利于大宗商品价格的上升。