英伟达一夜蒸发2400亿美元!大跌背后哪三大主因?

一切都为了延长投资者退出所需的时间。

老练、富有的投资者会选择对冲基金而不是私募股权公司来管理其财富的主要原因之一是,他们可以从对冲基金获得近乎即时的流动性。与将资本锁定多年的私募基金不同,对冲基金让客户可以选择在发送赎回请求后的几天或几周内兑现。毕竟,这些钱是在“公共”股票中的,只需轻轻一按键即可出售。

然而,由于对冲基金市场前所未有的分化,绝大多数对冲基金的表现继续低于其基准、资产管理规模正在流失,而少数大型多策略基金赚得盆满钵满、拥有大量投资者,后者因此可以随意更改规则而不必担心失去客户。对于投资者而言,在表现最好的对冲基金中即时获得流动性的做法恐怕即将成为过去。

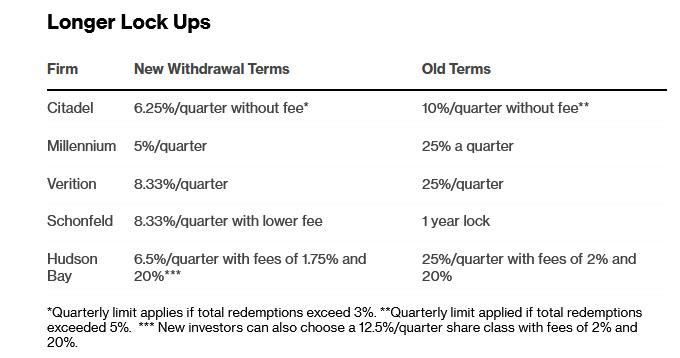

以多策略对冲基金巨头千禧管理(Millennium)和城堡资本(Citadel)为例。外媒报道称,管理着570亿美元的Millennium上个月告诉投资者,它为一只至少需要5年才能赎回的基金筹集了创纪录的100亿美元。这意味着,如果您现在发送赎回通知,如果幸运的话,您可能会在2026年的某个时候收到您的钱。客户接受这些条款意味着,如果这5年期间发生崩盘之类的灾难,他们拿到钱的可能性几乎为零。

管理着430亿美元的Citadel今年也更新了针对所有投资者的流动性条款,规定在某些情况下将季度提款限制在6.25%。这意味着需要16个季度(四年)才能完全赎回,除非客户愿意支付额外费用。Citadel的基金目前不对新投资者开放,因此如果有人要退出,以后再回来可能会很困难。

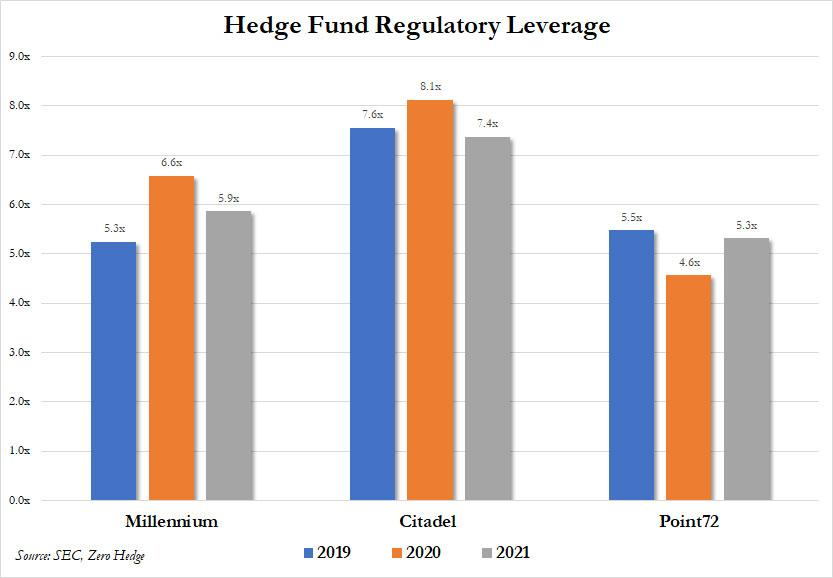

Millennium和Citadel是世界上杠杆率最高的两家对冲基金。它们对潜在流动性的任何变化都极为敏感。提醒一下,2019年的回购危机正是全球最大型对冲基金回购融资压力的结果。

因此,很容易理解为什么这些杠杆率极高的对冲基金会在市场压力时期竭尽全力避免“挤兑”,如果这种情况发生在市场崩溃期间,可能导致基金在一夜之间崩盘。

Millennium和Citadel并不是唯一可以将他们想要的任何条款强加给客户的对冲基金。据外媒报道,今年至少有四家大型基金改变了条款或开设了新的股票类别,所有这些都延长了投资者退出所需的时间。投资者愿意接受这类条款的原因是,在一个许多基金表现不佳的行业中,这些经理人带来了最稳定的回报。

Capstone Investment Advisors的高级投资组合经理Rishabh Bhandari表示,“部分原因是因为他们可以” ,平均而言,如今的投资风险更高,而流动性更低,“因此投资者愿意接受较长的锁定期,以此获取回报”。

问题是,目前的投资者中,很少有人知道在崩盘时对流动性的需求有多大,也不知道放弃在有需要之时收回资金的权利会让他们付出多惨痛的代价。

报道称,虽然其他大型基金还没有效仿,但它们会效仿。其中包括史蒂夫·科恩(Steve Cohen)的Point72资产管理公司。该公司通过面向富人的银行募集了大部分资产,并且仍然允许投资者每季度赎回25%。这意味着他们只需短短一年的时间就能收回所有资金。