“七巨头”中最惨!微软正滑向关键“生死线”……

英为财情Investing.com - 流媒体巨头奈飞公司 (NASDAQ:NFLX)让它的投资者在2021年获得了强劲的回报。今年迄今为止,公司股票的回报率为17.5%,相比较之下,道琼斯美国广播娱乐指数(Dow Jones U.S. Broadcasting & Entertainment Index)下跌了10.2%。

11月17日,奈飞的股价创下了历史新高,超过700美元,但自那以后,该股下跌约9%,周三收于620美元下方。52周在线,公司股价一直处于478.54-700.99美元之间波动,市值约为2736亿美元。

管理层在10月19日公布了第三季度指标,营收为74.8亿美元,去年同期为64.3亿美元。稀释后的每股收益为3.19美元,而2020年第三季度为1.74美元。

另外,投资者惊喜地看到,奈飞在全球范围内新增了440万用户,其中,亚太地区贡献了大部分的增长,现在公司拥有近2.14亿付费用户。管理层预计四季度还将新增850万付费用户。

公司CFO Spencer Adam Neumann表示,「我们有几部热门剧集,如《鱿鱼游戏》、《纸钞屋(La Casa de Papel)》等,而且整个季度我们都有类似的高质量多种类节目。根据我们的预测,今年营收的增幅大概会达到19-20%左右。」

那么,随着股价的波动性增强,华尔街如何看待该股?

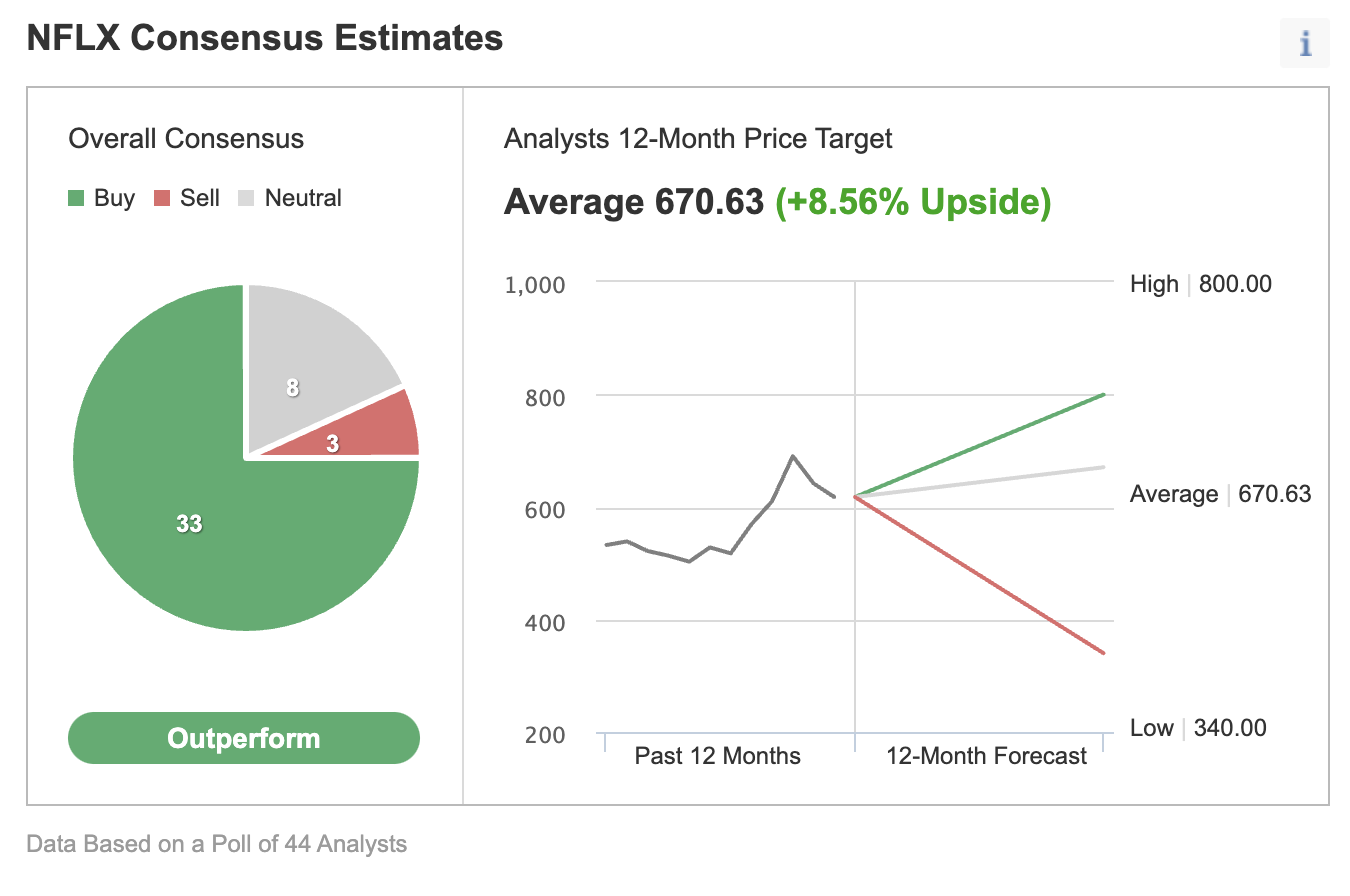

根据Investing.com对44位华尔街分析师的调查报告显示,奈飞的共识评级为「跑赢大盘」,未来12个月的平均目标价为670.63美元,这意味着公司将较当前水平上涨约8.6%。12个月目标价范围在340-800美元之间。

我们根据考虑股息、市盈率倍数、10年折现现金流增长等因素的估值模型来计算,奈飞的平均公允价格为681.09美元。此外,我们通过该公司的100多个因素,将其和通信服务业的其他同行进行比较,来判断公司的财务健康状况。在增长和利润健康方面,公司在一共5分中获得了4分,表现良好。

但是,即使是奈飞这样的高增长公司,其估值也存在泡沫。奈飞的P/E、P/B和P/S比率分别为58.87倍、18.57倍和9.93倍。其他流媒体业务高速增长的公司如迪斯尼,估值为130.98倍、2.91倍和3.91倍,而康卡斯特的市盈率为16.09倍、2.38倍和2.01倍。

关注技术图表的读者可能有兴趣知道,尽管过去两周股价下跌,但是奈飞的一些短期指标仍然令投资者担忧。我们的第一个预期是,奈飞的股价将继续跌至620美元以下,甚至600美元,之后应该会找到支撑位。此后,该股可能会在620-630美元之间横盘交易,并建立一个新的基础,而接下来,投资者有望迎来该股新的牛市行情。

下面,我们就来看看奈飞这只个股的三种可能的交易方式:

1、以当前股价买入奈飞股份

那些不关心股价每日波动、相信公司长期潜力的投资者,现在可以考虑投资奈飞的股票。

12月1日,奈飞的股价收于617.77美元,该股试图接近670.63美元,符合分析师预期的水平,买入并持有投资者应该可以在未来几个月时间里持有多头头寸。

而这一涨幅意味着,奈飞的股价有望从目前水平涨近8.5%。

2、购买持有奈飞股份的ETF

如果读者不想将资金直接投入奈飞的股票,但是仍然想持有公司的股票,可以考虑持有公司股票的基金。这些基金包括:

Simplify Volt Pop Culture Disruption ETF (NYSE:VPOP),该基金迄今下跌6.3%,NFLX股票的权重为9.71%;

John Hancock Multifactor Media and Communications (NYSE:JHCS),该基金迄今下跌2.6%,NFLX股票的权重为6.70%;

Pacer BioThreat Strategy ETF (NYSE:VIRS),该基金今年迄今上涨24.3%,NFLX股票的权重为5.76%;

Invesco S&P 500 Equal Weight Communication Svc (NYSE:EWCO),该基金今年迄今上涨了10.7%,NFLX股票的权重为5.18%。

3、熊市看跌期权价差

一些投资者可能会担心奈飞的股价继续下跌,如果你对期权交易策略有经验,可以考虑利用熊市看跌期权价差来操作该股。需要注意的是,很多期权策略并不是很适合散户投资者,因此以下方法仅适用于交流学习作用,不作为对散户投资者的投资建议。另外,需要额外注意的是,这是一种高风险的交易,不适合新手期权投资者。

在熊市看跌期权价差中,交易者既有执行价较高的多头看跌期权,也有执行价较低的空头看跌期权。这两种交易的标的股票相同,到期日也相同。而在这一交易中,交易员要想获益,奈飞股价就需要下跌。不过,在熊市看跌期权中,潜在盈利和潜在亏损水平都是有限的。

在本文撰写之际,奈飞股价为635.40美元,按照这个价格来计算:

对于策略的第一阶段,交易员可能会购买价内期权(ATM)或者价外看跌期权(OTM),比如2022年1月21日,行权价为630美元的看跌期权,该期权目前的执行价格为32.60美元。持有这种不到两个月就到期的看张期权,交易员需要花费3260美元。

随后,第二阶段,交易员需要卖出OMT看跌期权,比如,2022年1月21日行权价为610美元的看涨期权。目前的溢价是23.80美元,期权买家需要支出2380美元,不包括交易佣金。

在我们的这个例子中,最大风险将等于价差成本加上佣金。也就是说,利差的净成本是8.80美元($32.60 - $23.80 = $8.80)。

由于每个期权合约代表的是100股标的股票,也就是说,对于奈飞来说,我们需要用8.80美元乘以100,这样最大损失风险是880美元。如果该头寸一直被持有到到期日,而两部分到期日都没有价值,也就是说,如果到期时,奈飞的股价高于多头看跌期权的执行价格(630美元),那么交易者就会失去这个金额。

另一方面,我们来看看这个交易的最大潜在利润。

在熊市看跌价差中,潜在利润仅限于两个执行价格减去价差的净成本加上佣金之间的差额。所以在我们的例子中,执行价格之间的差额是20美元($630.00 - $610.00 = $20.00)。而利差的净成本是8.8美元,所以,每股的最大利润是11.2美元($20.00 - $8.80 = $11.20),以11.2美元乘以100股后,这个期权策略的最大利润就是1120美元。

如果奈飞的价格在到期时达到或低于熊市看跌期权的执行价(610美元),交易者就可以获得这个最大利润值。

以前交易过期权的投资者可能知道,如果股票价格低于执行价格(610美元),熊市看跌头寸通常在到期日时分配,也有可能提前。因此,该仓位需要持续的监视,直到到期日。

最后,我们还应该计算这种交易的盈亏平衡点,在这个盈亏平衡的价格下,交易者不至于损失太多钱。在到期日时,多头看跌期权的执行价格(630美元)减去支付的净溢价(8.80美元)将得到盈亏平衡的奈飞价格。在我们的例子中是$630.00−$8.80 = $621.20。

总 结

我们认为,奈飞股票是大多数散户投资组合的可靠长期选择,对于那些希望从全球流媒体增长中分一杯羹的投资者来说,尤其应该关注。然而,未来几周,该股料进一步承压。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

(翻译:李善文)