别再只盯着原油!“霍尔木兹危机”对这一能源冲击更大……

1.市场展望:

周二鲍威尔表示,高通胀的“暂时性”一词可能应该退休了;美联储应该考虑加快缩减购债规模,我们认为这一表态或代表鲍威尔已转为鹰派。鲍威尔明确表示要加快缩减QE,那么加息节奏也会加快,这是金融市场所担心的。

最近虽然“奥密克戎”出现,但鲍威尔就表示,“奥密克戎”将对就业和经济活动带来风险,由此带来的担忧将减缓劳动力市场的恢复,并加剧供应链的瓶颈问题。背后的潜台词是通胀压力会更大。目前失业人和岗位空缺都很多,这说明美国人失业并不是因为找不到工作,而是不愿意工作,这恐怕也是货币政策所无能为力的。所有fed更关注通胀而非就业市场的转变,也是可以理解的。

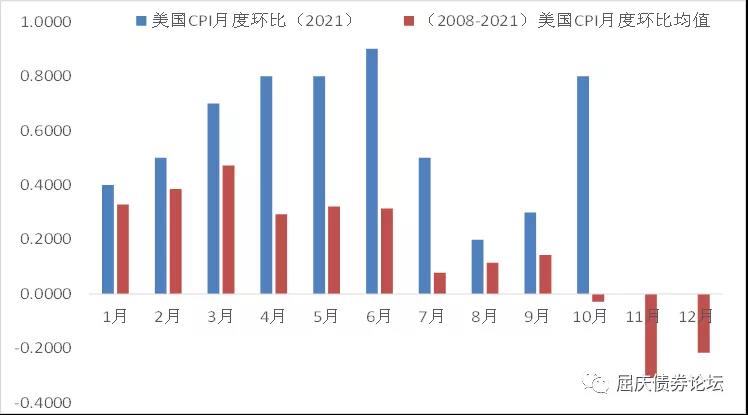

那么美国通胀究竟能否持续?今年以来,美国CPI环比涨幅远超过2008年以来的月度环比涨价均值,显示美国通胀压力非常大。如果不控制,即使是明年通胀形态由于基数原因会表现为前高后低,但是我们估计美国CPI明年大部分时间都在2.5%之上,这确实已经不是暂时的现象了。而且目前通胀来自油价,工资,房地产市场。油价最近下跌后,通胀预期缓和,但是中期内仍面临上行的压力。而工资,房地产市场带来的通胀压力更偏长期化,短期内并不容易缓和。

图1:美国CPI月环比超过08年以来的均值

图2:美国明年大部分时间CPI都会超过2.5%

鲍威尔表态后,市场对明年加息预期提高。美债短期利率大幅反弹,而10年国债则出于对疫情的担心,明显下行,曲线出现平坦化。

2.11月PMI数据点评:经济继续弱势,企业利润改善

根据统计局公布的数据显示,2021年11月份,中国制造业采购经理(PMI)为50.1%,比上月回升0.9个百分点。

11月PMI重新上行至荣枯线以上,意味着制造业环比小幅扩张。不同规模企业表现较分化,大型企业较上月小幅回落0.1个百分点至50.2%,中小企业分别回升2.6和1个百分点至51.2%和48.5%,中型企业恢复至荣枯线以上。本月PMI偏高主要与上月低基数效应有关。

供需方面,生产指数为52%,较前值回升3.6个百分点,是整体PMI反弹的主要贡献项。从高频数据来看,各生产指标表现分化,焦炉和高炉等黑金链条开工率环比回落,地炼、PTA和汽车半钢胎均有所回升。除了黑金上游表现较差以外,其他多数行业生产好转,同比数据也有所改善。需求端方面,新订单指数上升0.6个百分点至49.4%,连续4个月位于荣枯线以下,需求依然表现偏弱。

新出口订单指数录得48.5%,回升1.9个百分点,改善幅度较大。今年出口PMI表现持续不及实际出口金额数据,可能与通胀、企业口径差异等因素有关;11月韩国前20日出口金额出口金额同比27.6%,预计出口继续表现强劲。进口指数回升0.6个百分点至48.1%,指向内需向好。

库存方面,原材料库存指数回升0.7个百分点至47.7%;产成品库存指数回升1.6个百分点至47.9%。目前企业库存仍处于较高水平,截至10月产成品存货累计同比为16.3%,在生产节奏放缓的背景下,企业库存周期更偏向被动补库。

原材料购进价格指数大幅回落19.2个百分点至52.9%,主要源于煤炭价格修正带动大宗商品价格整体回落;出厂价格回落12.2个百分点至48.9%,原材料购进价格回落幅度大于出厂价格价格,工业企业利润水平得到提升。同期南华工业品指数环比转负,同比涨幅显著收窄,预计11月PPI趋于回落。

非制造业商务活动PMI回落0.1个百分点至52.3%。建筑业PMI录得59.1%,环比回升2.2个百分点,建筑业景气度上升或与基建发力跨周期和房地产投资预期修复有关。但从螺纹钢库销情况来看,黑金市场继续供需双弱,库存累积压力趋严,因此对基建不宜过于乐观。服务业PMI回落0.5个百分点至51.1,主要受全国疫情反弹影响。

从11月数据来看,生产端在能耗双控的压力下扩张幅度有限,需求端继续弱势运行,企业处在被动补库和主动去库阶段。三家马车中出口仍起到支撑作用,基建继续乏力。虽然上游商品降价带动工业企业利润有所改善,但明年外需收缩的预期一定程度制约企业投资意愿,整体来看经济内生动力仍旧偏弱。

3.周三市场策略回顾

疫情担心反复,鲍威尔鹰派讲话:江海债市早盘策略(2021-12-1)

周二受到疫情担心再度加剧,鲍威尔鹰派发言的影响,海外市场风险资产再度下跌。2年美债收益率大幅反弹,10年收益率创逾两月新低。原油大幅。

消息方面,鲍威尔承认,通胀进一步上升的风险增加,12月FOMC将讨论加快完成缩减购债,市场加息预期急剧升温,美债收益率曲线趋于平坦化。莫德纳CEO预测,其疫苗在应对变异毒株奥密克戎方面,效果将远不如之前;制药公司将需要数月时间,才能大规模生产新的针对该毒株的疫苗,这引发了市场对疫情担心加剧。此外,欧元区11月CPI同比增长4.9%,创25年新高。

国内方面,11月份的PMI好于市场预期,月末紫金面异常紧张。虽然“奥密克戎”对金融市场的影响还需要观察,情绪还是存在反复的可能,但恐慌最大的阶段或正在过去。国内的经济数据也在改善的趋势之中,叠加目前回购市场成交量,期货市场的成交量所体现的交易盘和杠杆并不低的现实,我们认为未来一段时间,市场将展开填坑行情,将逐步填平前期的利率下行幅度,因为那是市场的降准预期浓烈和“奥密克戎”引发的恐慌预期下的水平,不具有持续性。当然,考虑到市场悲观预期依然浓烈,利率填坑的速度也将是缓慢和有反复的。

关注OMO的变化:江海债市午盘策略(2021-12-1)

周三利率小幅反弹,普遍上行1-2bp。当天的变化在于:

(1)海外市场疫情担心加剧和鲍威尔鹰派表态,导致海外风险偏好回落,但是加息预期提高。理论上二个因素对国内债券方向是相反的。早上开盘,利率小幅上升,说明市场更侧重关注鲍威尔鹰派发言。至于海外疫情,这几日已经交易非常充分,市场有点“审美疲劳”,事实上,今天A股原油股也表现较好。

(2)央行OMO重新回到100亿。回购过去半年OMO的操作,我们发现规律如下:

月初都会保持100亿的操作,直到15号以后,OMO规模逐步放量,应对下旬的资金需求。

从11月5日开始,央行就一改过去100亿的风格,OMO操作变成500,然后到1000亿。11月份OMO规模放量时间提前,并且规模也较此前更大。体现出对流动性更为呵护。那么未来一段时间需要关注的是,12月份保持100亿的时间有多久,这能观察出央行的态度的变化。当然,在目前机构杠杆较高的情况下,央行可能会适度收缩流动性。

(3)财新的PMI低于市场预期,和昨日官方PMI出现分化。不过这两者经常分化,不必过于在意。

短期内,需要关注市场对海外疫情产生的“审美疲劳”,也需要关注OMO缩量的持续的时间。