百年未有之大变局中,美国有哪些投资机会?在科技巨头和股神掌舵的伯克希尔哈撒韦看来,美国仅存的投资机会就是回购自家股票!

美国的金融和科技巨头在去年,并没有进行巨额并购和开展新业务项目。股神旗下的伯克希尔哈撒韦在多年以来一直是反对回购股票的,不过它因为坐拥千亿美元现金,“无处可投”,近几年也开始成为回购大户。现金王苹果因反垄断调查缠身,也开始专注“投资自己”。

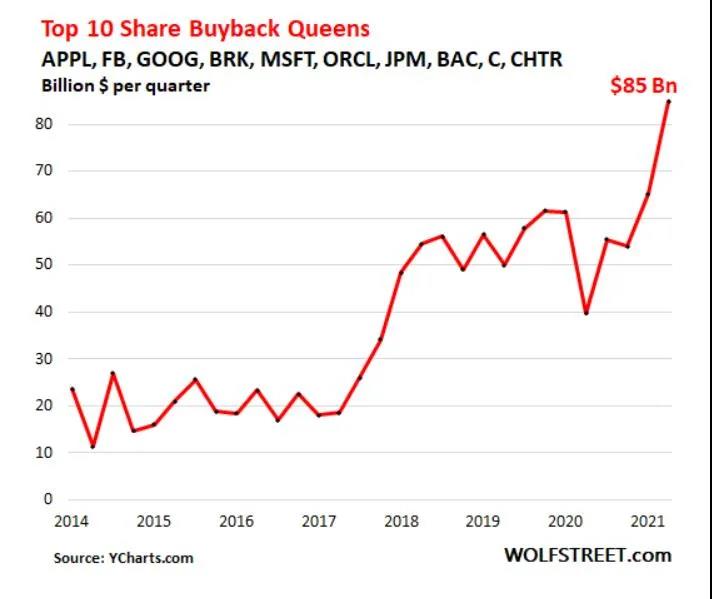

据标准普尔道琼斯指数(S&P Dow Jones Index)本周数据,排名前十的公司在第二季度回购的股票数量比以往任何时候都多,高达850亿美元,占所有标准普尔500强公司回购股票总金额的43%。自2014年以来,这10家公司回购了1.13万亿美元的自有股份。

大公司回购在最近今年有两次明显的加速,第一次是在2017年的公司减税之后,第二次是在2020年第二季度之后。两次回购加速,使得标普500指数成分股中,排名前十的公司季度股票回购率翻了两番,从2017年的每季度约200亿美元回购额,增至今年第二季度的850亿美元。

2021年,赚得盆满钵满的美国科技巨头和金融巨头回购力度空前,苹果回购金额第一,达到256亿美元,近5年回购总额达到3341亿美元。

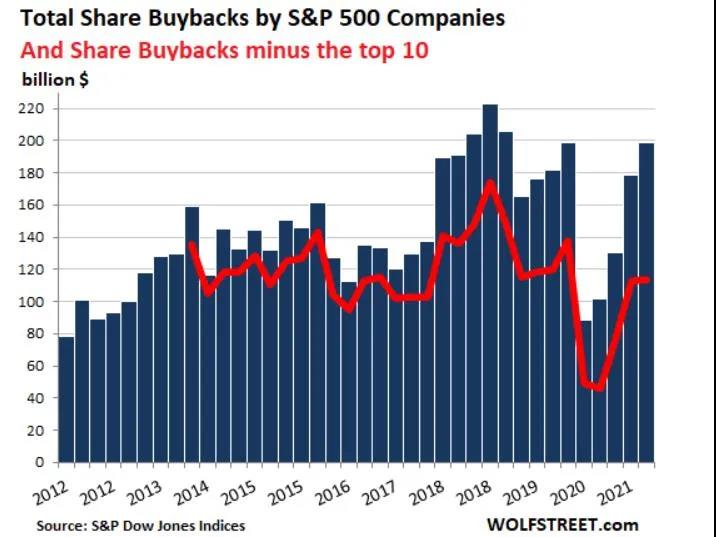

整体来看,美国标准普尔500指数成份股公司中,有294家在第二季度报告了至少500万美元的回购,低于2021年第一季度的335家。但权重前10的公司回购额占回购总额比例较大,二季度总回购了1990亿美元,这是有史以来第四大金额。

自2012年初以来,标准普尔500指数成份股公司已经回购了近5.5万亿美元,其中前10位的股票回购额占总回购额的25%。但是近年来,头部公司回购额占比上升趋势更加明显,排前十的成分股回购额占比达到43%。

自2017年减税预期上升,到2018年减税实施,以及美联储在2020年释放大量的流动性和美国财政部开展的各种救助项目,美国的科技与金融巨头完全不差钱。但减税和疫情期间的的获利,并没有转换成新项目建设,而是源源不断的流进股市,促进股价抬升。

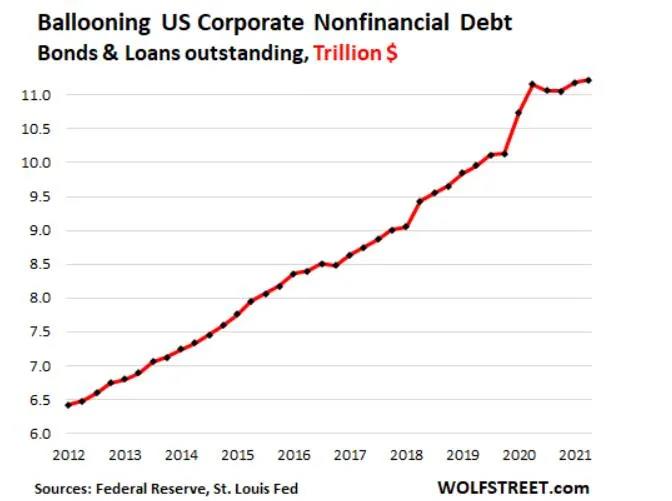

更有趣的是,在公司巨额回购的同时,美国的企业债也在大爆发。比如现金王苹果,在2019年和2020年两次发行债券,募集资金125亿美元,用于旧债再融资以及回购股票等。美国的非金融企业债务,即债券和未偿还贷款,由非贷款人的公司所欠,在2020年上半年飙升,第二季度达到11.2万亿美元的新纪录,在过去八年中飙升了73%。

股票回购的主要目的,是消除由于大量高管股票薪酬方案而导致的每股收益指标稀释,股票回购隐藏了基于每股收益的股票补偿成本。但一诡异之处在于,很多股票回购都是通过债务融资的,但债务不会影响每股收益率。

美联储降息并QE,让美国企业拥有低利率的友好发债环境;美国政府减税,直接“发红包”给上市公司,然后上市公司利用发债融资和税减的资金,大力回购股票,美股因此获得不断上涨的永动机。