股债与金属齐跌! 市场用抛售回应沃什提名传闻 开始定价“更鹰派的下任美联储主席”

近期股指上攻趋势已经显露,尤其在大蓝筹带动下沪指表现强劲。此外部分可转债也时常大涨频现,可转债与正股强弱如何。在经过不错的上涨后,可转债估值是否已高,值得关注。

// 股指强劲上攻 //

近期股指表现较好,尤其是沪指在权重蓝筹股带动下走出强劲的上攻趋势。个股分化较大,前期涨幅较大的中小个股纷纷回落。Wind数据显示,9月以来上证指数已上涨4.84%,而深成指仅上涨2.63%。可见短线市场分歧明显,需注意。

// 可转债市场连续创新高 //

随着股市分化式上涨,可转债市场表现更强劲。从中证转债指数来看,Wind数据显示,9月以来,该指数已上涨了3.81%,一路强劲并不断创出6年多新高。可见近期可转债步伐明显加速,意味着相关可转债受资金大力追捧,涨幅较大。

// 可转债和其正股表现对比 //

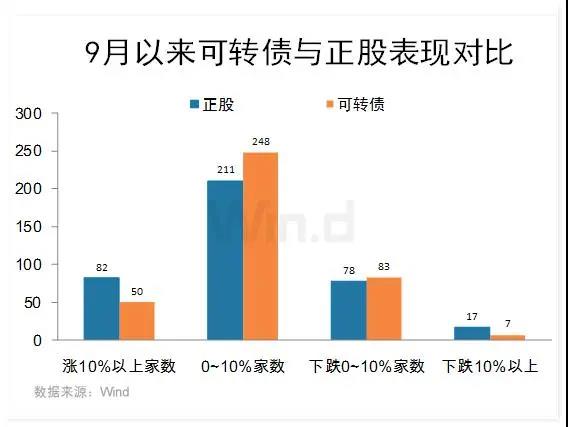

Wind数据显示,随着可转债不断的上市和退市,目前共有388只公募可转债和其正股正常交易。自9月以来,股、债普涨,可转债与其正股具体表现如下:

1)可转债方面:

388只正常交易的可转债共有298只上涨,占比达76.8%。其中50只9月以来涨幅超过10%,另外还有248只涨幅在0~10%之间,而其余90只则以下跌为主,占比不大。可见9月份市场强劲,可转债纷纷上攻。

2)正股方面:

个股波动大,整体表现也较好。其中上涨的个股也达293只,与可转债数量相差极小。不过其上涨在10%以上较多达82只,而涨10%以内为211只,比可转债表现活跃。而下跌个股有78只跌幅在10%以内,其余17只下跌超过10%,比可转债数量也多不少。

从对比上看,可转债受正股影响,个股和个债表现旗鼓相当,但可转债涨跌幅度稍小,更平稳一些。股票更活跃,涨幅大的较多,下跌中跌幅大的也较多。

// 可转债估值走高 //

在可转债不断上涨下,其转股溢价率走高,即转股价值有所下降。Wind数据显示,目前仅有15只可转债的转股溢价率为负,即将可转债转为相应的个股,其价值大于可转债的价格,而且幅度很小,而其余可转债转股价值都小于可转债价格。可见近期可转债表现较好,使得其估值明显走高。

// 可转债如何投资? //

恒泰证券分析认为,目前来看有较高成长性的高景气行业可转债依旧具有优势,但考虑到目前的估值水平,还需谨慎在正股与转债之间做出选择。一级市场方面8月截至目前发行数量为10只,近期上市转债均表现优异,8月甚至有两只转债首日收盘收益率超过50%。综合考虑发行人资质,打新高质量公司的可转债依旧能有不错的收益。

兴证固收团队认为,低平价转债溢价率水平继续快速抬升。低价转债的修复的原因主要是:1)一些低价转债行业正股反弹(beta驱动为主);2)转债市场关注度较高,资金仍在快速流入。另外,赛道方向转债品种抗跌性下降,这与权益市场的近期的轮动特征有关。转债显然已经是资金驱动牛市,不少增量资金难以配置“高波动”的高价品种,进而不得不配置看似有估值抬升空间、且正股也同样配合的低价品种。

本轮估值斜率的修复存在低平价品种加速拉估值的模式。目前股市高低估值切换继续,赛道品种上行趋势被打破,且转债持续获得流动性补充。在此环境下,更有可能出现低价品种估值继续抬升,而高价品种估值调整需要赛道股整体调整配合。