美股期货因特朗普关税混乱下跌;英伟达财报受关注

英为财情Investing.com - 芯片巨头博通公司 (NASDAQ:AVGO)的股票今年表现强劲,而且公司股票的股息收益率为2.9%,即使是对那些寻求被动收入的投资者来说,也颇具吸引力。不过,潜在的意向投资者,可能需要等待该股短期跌向470美元左右,才是一个相对较好的切入点。

对于已经持有博通的投资者来说,势必已经获得了一个较好的稳定回报。根据英为财情Investing.com的行情数据显示,2021年迄今为止,该股累计上涨了14%,并于8月30日创下了历史新高507.85美元/股。截至周一收盘,该股报498.96美元。博通的52周股价区间为343.48-507.85美元,目前市值约为2053.8亿美元。

“99.9%的互联网流通量都至少需要跨越一块博通的芯片”

9月2日,博通发布了截至8月1日的2021财年第三季度财务报告,数据显示,当季营收近67.8亿美元,同比增长16%,每股收益为6.96美元。与此同时,公司管理层预期四季度营收料为73.5亿美元,同比料增长14%,第四财季将于10月31日结束。

博通的CEO陈福阳在业绩说明会上表示,“博通三季度实现了创纪录的收入,这反应了公司在云计算、5G基础建设、宽带、无线等多个长期增长的市场,产品和技术都处于领先地位。”

总部位于加州圣何塞的博通拥有强大的产品组合,除了半导体解决方案,还为大量企业提供基础框架软件。事实上,公司此前强调,“99.9%的互联网流通量都至少需要跨越一块博通的芯片。”

博通股价后市仍有上涨空间?

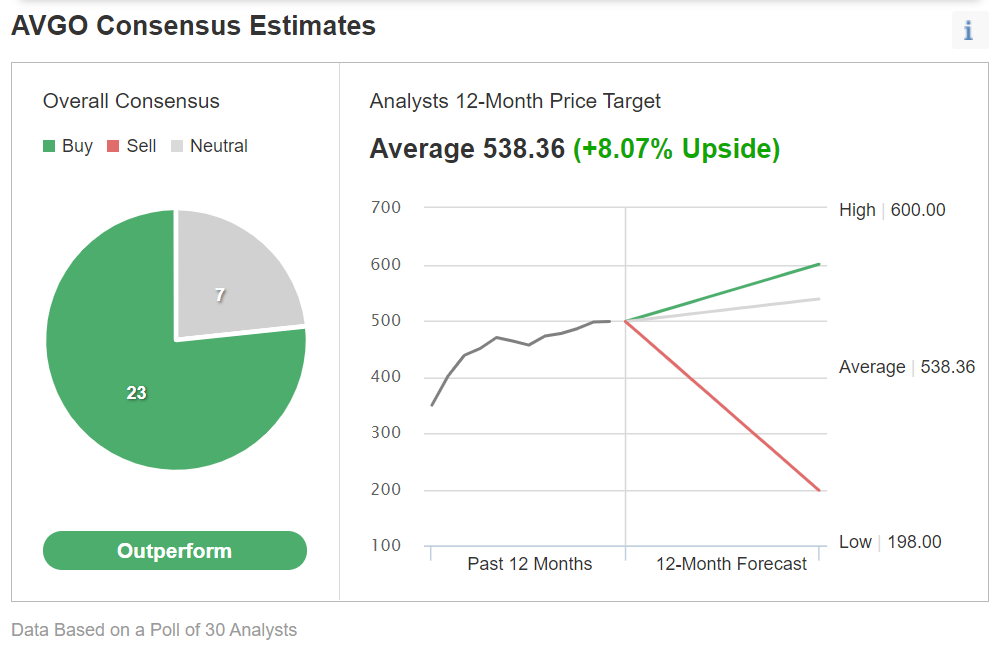

长期投资者可以从这只股票上期待更多上行前景。根据英为财情Investing.com调查分析师显示,接受调查的30名分析师中,有23位给予这只个股“买入”评级,12个月目标价平均值为538.36美元,距离当前股价水平约有8%的上涨空间。

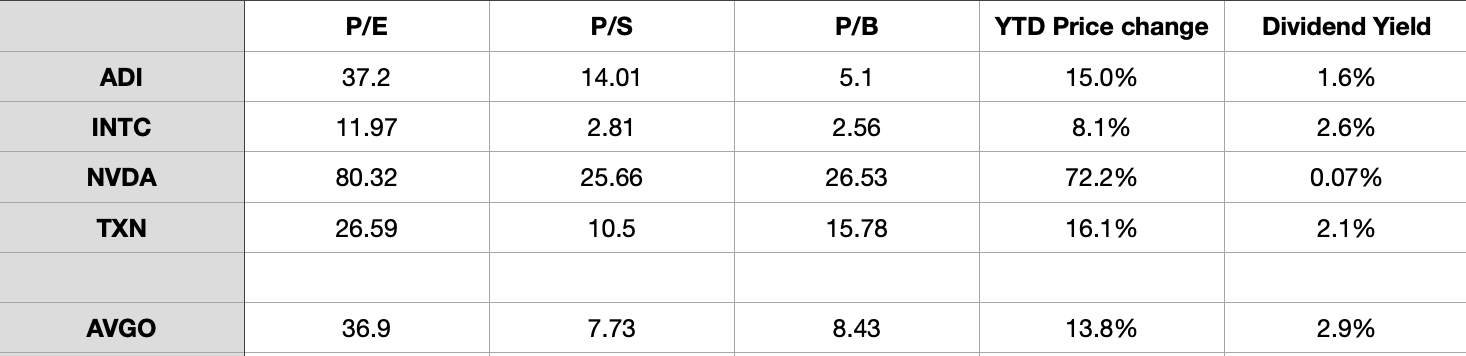

另外,博通的12个月目标价格波动在198-600美元区间,其P/E, P/S以及P/B分别为36.9倍、7.73倍和8.43倍。相比较之下,我们可以来看看另外几家主要芯片商的市盈率:

从上图可以看出,主要芯片商的市盈率指标都有所不同,不过,这些估值本身不足以用来衡量科技公司的更广泛增长潜力。

博通的技术指标和隐含波动性

关注技术图表的投资者可能还关注,目前博通的很多技术指标都是处于“超买”的水平。尽管它们可能会持续数周,甚至数月,但是潜在的获利回吐预计也将会很快到来。

如果整个科技板块在9月剩余的时间里甚至10月承压,那么我们可能会看到博通股价跌向470美元。如果该股在这个水平找不到支撑,则有可能进一步跌向450美元,之后或横盘整理。

最后,我们不妨来关注博通的隐含波动率水平,这个指标展示的是潜在的短期情绪波动,不过它不会预测移动方向。博通目前的隐含波动率是22.8,低于20日移动均线的36.3,也就是说目前该股的隐含波动率是下行的,市场似乎认为,该股近期不会出现极端的波动。

我们预计博通的股价基本会维持在470-500美元区间波动,尤其是在9月剩余的时间里,甚至10月。如果该股确实跌至470美元,会为新投资者提供更好的切入点,不过,作为科技板块最受人尊敬的派息股之一,博通的任何股价下跌可能都是暂时的,到今年年底,我们或有望再次看到博通股价创出历史新高。

如何交易博通?

1、以当前市价买入博通

那些不关心股价每日走势、并相信博通公司长期潜力的投资者,可以考虑在眼下股价水平直接买入该股。按照9月10日的收盘价498.15美元来计算,买入并持有该股,耐心等到下次该股创新高,甚至迈向分析师预期的538.36美元高位,投资者有望获得近8%的收益。

不过,担心大幅下跌的投资者可以考虑在当前买入价位下方设置3-5%的止损线。

2、购买大量持仓博通的ETF

那些不想直接买入博通股票但是扔向持仓的投资者,还可以关注一只持有博通股票的ETF,美股市场中,以下ETF都持有博通股票:

- First Trust NASDAQ Technology Dividend Index Fund (NASDAQ:TDIV):该基金今年以来上涨了18.1%,AVGO在该基金中的权重为8.11%;

- Invesco PHLX Semiconductor ETF (NASDAQ:SOXQ):这只新基金自6月成立以来上涨了7.1%,AVGO股票的权重为7.88%;

- Schwab U.S. Dividend Equity ETF™ (NYSE:SCHD):该基金今年以来上涨了18.5%,AVGO的权重为4.28%。

3、熊市看跌期权价差

认为博通公司股票短期内可能会出现获利回吐的投资者,还可以开启熊市看跌期权价差策略(Bear Put Spread)。不过这一策略涉及期权,并不适合所有投资者,该策略也需要对仓位进行实时的监控。

熊市看跌期权价差策略(Bear Put Spread)适合博通的长期投资者,他们可以将这个策略结合其长期的股票头寸来使用,从而为未来几周可能的股价下跌提供一种下行保护。

要建立这种价差策略,首先,你需要拥有一个执行价较高的看涨期权,和一个价格较低的看涨期权。两个看涨期权必须同一到期日。

如果博通股价下滑,这一策略就会获利,例如,交易员买入一份12月17日480美元行权的价外看涨期权,该期权目前报价是21.35美元,投资者需要付出2135美元的价格。与此同时,他在买入12月17日460美元行权的看涨期权,这个期权的报价是14.16美元,交易员需要付出1460美元左右。

该交易把潜在利润局限在了2000美元($480.00 - $460.00)X 100),同时,我们的最大损失就是($21.35 - 14.60)X 100 = $675(加上佣金),也就是说,潜在利润大约在$1,325左右($2,000 - $675)。当然,如果博通股价在到期日高于多头的看跌期权执行价,那么这两份期权就将一文不值。该交易将在到期日,以473.25美元的股价位置,实现盈亏平衡。

总 结

投资期限2-3年的投资者可能会从芯片巨头博通身上获得可观的汇报,不过,可能需要先熬过即将到来的短期获利回吐利空。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

推荐阅读

同为社交媒体公司,为何高盛看涨Snap却看跌Twitter?

(翻译:李善文)