别再只盯着原油!“霍尔木兹危机”对这一能源冲击更大……

在过去三年里,美国劳动节(9月6日)是市场的一个转折点。以下是分析师认为接下来会发生的事情。

夏季市场可能会有点反常。以上周为例,排在前两名的是典型的防御性公用事业股和周期性很强的材料股。周二,纽约证交所(New York Stock Exchange)和纳斯达克(Nasdaq)的总成交量较今年峰值低59%,较今年平均水平低19%。

Raymond James的机构股票策略师塔维斯•麦考特(Tavis McCourt)指出,过去几年,美国劳动节(Labor Day)之后,股市存在巨大的价值和周期性偏差。2018年,夏季结束后,美股市场暴跌。他表示:“我们相信,随着对年底的资金追逐开始, 10年期美国国债收益率上升,价值/周期性板块的表现可能会再度胜出,但就像过去18个月和可预见的未来一样,病毒才是市场的主导因素。”

他说,10年期美债收益率是整个市场的关键。量化宽松政策、银行流动性、美国财政部的政策和对Delta变异病例的担忧都应在下半年消退,使收益率上升至合理水平。这进而将导致收益率曲线趋陡,支撑价值股、小盘股和周期股——鉴于夏季市场走势逆转,这些股票还有很长的路要走。

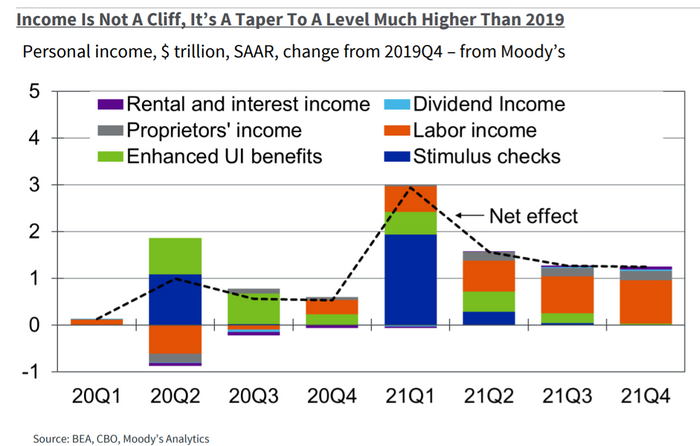

他提出的另一个观点是,尽管疫情影响复苏进展,但不会出现收入或支出的断崖式下跌。到2021年底,个人收入将比2019年第四季度高出约1.2万亿美元,或者换句话说,几乎与2010年至2019年期间4%的年均收入增速持平。由于如此多的刺激计划被保留下来,消费者支出应该仍会增长,而基础设施刺激计划将是一个净利好。

麦考特称,另一个巨大的推动力是,金融债务占可支配收入的比例接近40年来的低点。“在很长一段时间内,即使收入回归趋势线,消费者仍有积蓄可花,”麦考特说。上市公司的杠杆率也在下降——在未来12个月的基础上,标准普尔500公司的净债务/息税折旧摊销前利润(EBITDA)已从1.55的峰值降至7月份的1.07。他补充说,库存“低得可怕”,这一方面抑制了今年的经济产出,另一方面将导致未来两年的需求补充库存。

他看到的一个主要风险是通胀。在20世纪40年代末和60年代末,短期通胀导致了股市20%的回落,随后的五年里,股市经通胀调整后的回报率约为零。他指出,在这两个时期,强劲的每股收益增长都被市盈率收缩所抵消。

// 美联储仍是重要催化剂 //

值得注意的是,在9月6日劳动节之前,8月底的杰克逊霍尔会议将会对市场产生重要影响。而9月下旬的美联储利率决议,又是许多投资者预期的缩减QE政策的公布时点。

一旦缩减时间清晰了,市场的重点马上就会转向美联储的下一个大动作。CFRA首席投资策略师Sam Stovall表示,投资者可能不需要过分担心。

从历史上看,回溯到1945年,在美联储开始加息后的六个月内,虽然道琼斯工业平均指数下跌,但平均跌幅仅为0.2%。在首次加息后的12个月内,道琼斯指数的平均涨幅为2.5%。不过,毫无疑问,对股票而言,降息周期比加息要好。在降息后的前六个月,道指自 1945 年以来的平均涨幅为 11%,全年涨幅为17%。

有理由相信,如果美联储能够在不引起市场抛售的情况下缩减规模,那么它在加息时也可以降低出现重大市场意外的风险。

Stovall表示,当前的股市让他想起了90年代末,在大型科技股和非必需消费品巨头的推动下,市场“只是不想下跌”。

这意味着美联储缩减和加息的时机,以及一旦开始这些政策转变的步伐,对市场来说将显得尤为重要。

“从现在到12月,美联储会随着通货膨胀和就业而逐渐减少资产购买,而随着我们进入2022 年,缩减QE会加速,第一次加息时间将至,”斯托瓦尔说。