“七巨头”中最惨!微软正滑向关键“生死线”……

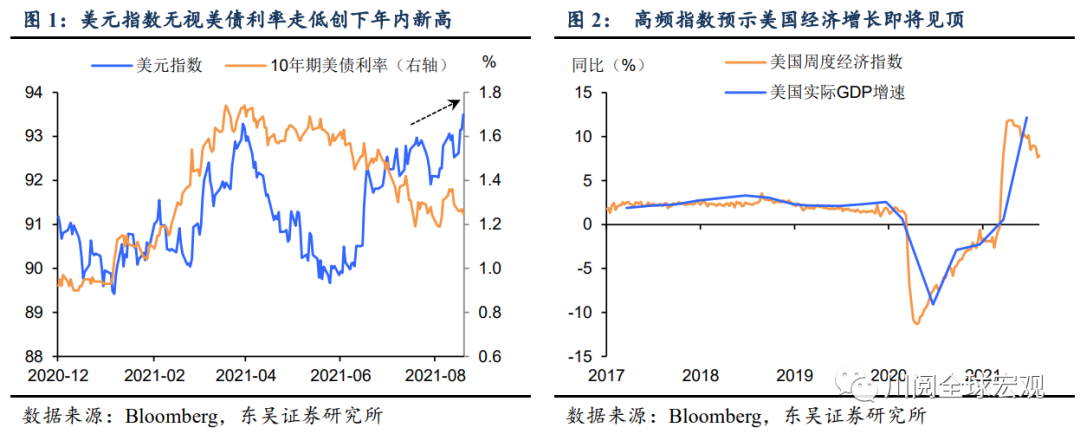

2021年8月19日美元指数升至93.5附近,创下今年以来的新高。与今年一季度的升值不同,这一波美元的走强没有伴随着长端美债利率的上行(图1),并且高频数据显示美国经济增长即将见顶(图2),可见经济基本面的因素并非美元升值的主要支撑。那么,在创下年内新高后,美元是否有进一步升值的空间?如果继续升值又能持续多久?

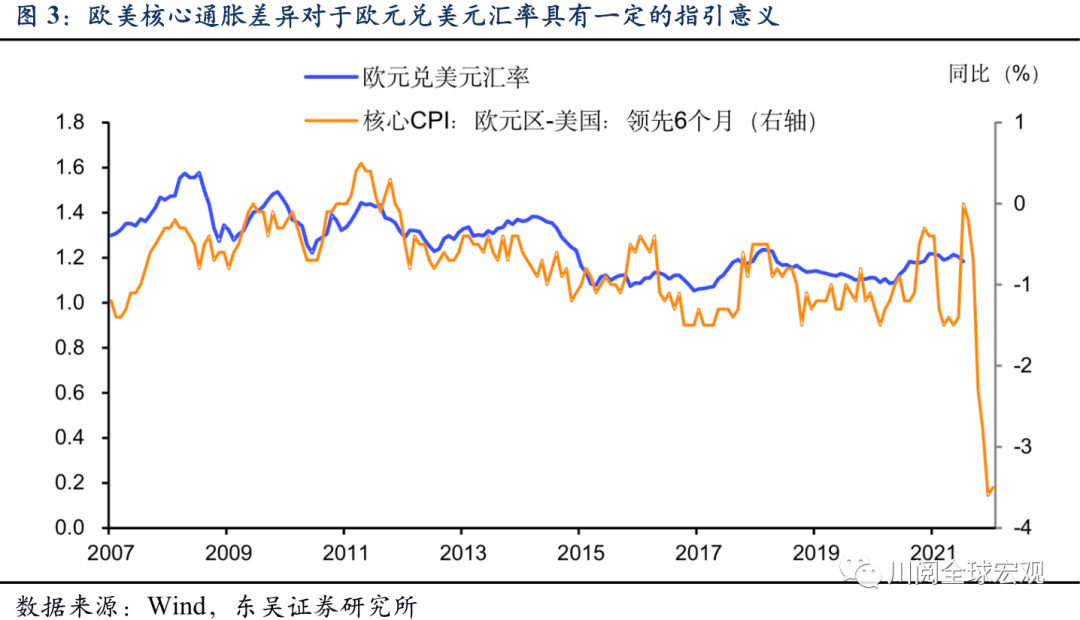

我们认为这一波美元升值主要受益于美欧货币政策分化,而这种分化的态势在年内很难改变。如图3所示,欧元区和美国在核心通胀上的差异,在中长期可以作为欧元兑美元汇率的一个领先指标。这种差异本质上反应的是欧元区和美国货币政策的差异:即当欧元区的核心通胀显著低于美国时,欧央行在货币政策上相对美联储更趋宽松。虽然美国核心通胀相对欧元区的飙升更受到供给面扰动的影响,但即便剔除这些暂时性因素,美国内在的通胀压力仍显著高于欧元区,这就意味着美联储相对于欧央行在货币政策上的趋紧将利多美元。

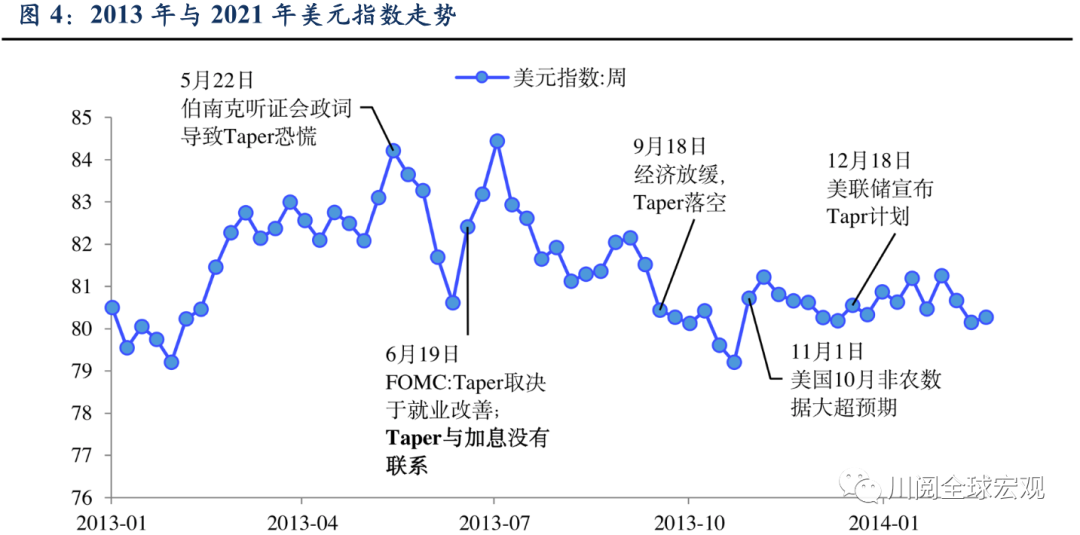

以史为鉴,2013年Taper“阴影”下美元为何表现“淡定”?2013年美联储Taper影响下,美元指数虽然波动较大,但整体中枢却是贬值的(上半年高于下半年)(图4)。可能存在三方面的原因:

基本面上,在Taper恐慌的影响下美国2013年下半年尤其是第三季度经济和就业出现了明显放缓,9月非农数据大幅不及预期导致美元刷新年内低位;

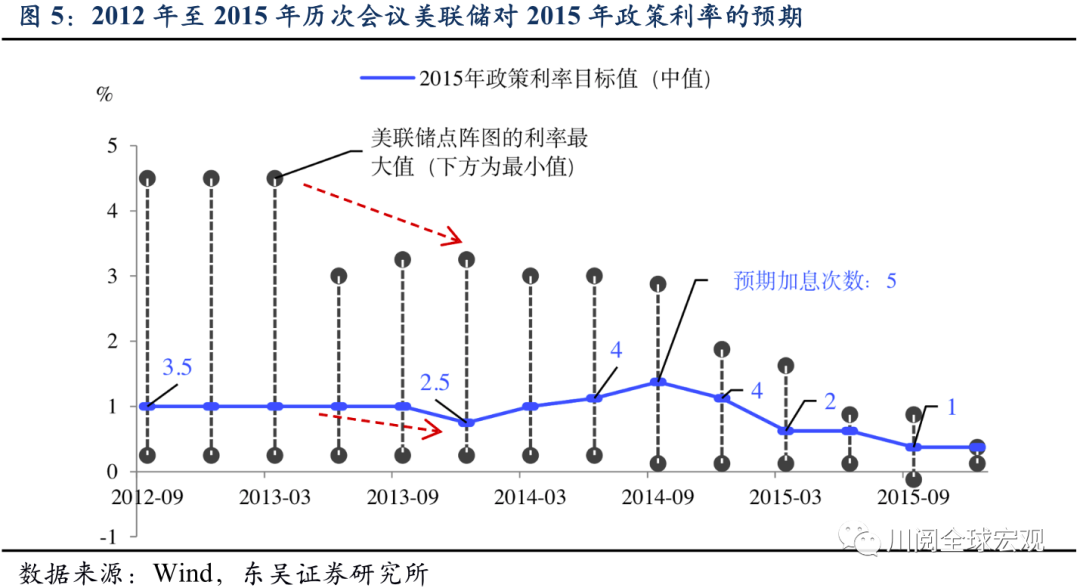

货币政策方面,除了Taper计划落地不顺利外,可能更重要的是美联储在利率预期上保持克制(表现为点阵图稳定偏鸽),2013年12月宣布Taper计划的同时下调了对2015年政策利率的预期中值(图5),这直接导致美元升值动力不足;

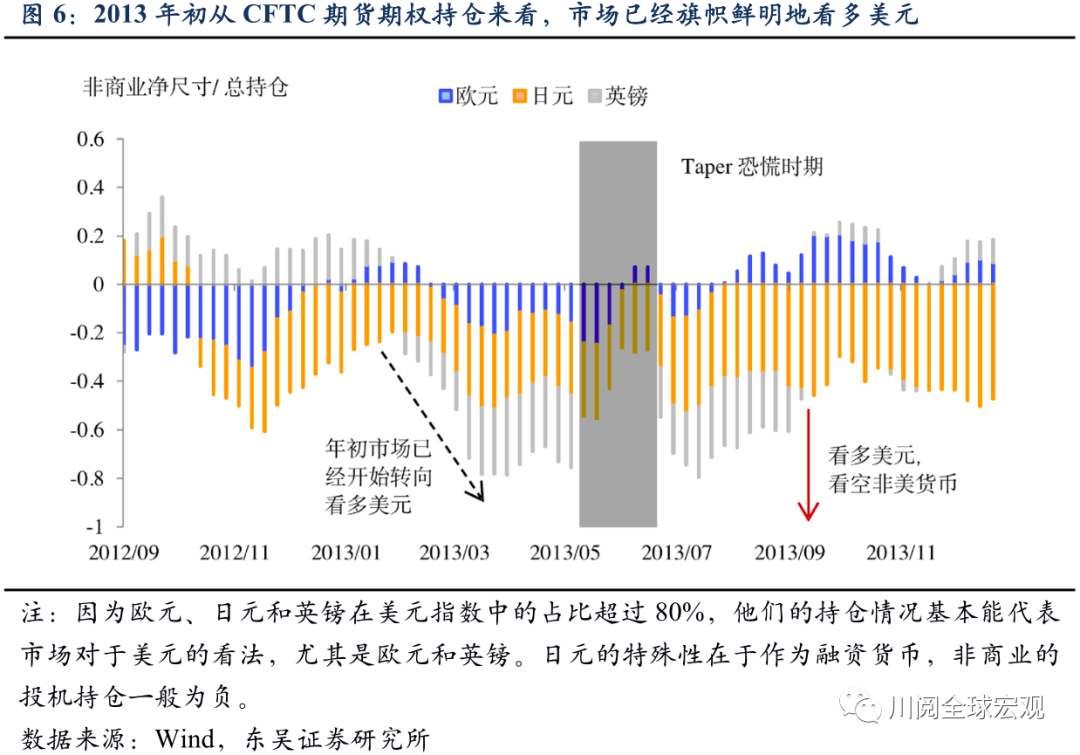

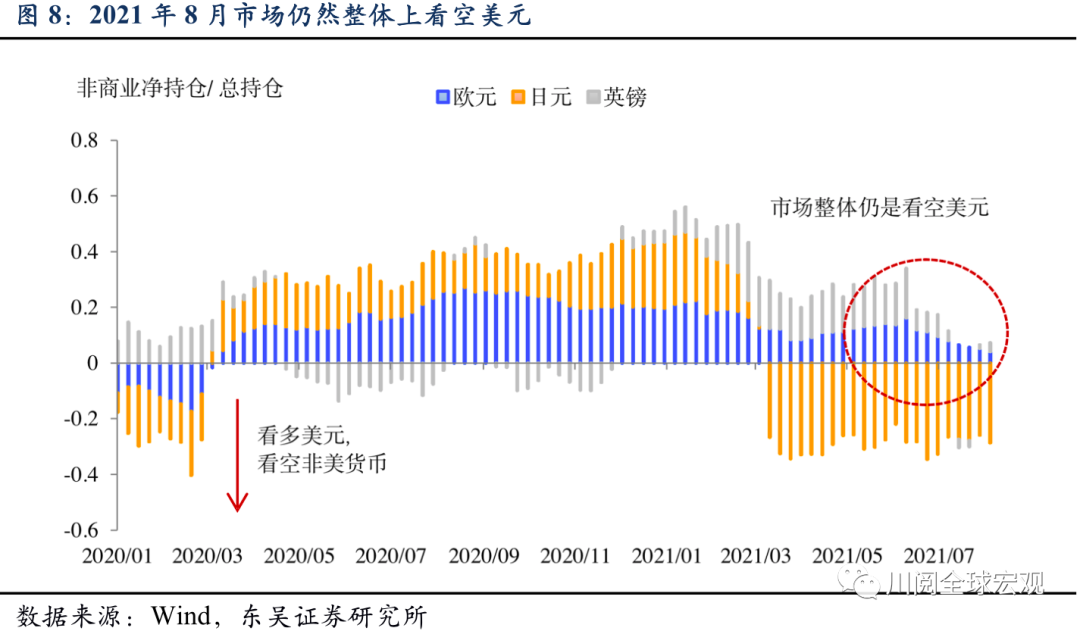

市场对于美元的强势已经有较为充分的预期是美元升值后劲不足的重要因素。从CFTC的外汇期货期权持仓来看,2013年初开始市场就旗帜鲜明地看多美元,这导致2013年下半年在Taper的刺激下美元多头的增仓动力和空间不足(图6)。

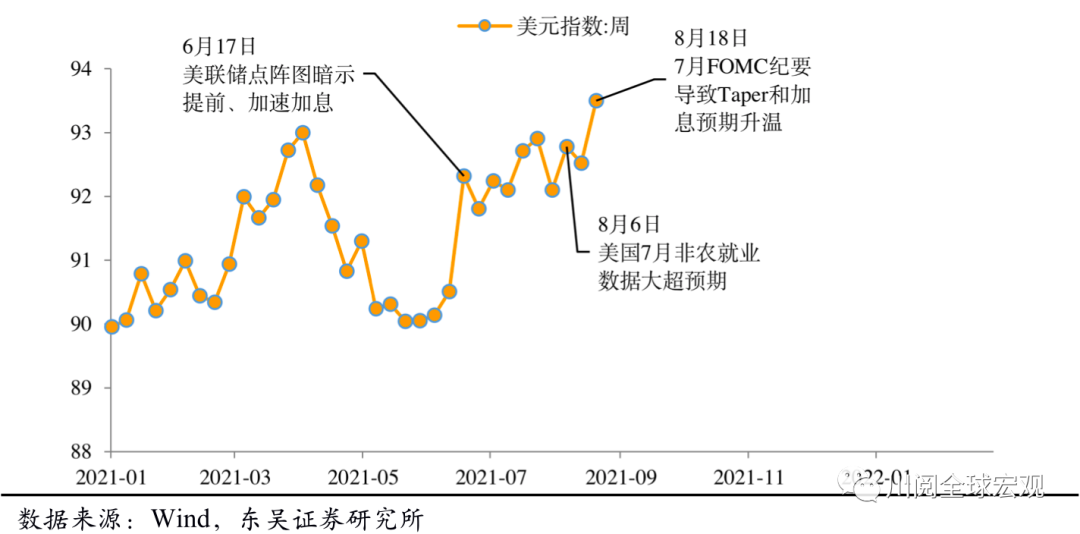

但这一次美联储Taper很可能将有所不同,需要警惕美元2021年内进一步升值的风险。由于疫情变异和蔓延,年内非农就业是否会出现不及预期的情况尚存在不确定性。不过,

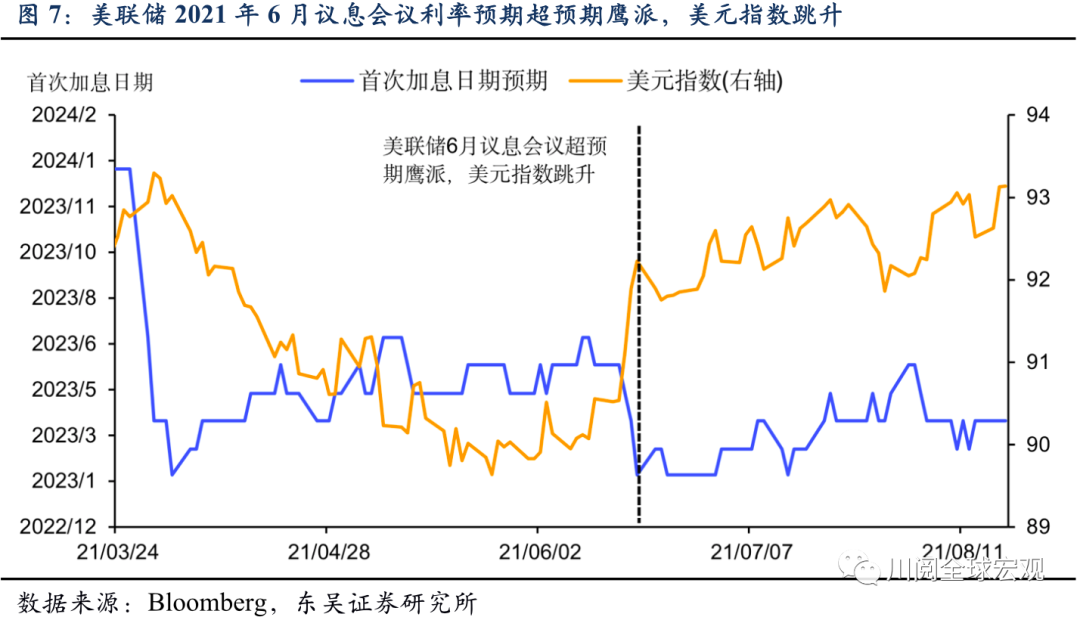

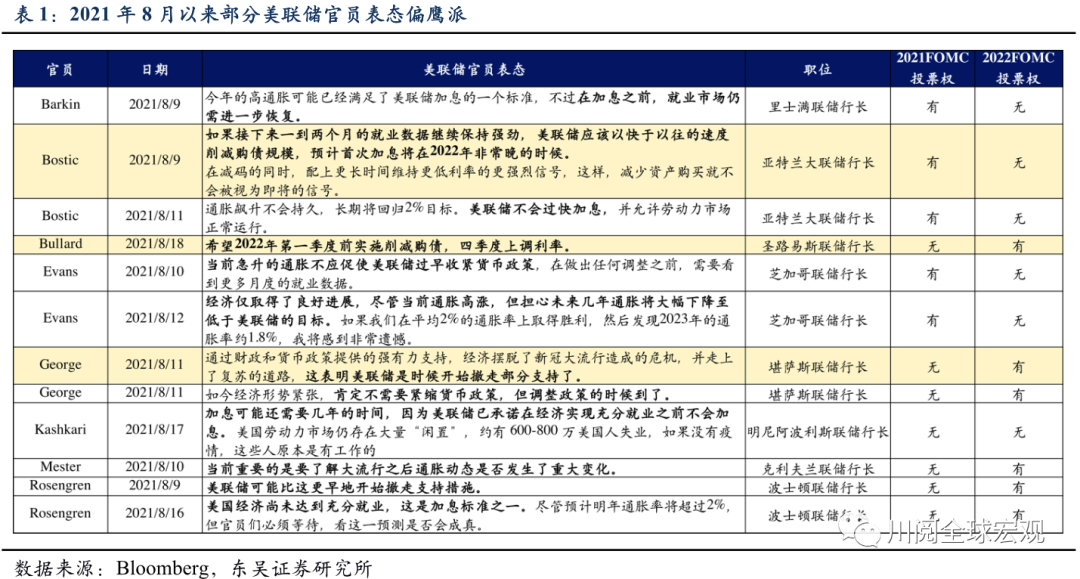

政策方面,2021年9月议息会议美联储可能在利率方面超预期鹰派,推升美元的升值。6月以来新冠变种毒株在美国加速扩散拖累经济复苏,联邦基金利率期货显示市场预期首次加息的时间为2023年3月,不过美联储部分官员近期表态偏鹰派(表1),意味着9月议息会议点阵图的首次加息时点有提前至2022年末的可能(从中值角度看)。回顾今年6月,美联储在利率方面的超预期鹰派曾使得美元指数跳升(图7)。

预期方面,与2013年不同,截至2021年8月市场整体仍是看空美元,可能是美元流动性过剩的论调让投资者放松了警惕,但这种情况下一旦出现超预期的变化,年内美元指数有可能进一步升至95附近。

风险提示:病毒变异导致局部疫情控制难度加大、政策变化超出预期