英为财情Investing.com - 白驹过隙,转眼2021年已经过半。这半年华尔街迎来送往,好不热闹。

回顾美股这半年,市场表现强劲,同时经历多个令人印象深刻的事件——我们迎来了美国的新总统“瞌睡乔”拜登,以及他的新政策和监管,迎来了周期股的飙涨,迎来了MEME股的狂欢,迎来了比“博人传”更燃的散户大战空头,迎来了市场对通胀和traper的恐慌……

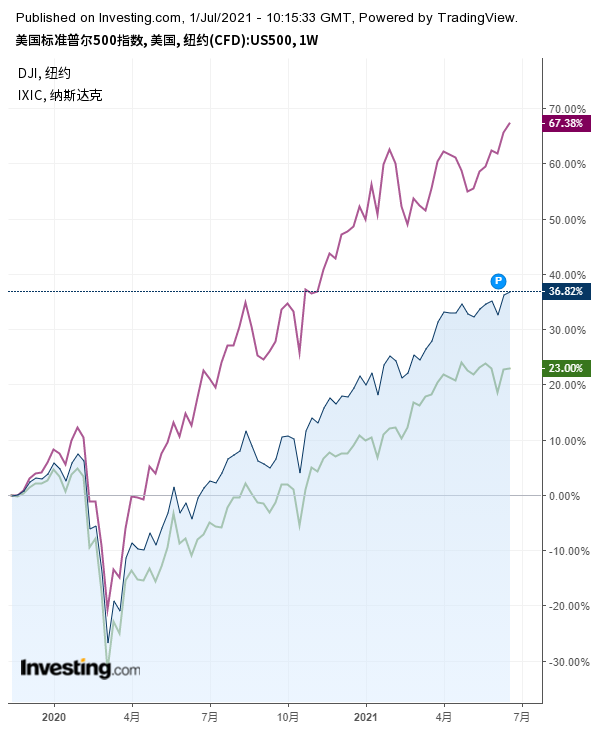

整体来看,随着六月的结束,美国标准普尔500指数在今年上半年的累计涨幅达到了14.4%,1998年互联网泡沫以来,标普500指数只有在2019年上半年涨幅达到17.4%,表现超过2021年的上半年。此外,纳斯达克综合指数也连续第五个季度上涨,上半年累计上涨12.54%,道琼斯工业平均指数累计上涨了12.73%。

那么,接下来会发生什么?第一美国信托的首席投资官Jerry Braakman表示,“上半年市场的表现真的很强劲,我认为现在真正的问题是,下半年会发生什么?”

1979年以来,标普500指数上半年累计上涨10%以上的次数为14次,而下半年一般会出现涨幅放缓,平均涨幅为6.3%;而更重要的是,1979年以来,股指有11次出现上涨,比例为79%左右,即使是下跌,跌幅一般也不大。如果按照平均6.3%的涨幅来计算,那么标普500指数今年的累计涨势有望达到23%,这将是教科书式的市场复苏。

不过,唯一一次例外是,标普500指数在1987年下半年得福高达19%,这一时期包含了“黑色星期一”(Black Monday),当时标普500指数在一天之内暴跌了20%,这至今仍是创纪录的跌幅。尽管,彼时人们把这次暴跌归因于投资组合保险相关的抛售,但是和2021年上半年以来,1987年下半年事实上是债券收益率上升以及股市估值高企的时期。

回调是牛市中常见的现象,2021年上半年,市场的回调都相对较为温和,最大的跌幅不到4%。市场已经经历了大幅上涨,而且美联储开始有转鹰的倾向,这不免让人担心——市场是不是已经变得过于自满?下半年应该注意哪些问题?

小心这只名字叫“德尔塔(Delta)”的黑天鹅

截至目前为止,这场始于2020年年初的全球公共卫生危机,已经导致全球范围内逾1.8亿人口感染病毒,死亡人数接近400万。眼下,虽然一些国家已经达到了较高的疫苗接种率,但是更多的病毒变种层出不穷,仍然需要警惕。

近期,起源于印度的新一代更具传染性的Delta毒株正在世界各地传播,令人担忧。美股投资者也要关注这一病毒变种会不会影响美国的经济复苏进程,从而影响美股下半年的走势。

Delta毒株目前已经在全球的92个国家传播,在美国,Delta毒株在南部的一些接种率较低的州仍然获得了较大的传播动力。根据美国卫生部门的数据显示,阿肯色州、犹他州以及密苏里州等地的新冠病例住院人数七天平均人数增加了30%以上,在密西西比州,住院率也提升了5%左右。最新的数据显示,美国新冠肺炎累计确诊病例超过3365万例,累计死亡超过60万例。美国疾控中心数据显示,全美确诊病例中,超过25%感染的是德尔塔变异毒株。

尽管60%的美国成年人已经接种了疫苗,经济近期得以快速恢复,但是,新的病毒变种再次引起了人们的担忧,如果接种疫苗速度放缓,病毒传播速率增快,那么美国势必重新启动更多的限制措施,包括佩戴口罩和社交隔离等措施。

虽然华尔街的一些分析师确实提到了德尔塔风险,不过,摩根大通的分析师Marko Kolanovic周三在一份写给客户的邮件中提到,这种变异病毒不会损害美股,因为疫苗已经广泛接种,这让病毒的死亡率降低了。

注意美股巨量资金会否终结,Taper已经越来越近了?

过去一年,美联储为了拯救被疫情打压得奄奄一息的经济,打开阀门放出了大量流动性,再加上美国政府的超级刺激政策,现在市场上的流动性可谓爆满。最新的数据显示,美联储周三隔夜逆回购使用量为9919亿美元再创历史新高,较前一天增加1507亿美元,增幅近18%。

在此背景下,策略师正在关注的下半年风险之一无非是Taper,当美联储开始讨论放缓购债计划时,美股的波动性预计会加大,而这将是美联储退出疫情期间宽松政策的第一步。

目前关于美联储何时会退出QE的时间点尚未有定论,但很多美联储观察人士认为,美联储可能最早会在8月的杰克霍尔央行行长年会上就会开始讨论这个问题。

而近期,美联储中立场转鹰的官员也越来越多,稍早前,亚特兰大联储主席博斯蒂克和达拉斯联储主席卡普兰这两位美联储高官,释放了“鹰派”信号,尤其是后者预计2022年将加息。其中,博斯蒂克预计,美联储可能将在未来几个月决定放缓资产购买,同时他赞成在2022年开始加息,预计美联储将在2023年加息两次。此外,卡普兰表示,随着今明两年通胀超过美联储设定的2%目标以及失业率低于4%,他预计美联储将在2022年首次加息,而且,他认为,美国经济很可能比人们预想的更快达到美联储缩减QE的门槛。

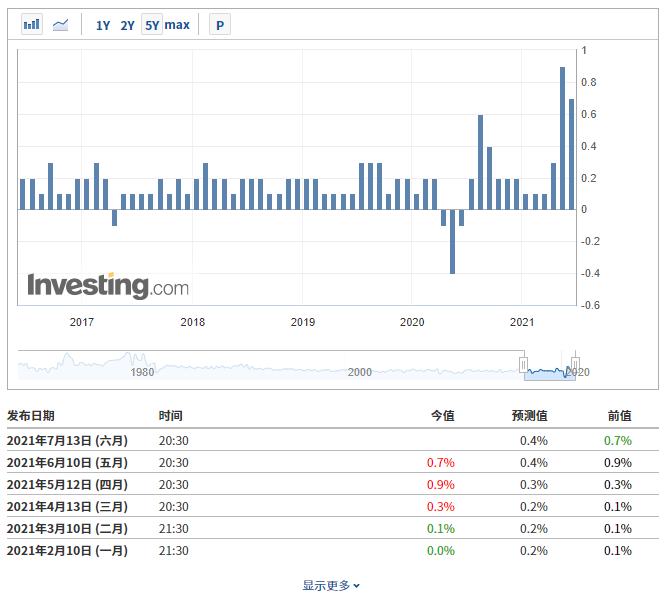

另一方面,市场也同样担忧通胀数据的上行,不会像美联储的乐观预计一样很快消退,而物价上涨问题可能会给美国经济带来更大的问题。如果通胀持续的时间足够长,那么美联储就有更加充分的理由采取更快的行动,从而导致市场资金量大幅缩小,股市随后出现暴跌。

投资者正在密切关注就业市场的状况,因为美联储此前已经暗示,就业将是其政策的重中之重。周三公布的ADP就业数据显示,美国6月份非农业部门的新增就业岗位是69.2万,较上月有所下降,但是仍然高于经济学家的预测。

美股上半年强势收官背后:几家欢喜几家愁?

上半年,美股市场中表现强劲的板块主要是能源、钢铁、金融等周期型的板块,而苹果 (NASDAQ:AAPL)、特斯拉 (NASDAQ:TSLA)等成长型股受到了压制。

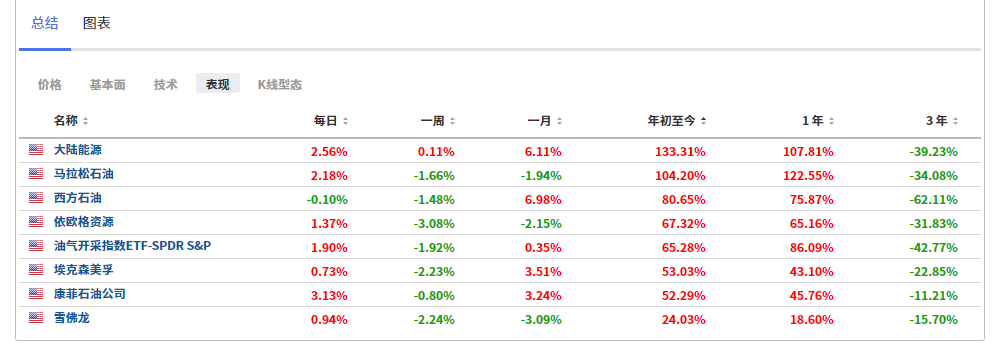

其中,根据英为财情Investing.com的行情数据显示,上半年能源板块的表现尤为亮眼,SPDR® S&P Oil & Gas Exploration & Production ETF (NYSE:XOP)今年迄今为止已经上涨了约62%,达到2019年9月以来的最佳水平。与此同时,上半年涨幅最大的前五只股中就有四只是能源股。其中,大陆能源 (NYSE:CLR)以133.31%的半年涨幅位居第一。

此外,由于美国新任总统拜登积极推进大规模的基建计划,钢铁等基建概念股上半年表现也可圈可点,其中Nucor Corp (NYSE:NUE)上半年大涨80.4%,美国钢铁 (NYSE:X)涨超40%。

当然,不得不提的是,随着美国经济重启如火如荼地进行,周期股走强的另一面是成长股受到了压制。顶级科技股走势分化,谷歌 (NASDAQ:GOOG)和Facebook (NASDAQ:FB)受益于广告投放量的飙升而上涨,但是奈飞公司 (NASDAQ:NFLX)、亚马逊 (NASDAQ:AMZN)这些居家概念股则因为经济重启而表现不佳。

不过,需要注意的是,科技股为主的纳斯达克综合指出周二创下收盘记录后小幅下跌,但是仍然是连续第五个季度收涨。近期,由于通胀的担忧有所缓解,低债券收益率促使投资者寻求更好的回报,投资者重新回到了他们在疫情期间青睐的科技股。

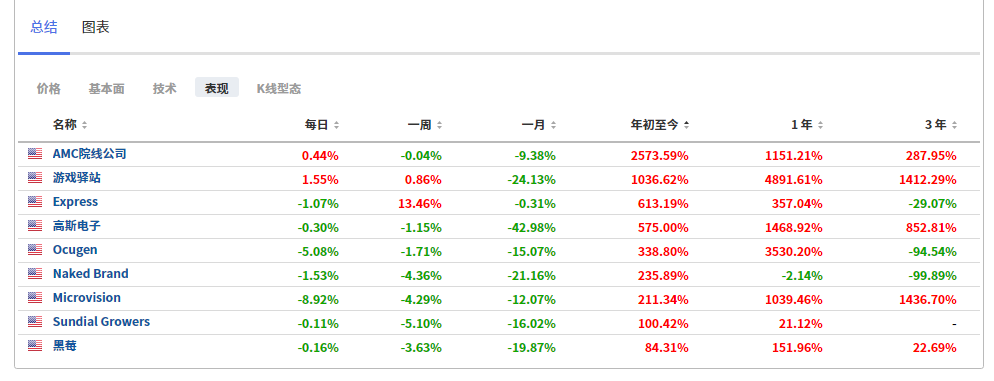

还需要注意的是,上半年随着散户对抗机构的大戏拉开帷幕,MEME股上半年遭到热炒,游戏驿站 (NYSE:GME)飙升1000%,AMC院线公司 (NYSE:AMC)飙升了2000%,这些疯狂的上涨也从另一方面反映了美股近一年来散户为王的主题。JMP Securities根据数据估计,2021年上半年,散户投资者新开设的经纪账户数量已接近2020年全年的总额,超过1000万个。

去年的新冠疫情进一步加速了美股散户投资者的入场,虽然多年来,这个群体在华尔街的声音并不大,但是现在情况似乎要有所改变了。这些散户的交易量正在以前所未有的速度增长,彭博情报市场结构研究主管Larry Tabb甚至认为,在未来一年左右的时间里,散户的交易量可能会占到总体华尔街市场的18-22%。散户力量将继续成为美股一股不可忽视的力量,逐渐变得越来越重要。

总结

过去一年,美国政府和美联储针对疫情危机推出了数以万计的货币和财政刺激政策,而且,随着疫苗的推广,经济重启顺利推进,可以说未来几个月,美国的经济基本面和美股大幅下挫的可能性较小,即使波动性增加,预计也将大多以小幅波动的形式呈现。

景顺首席全球市场策略师Kristina Hooper认为,美股的市场环境看起来仍然非常具有吸引力,因为仍然有一些被压抑的需求,“今年下半年的经济反弹将会十分强劲。”

当然,就像我们常常试图为投资者展现一个硬币的两个面一样,华尔街对于资产的表现一直都有泾渭分明的不同观点出现,乐观和担忧总是携手同行。一些市场人士则担忧,美国经济增长放缓的速度可能会比市场的预期更快,导致股市出现回落。而对于持这种观点的投资者来说,现在就是退出市场的最佳时机。

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】