Axios泄露报告:特朗普白宫认为对伊朗"动武行动"概率达90%

- 美联储承认继续支持经济,但可能正在悄悄收紧货币政策

- 收益率持续上升,令美股承压

- 美国国债利率或持续攀升

英为财情Investing.com - 美国国债收益率上升和拜登增税等担忧,正在威胁着无止境的量化宽松和大规模刺激所带来的美股股价飙升。此外,虽然美国国债收益率上周五创出了年度新高,各方对于经济复苏前景仍看法不一,但是科技股仍然强劲反弹。

宣布不延期SLR,是美联储抑制宽松的开头吗?

美国国债市场的一些波动,是因为美联储宣布将不再延长补充杠杆率(SLR)豁免措施期限,3月31日将会到期。补充杠杆率(SLR)豁免规则允许银行降低持有的资本比例、增加持有国债与其他资产的比例。美联储在疫情期间实行这一规则,目的在于安抚债券市场、鼓励银行放贷。

媒体此前报道称,银行可能需要削减一些债券购买,出售或者减少在美国国债支持的隔夜融资市场的放贷,因为史无前例的储备增长可能会将一些银行推向资本比率上限。此前的SLR豁免,允许某些投资不被纳入一项关键杠杆率的计算中,包括美国国债或在美联储的存款(准备金)。但是,如果SLR到期,银行就将被迫出售美国国债,也是这一担忧导致收益率近期升至了1月22日以来的最高水平。

还需要注意的是,很多投资者可能都没有注意到,尽管美联储一再承诺不会撤回宽松措施,但让这项监管到期,却违背了政策宽松的初衷。如果银行必须提高其补充杠杆率,那么市场上可用的流动性就会减少。当然,这并不像通过放缓资产购买行动或者直接提高利率那样明显。

在我们看来,美联储之所以选择这条路是因为这条路更为隐秘、看上去更为复杂,美联储或许认为自己可以悄无声息地收缩,而不会引发市场大规模的“缩减恐慌”——2013年时,市场得知美联储正在缩减资产购买计划,由于预期利率会攀升,投资者纷纷抛售国债,引发了当时的“缩减恐慌(Taper Tantrum)”。

现在的问题是,这会是美联储的一次性举措,还是开始收紧趋势的开始?

目前,我们将把这视为美联储的一项“社会试验”,如果他们觉得自己侥幸逃过了市场的恐慌,市场也吸收了这种举措,他们可能会再次尝试进一步收紧。

让一些投资者更加担忧的是,既然疫情期间的财政缓解刺激措施已经实施,拜登政府可能会开始把重点放在增税一事上。媒体报道称,白宫新闻秘书此前发表讲话称,拜登的税收将侧重确保企业和富人们支付他们公平的份额,不过,正式的方案还没有公布。人们担忧的是,新税将对企业债务产生影响。

随着收益率飙升,市场风险持续上升

眼下,美国国债收益率上升正在动摇风险市场的信心。前所未有的财政和货币刺激措施,以及加速推出的疫苗,已经为经济反弹做好了准备,预计股市的表现将强于债券。因此,投资者自然会卖掉债券去购买股票。但是,伴随着对强劲复苏的预期,人们对通胀的担忧加剧了美国国债的抛售。

相对于利率上升的前景,目前的附加收益率没有那么有吸引力,这对市场意味着什么?随着收益率上升,对美元的需求也会增加,另一方面,美元的“镜子”——黄金,在2020年表现优于其他资产以后,今年已经开始下跌。至于股票,无论是成长型还是价值型的股票走势往往取决于商业周期。

此前,增长型股票被认为有加速上涨的潜力,因为随着时间的推移,它们的表现预计会优于其他股票,而价值型股票此前被认为是被低估的股票,然而,此后价值型股票则有可能提供更好的回报。所以,当经济上行和下滑之际,成长型和周期型股票之间会来回波动。目前,收益率上升令科技股等成长型股票承压,同时提振有望从经济复苏中获益的企业。在经济重新开放,经济复苏以后,这一点将会加强。

不过,由于周五美联储不再延期SLR,科技股表现就优于标普500指数中和通胀再膨胀相关的类股,金融股下跌了1.2%,它们是继房地产之后表现第二差的板块,下跌了1.3%。通讯板块表现更好,上涨了0.9%,而对于商业周期敏感的非必需消费品排在第二位,上涨了0.6%。

另一方面,以美国主要股指来看,罗素2000指数的美国本土上市公司上周五上涨了0.9%,强于成长型股票的模范股指——纳斯达克100指数,后者仅上涨了0.6%,恰逢“四巫日”,上周最后一天的交易尤其动荡,该股指目前在顶部已经摇摇欲坠。

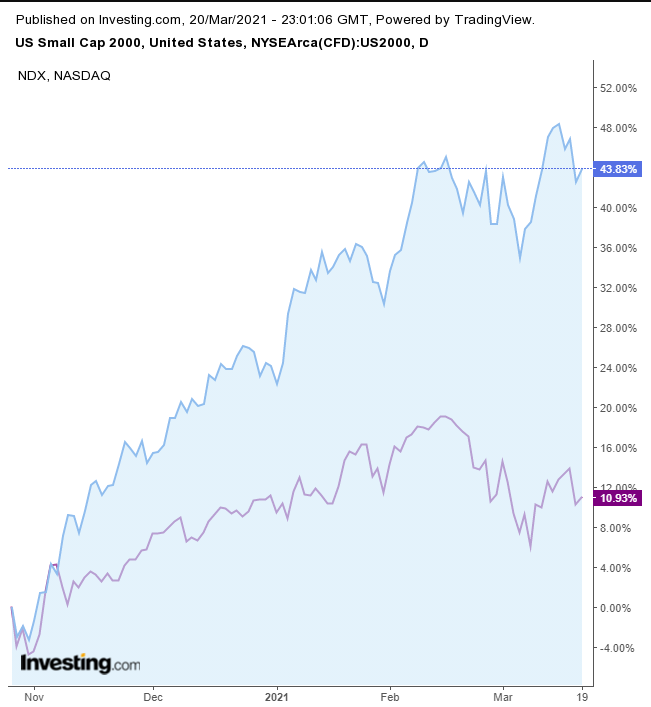

技术面上看,这一科技基金指数攀升至H&S顶部领口上方,但在右肩处遇到阻力。如果该指数确实跌破3月5日的低点,那将正式该指数已经见顶。而RSI技术指标也指向同样的结果,最近小型股的表现一直比大型科技股高出4:1,如果所示:

随着收益率的上升,人们越来越担心,对通胀的担忧将向风险资产发出冲击波,导致它们暴跌。全球最大的对冲基金桥水基金的创始人达里奥(Ray Dalio)表示,大规模刺激计划将被迫使美联储购买债券,以压低收益率,这将对美元不利。另一方面,富国银行的高级宏观策略师Michael Schumacher认为,今年的收益率将达到2%,这和下图所示的供需力量相符:

无论如何,收益率对股市都会有影响。此外,企业税如果从21%调至25%,公司的利润将会被限制在4-5%之间,根据花旗的研究表明,如果企业税升至28%左右,则企业利润减少6-7%。而就目前的情况来看,美元升至的可能性也更大。

美元可能已经完成了下跌趋势,在3月高位后突破了一个下降楔形后,重新回到双底的领口上方。但是,尽管美元走强,收益率上升,但金价仍上涨。

然而,金价在1月6日触及高点后的一个下跌通道顶部突然停了下来,并连续第三天遇到阻力,进入了3月触及高点后的一个更宽的下跌通道。黄金多头将不得不面对这一通道见顶的压力。此外,在10个交易日以前拥挤的上涨,又下跌7.8%以后,通道底部的上涨可能是一个旗型上升。而下行突破将完成这一旗型上升,标志着更为广泛的下跌通道的破裂。

在通胀交易中最受青睐的资产之一——石油,价格上涨。但在通胀担忧和现货市场降温引发抛售后,该指数仍将创下去年10月以来的最大单周跌幅。虽然WTI原油期货价格出现反弹,但只是在该商品跌至之前低点后采开始出现反弹,为H&S触顶创造了可能。

【未来一周重要财经事件前瞻】

周一

22:00

美国2月成屋销售年化总数(户),预计将小幅下降,从669万套下滑至649万套。

周二

15:00

英国1月三个月ILO就业人数变动,预计1月份英国就业人数下降了20万。

22:00

美国2月季调后新屋销售年化总数(户),预计将从923万套下滑至876万套。

周三

15:00

英国2月CPI年率(%)

英国2月核心CPI年率(%)

16:15

法国3月Markit制造业PMI初值

16:30

德国3月Markit制造业PMI初值

17:00

欧元区3月Markit制造业PMI初值

17:30

英国3月Markit制造业PMI初值

英国3月Markit服务业PMI初值

20:30

美国2月耐用品订单月率初值(%)

21:45

美国3月Markit制造业PMI初值

--:--

美国财长耶伦和美联储主席鲍威尔在众议院金融服务委员会作证

周四

16:30

瑞士央行公布利率决议,预计利率将会稳定在-0.75%左右。

17:30

英国央行行长贝利讲话

17:30

欧元区央行行长拉加德讲话

20:30

美国第四季度实际GDP年化季率终值(%)

美国第四季度GDP平减指数终值(%)

20:30

美国截至3月20日当周初请失业金人数

美国截至3月13日当周续请失业金人数

周五

15:00

英国2月季调后零售销售月率(%),预计将从-8.2%飙升至2.2%

英国2月季调后核心零售销售月率(%)

17:00

德国3月IFO商业景气指数,预计将从92.4上升至93.2

【本文来自英为财情Investing.com,阅读更多请登录cn.Investing.com或下载英为财情 App】

推荐阅读

本周财经市场5件大事:鲍威尔、耶伦将出席听证会 国际清算银行峰会开幕

(翻译:李善文)