9月26日,港股市场再度迎来狂欢,继续“抢跑”在A股市场前头。

截至收盘,恒生指数大幅收涨4.16%,恒生科技指数更是狂涨7.27%,两者分别突破去年8月初及9月初以来高位。相比之下,A股市场表现较为温和,上证指数和深成指分别上涨3.61%和4.44%。

多剂强心针提振市场

由于受海外边际流动性影响更大,港股最近半个月以来的弹性相较于A股更加强劲。

9月11日-9月26日期间,恒生指数、恒生科技指数涨幅相对上证指数、创业板指数更大。其中,恒生指数累计涨幅达15.6%,远高于同期上证指数为9.35%的累计涨幅。

9月26日当天,港股市场额成交突破3000亿港元大关,创下2022年3月以来单日最高水平。

港股近期的强劲反弹,是受内外因素集体共振所致,其中外因是主要动力,包括美联储降息以及内地政策红利,内因则是港股盈利能力持续增强以及上市公司回购所驱动。

1)美联储降息。美联储于当地时间9月18日大幅降息50个基点,意味着新一轮政策周期开启,提振资本市场信心的同时也为港股市场带来强劲的流动性。

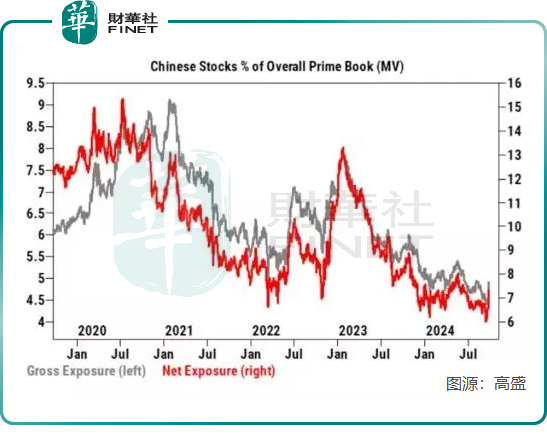

在港股市场中,外资持有比例接近4成,因此港股对海外流动性较为敏感。美联储降息后,带动全球融资环境或持续放松,港股承接了海外资金回流。高盛报告显示,中国股市周二(9月24日)录得2021年3月以来最大单日净买入,为过去十年内次高水平。

空头也对港股“回心转意”,摩根大通指出,港股上升可能受到了空头回补推动。该行表示,香港市场卖空占成交量的比例周二降至13.6%,较2016年以来的平均水准低一个标准差,表明许多空头头寸已被回补。

2)内地重磅政策。央行9月24日的政策有利提振市场信心,包括降低存款准备金率和政策利率;降低存量房贷利率并统一房贷最低首付比例;创设货币政策工具,引导中长期资金入市。

这一箩筐的宽松政策,对改善市场主体预期,缓解经济下行压力具有积极影响,也有利于改善投资者情绪和市场流动性。

3)港股盈利能力。中信证券在报告中表示,港股2024年上半年在中国经济承压下营收同比跌4.4%,但降本增效的推进仍使得净利润同比增长0.8%。净利润虽均不及预期,但净利润率及ROE在本半年度延续上行,经营效率持续增强。

港股公司的盈利持续上升,但估值仍较低。因此,在外界利好因素刺激下,港股估值有从低位向上修复的强劲动力。

4)上市公司回购。近期港股有多家上市公司积极斥资回购股份,以提振投资者信心。

Wind数据显示,9月18日至9月25日期间,港股有超百家企业启动了股份回购,其中要数中石化(00386.HK)、汇丰(00005.HK)、腾讯(00700.HK)等权重股回购最为豪气。期间,这100多家公司累计回购3.1亿股,涉资总额超78亿港元,回购力度不可谓不大。

除以上因素外,即将到来的十一黄金周也为市场带来活力,近日港股市场中的节假日概念股,包括餐饮、旅游、零售等板块集体迎来狂欢。

港股还能涨多久?

在当下充满积极因素的大环境下,不少投资者重拾信心,认为港股最坏的时期已过,市场步入了牛市阶段。

展望后市,华夏基金认为,港股目前仍处于做多区间,原因基于:

1、海外流动性宽松及国内基本面预期改善,构成港股市场上行的先决条件;

2、目前AH溢价差仍处于超150的高位,港股相对A股的性价比依然更高;

3、国内财政政策力度及国内经济动能的恢复,才是后续港股进一步持续上行的关键。目前看财政政策可期,将有利于更多资金流向港股,为港股提供更多助力。

还有市场人士认为,随着降息周期启动,预计香港存款定期化的趋势将逐步逆转,庞大的定期存款有望成为港股潜在增量资金。

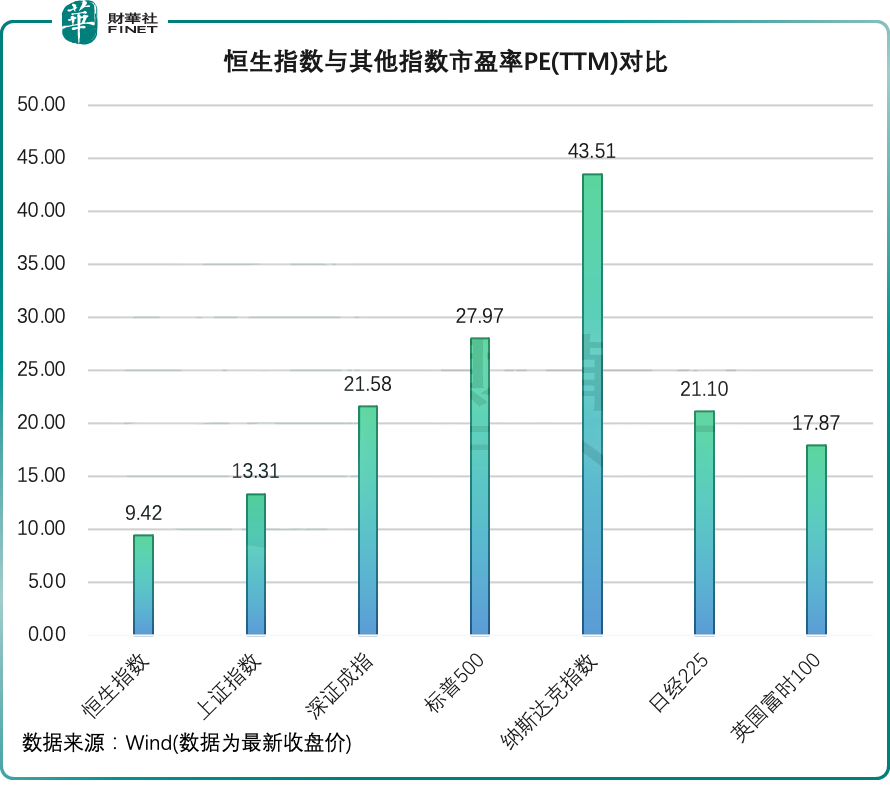

从估值层面看,港股仍是估值洼地。天天基金指出,从估值绝对值来看,对比海外发达或新兴市场,港股主要股指2015年以来市盈率估值历史分位多数在50%以上,目前恒生指数与恒生科技指数市盈率2015年以来历史分位仍低于20%,仍处于相对低点具备一定配置性价比。

另外根据Wind数据,恒生指数最新市盈率(TTM)仅为9.42倍,远低于标普500、日经225等指数,也不及上证指数及深证成指。

东吴证券指出,从技术形态来看,香港市场系列指数似乎都走出了三重或者四重底部。如果观察成交金额、盈利(企业收入和利润)增速,结合美元进入降息周期等诸多指标指向,香港股票市场指数或已走出底部。

也有业内人士对港股后市持谨慎态度,认为港股后续的持续性升势仍需稳增长政策大幅加码或基本面数据持续转强,否则港股很可能仅出现如今年4月底至5月中旬由资金推动的短暂行情。