财联社4月13日讯(编辑 潇湘)华尔街交易员们在隔夜无疑经历了一个宏观消息面的“超级星期三”——美国3月CPI数据与美联储会议纪要的同日发布,令金融市场对美国宏观经济和美联储货币政策走向的关注度,达到了一个新的高潮。

而美股在这一天的表现,显然也颇为具有戏剧性:最初因CPI数据的超预期回落而大幅高开,但尾盘时,随着美联储纪要显示美国银行业危机的影响可能使该国经济在今年晚些时候陷入衰退,三大股指最终又无一例外全线收跌。

高开低走、虎头蛇尾——似乎是对昨夜美股行情最佳的注解。

相比于股市的反反复复,美债市场隔夜的走势则无疑要更为明确,因为上述两大风险市场的结果,基本都是对债市多头有利的。

截止周三纽约时段尾盘,各期限美债收益率普遍出现了下跌,其中2年期美债收益率跌7.3个基点报3.96%,5年期美债收益率跌7.7个基点报3.458%,10年期美债收益率跌4.6个基点报3.386%,30年期美债收益率涨0.2个基点报3.624%。

那么,投资者隔夜究竟是如何看待美国CPI数据与美联储会议纪要这两大风险事件的?这两件大事对于美联储接下来的利率定价,又产生了怎样的影响?以下我们不妨从具体报告的内容和业内人士对此的事后点评中,一一回顾一番。

3月CPI——虽有意外、难改大局

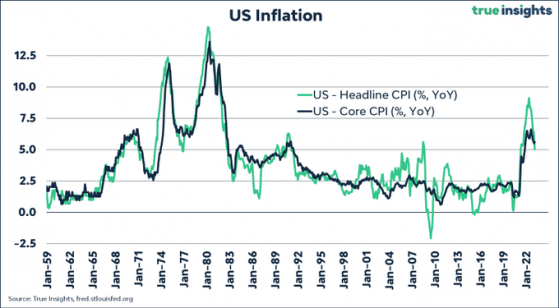

在我们昨天对CPI的前瞻中,曾提到过两个关键点:一个是本周的CPI料将是美联储去年3月启动本轮加息周期以来,联邦基金利率与CPI数据最为接近的一次。而另一个关键点则是,这次将首度出现核心CPI同比涨幅超过总体CPI的情况。而最终,这两点其实都实现了,而且CPI同比指标的回落幅度,甚至比市场预期的更大!

美国劳工统计局周三公布的数据显示,3月CPI同比上涨5%,低于预期的5.1%,与2月份录得的6%相比,这标志着通胀大幅减速,这也是自2021年5月以来的最低水平。核心CPI同比则上涨5.6%,表明一些商品和服务的价格压力仍在上升。

从历史上看,美国CPI同比涨幅在相邻两个月的回落幅度高达整整1个百分点的情况,是极为罕见的。在过去七十年的历史里,总共只发生过六次,分别是1975年8月、1980年7月、2006年9月、2008年10月、2008年11月和2020年4月。当然,这些年份在经济领域可都不是什么“好年份”……

我们昨天还曾提到,在历史上,美联储的紧缩周期往往会一直加息到利率高于CPI为止,这可以说是美联储转向前的一个“隐性门槛”。在事前,几乎没有人注意到这个角度,但在昨日数据超预期回落后,越来越多的业内人士也发现了这一点:

从数据的具体表现看,在进行四舍五入之前,隔夜CPI“更真实的面貌”其实是4.98%,这已经落在了目前美国联邦基金利率目标区间4.75%-5%的范围之内。这其实预示着,如果美联储现在真的想暂停加息或转向,目前就可以行动!

当然,我们昨天在前瞻文章标题中就很明确的表达过,美联储抗通胀的胜利虽然看似近在眼前,但其实可能仍远在天边。居高不下的核心通胀,正成为目前挡在美联储官员面前最大的拦路虎。

核心CPI不包括波动较大的能源和食品类别,3月份同比上涨5.6%,较上个月的5.5%略有加快。该指标一直顽固地保持在高位,部分原因是来自住房成本的通胀压力。经济学家认为核心通胀可以更好地预测未来通胀情况。

嘉信理财就认为,总体通胀率的下降受到投资者的欢迎,他们可能会猜测,美联储可能很快就会暂停货币紧缩周期。但话虽如此,尽管通胀率有所下降,但仍远高于美联储2%的目标。官员们一直专注于对抗通胀,并可能在下次的FOMC会议上决定需要进一步收紧政策以实现其目标。

这或许也是为何,隔夜总体CPI数据的超预期回落,几乎并没有改变市场对美联储5月加息定价的原因。目前这一概率预期仍高达约七成。

TS Lombard首席美国分析师Steve Blitz表示,“这(最新CPI数据)不会对美联储产生影响。通胀问题不会自行消失,它需要更高的失业率才能解决。”

美联储纪要——衰退声音逐渐成为主旋律

在隔夜CPI数据发布后,业内知名专栏作家Charlie Bilello还翻出了一笔“旧账”:那就是在过去的55年里,每次美联储通过加息来对抗CPI>5%的高通胀时,经济衰退很快就会随之而来。这次会有所不同吗?

隔夜最新公布的美联储3月会议纪要似乎已经给予了答案:我们可能会踏入同一条河流……

在隔夜之前,这份美联储纪要的重要性很大程度上被CPI数据所掩盖了,但作为反映美联储本轮紧缩周期中最艰难加息决定细节的一份纪要,昨日的这份纪要文件其实依然拥有着大量的看点!

从事后的一些媒体统计看,美联储此份纪要对“通货膨胀”(Inflation)字眼的提及次数从91次增加到了108次,对“去通胀”(disinflation)的提及次数从0次增加到5次。对“经济衰退”(Recession)的提及次数从4次减少到了3次。

尽管从表面统计看,美联储对衰退的提及次数似乎减少了,但很多业内人士在事后的解读中却认为,衰退才是隔夜这份纪要的最核心主题。

根据周三公布的3月21-22日的会议纪要,美联储官员在上个月的会议上曾考虑放弃加息,但得出的结论是,监管机构已经平息了银行业的压力,足以证明加息25个基点是合理的。

不过值得注意的是,在3月的会议上,美联储工作人员预测,由于银行业压力的影响,经济衰退或将于今年晚些时候开始,导致失业率上升的趋势将持续到2024年初。美联储工作人员认为,他们的基线预测面临远超此前的不确定性。美联储工作人员2月时曾判断,今年发生经济衰退的可能性大致为50%。

纪要还显示,在银行业面临压力的背景下,多名美联储官员下调了对利率峰值的预期。因为经济前景高度不确定,多名官员强调了监控未来数据并评估其影响的重要性。

对于这份纪要反馈出的信息,Quadratic Capital投资组合经理Nancy Davis表示,衰退警告是会议纪要的主要结论,经济软着陆的窗口似乎正在迅速关闭。

纽约AXS Investments首席执行官Greg Bassuk也表示:“会议纪要清楚地表明,美联储对银行业危机以及物价上涨的持续担忧。投资者将不得不系好安全带。现在发生的事情太多,给华尔街带来了不确定性。”

在美联储纪要发布后,美股在收盘前明显出现了大幅回落。Miller Tabak + Co的首席市场策略师Matt Maley表示,股市下跌的原因是,有言论称,衰退现在显然是美联储的基本假设。数周以来,债券市场的价格反映出经济衰退的可能性相当高……股市开始定价只是时间问题——很快经济衰退的可能性也会大大提高。

从利率市场隔夜的定价看,虽然周三交易员们对美联储5月加息的预期没有出现太大变动,但对美联储下半年降息的押注则仍在升温。这本身也预示着,经济衰退前景已经成为了当前市场的最大“命门”所在……